Nachhaltigkeit zu leben und somit auch nachhaltig zu investieren ist inzwischen mehr als ein Trend und so fließt mittlerweile ein Viertel aller Gelder, die in ETFs investiert werden, in nachhaltige ETFs. Durch ihre Selektionsmethoden sind nachhaltige ETFs häufig geringer diversifiziert, wodurch sich das Risiko erhöht. Wir wollen beleuchten, wie sie sich 2020 in der Krise und langfristig über 10 Jahre geschlagen haben. Dabei schauen wir uns die „normalen“ sowie die nachhaltigen Varianten des MSCI World, des MSCI Europa und der Emerging Markets an.

Was vergleichen wir genau?

Der MSCI World ist einer der beliebtesten Indizes. Warum? Der Grund ist simpel: Mit nur einem Wertpapier investierst du in die größten Unternehmen weltweit. Wenn es dir aber wichtig ist, dass bei der Auswahl der Unternehmen ein Unterschied bezüglich Qualität, Renditeerwartung und vor allem Nachhaltigkeit gemacht wird, dann ergibt es Sinn, sich die nachhaltigen MSCI-Indizes genauer anzusehen. Deshalb vergleichen wir nun die folgenden Indizes:

- MSCI World vs. MSCI WORLD SRI

- MSCI Europe vs. MSCI Europe SRI

- MSCI Emerging Markets vs. MSCI Emerging Markets SRI

Der Filterprozess: Wie aber kommen nachhaltige ETFs zustande?

Du fragst dich, wie grüne Geldanlagen die nachhaltigsten Unternehmen herausfiltern? Hier gilt es auf den zugrunde liegenden Index zu schauen, denn jeder Index unterliegt einem anderen Filterprozess. Auf der Basis von spezifischen Filtermechanismen wird versucht, einen besonders nachhaltigen Index zu bilden.

Nachhaltige Indizes berücksichtigen neben ökologischen auch soziale und ethische Gesichtspunkte. So legen die Vereinten Nationen für das ESG-Rating 38 Kriterien fest, die unter anderem Aspekte wie Arbeitsbedingungen in der Lieferkette, Umgang mit und Förderung von Mitarbeitern, Widerstand gegen Interessensgruppen, wettbewerbswidrige Praktiken und Geschäftsethik berücksichtigen.

Durch ein Investment in nachhaltige Geldanlagen hast du einen direkten Einfluss, denn du kannst so Unternehmen fördern, die sich in Bezug auf diese Kriterien besonders positiv verhalten. Andersherum kannst du Unternehmen, die Rüstungs-, Waffen-, aber zum Beispiel auch Alkohol- und Glückspielindustrien unterstützen, abstrafen.

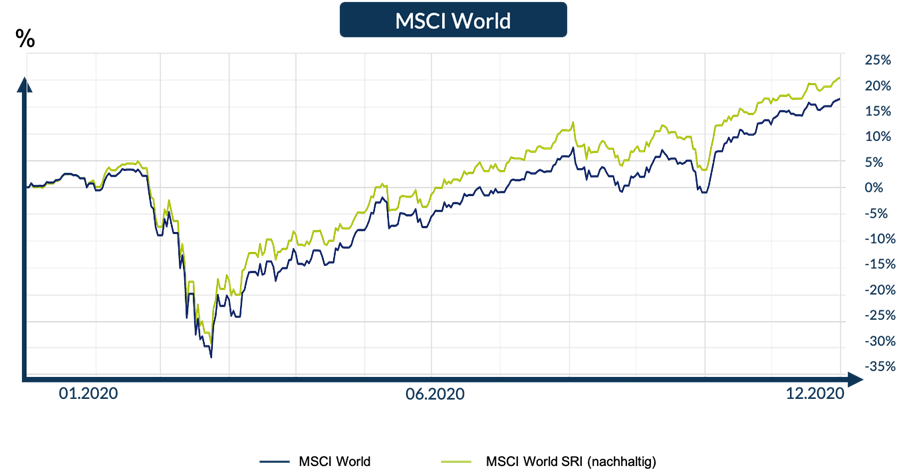

MSCI World: Die Performance während der Corona-Krise

Wie hat sich der MSCI World innerhalb des Jahres 2020 entwickelt? Besonders markant ist die Entwicklung von Januar auf Februar. Innerhalb nur eines Monats sieht man einen extremen Abwärtstrend vom Ausgangswert. Das Coronavirus hat nämlich nicht nur das öffentliche Leben heruntergefahren, Mitte Februar 2020 sind auch die weltweiten Aktienmärkte und damit auch der MSCI World sowie die nachhaltige Variante, der MSCI World SRI, kräftig auf ca. -33 % vom Ausgangswert eingebrochen. Heute wird dieser Einbruch als einer der schnellsten Crashs aller Zeiten beschrieben.

Die Erholung aus diesem Tiefpunkt verlief hingegen deutlich langsamer. Bis der Ausgangswert von 0 % wieder erreicht wurde, dauerte es ca. vier Monate. Seitdem ist allerdings ein konstanter Aufwärtstrend zu beobachten, denn mit den wärmeren Temperaturen im Sommer ging gleichzeitig auch der MSCI World und auch der MSCI World SRI wieder hoch. Allein im Herbst folgten zwei lokale Tiefpunkte. Zum Jahresende gab es einen kräftigen Schub nach oben und so endete das Jahr 2020 besser als es begonnen hatte, ca. 20 % über Vorjahr.

Spannend hierbei: Der nachhaltige MSCI World SRI lief konstant eine Spur besser als der normale MSCI World. Beide waren durchweg eng aneinander gekoppelt mit tendenziell gleichen Auf- und Abwärtsbewegungen. Allerdings hat der nachhaltige MSCI World SRI in den Positivphasen mehr Profit mitgenommen, ist aber in den Abwärtsphasen nicht tiefer gefallen als der MSCI World.

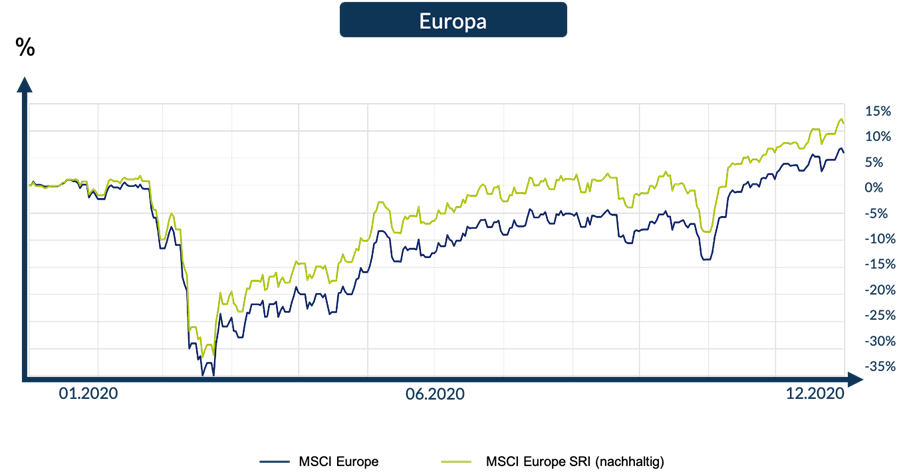

MSCI Europa: Die Performance während der Corona-Krise

Schauen wir uns nun den MSCI Europa, der über 400 Aktien umfasst, während der Krise an. Genau wie der MSCI World war der größte Einbruch Mitte Februar und ein weiterer im Herbst 2020 zu verzeichnen.

Während sich auch der MSCI Europe gegen Jahresende erholte, schneidet er im Vergleich zum MSCI World deutlich schlechter ab. Trotzdem: Ende 2020 schaffte es der MSCI Europe etwas über 5 % und die nachhaltige Variante, der MSCI Europe SRI, sogar über 10 % über Vorjahr.

So zeigt sich hier erneut – und dabei noch deutlicher als beim MSCI World: Die grüne Geldanlage lief konstant besser als der „normale“ MSCI Europe. Zwar waren auch hier beide Varianten durchweg eng aneinander gekoppelt und hatten tendenziell sehr ähnliche Auf- und Abwärtsbewegungen, aber der nachhaltige MSCI World SRI hat seit des Tiefs Mitte Februar in den Positivphasen deutlich mehr an Plus mitgenommen und ist in den Negativphasen nicht tiefer gefallen als der MSCI Europa.

Im Vergleich zum MSCI World bzw. zum MSCI World SRI haben diese beiden Indizes allerdings weniger Rendite gemacht.

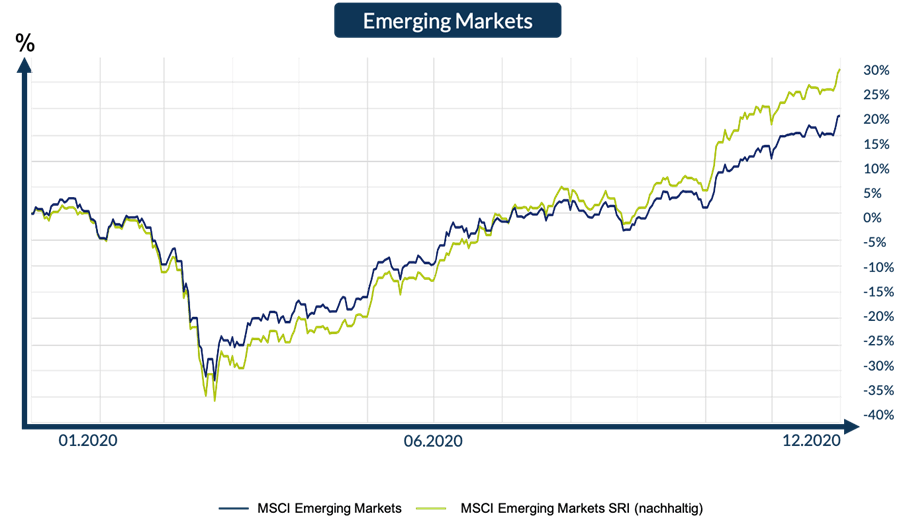

Emerging Markets: Die Performance während der Corona-Krise

Kommen wir nun zu den Emerging Markets-Indizes. Diese enthalten aufstrebende bzw. Schwellenmärkte und bilden einen Korb aus Nationen, die nach den großen Industrieländern folgen, allen voran China, Indien und Brasilien.

Wenn man nun die Performance der beiden Varianten der Emerging Markets-Indizes in der Krise 2020 betrachtet, sieht man auch hier einen großen Einbruch Mitte Februar 2020, allerdings auch – bis auf zwei Rückschläge im Herbst 2020 – einen konstanten Aufwärtstrend.

Während der MSCI Emerging Markets SRI in der Abwärtsphase in der ersten Jahreshälfte tiefer als der MSCI Emerging Markets gefallen ist und auch in der Positivphase weniger Profit mitgenommen hat, wendete sich das Blatt im Juli 2020. Von da an lief der nachhaltige MSCI Emerging Markets SRI konstant eine Spur besser als der normale MSCI World.

Zum Jahresende konnte ein sehr kräftiger Schub nach oben verzeichnet werden und so kletterte der MSCI Emerging Markets auf ca. 20 % und der nachhaltige MSCI Emerging Markets SRI sogar auf rund 30 % über Vorjahr.

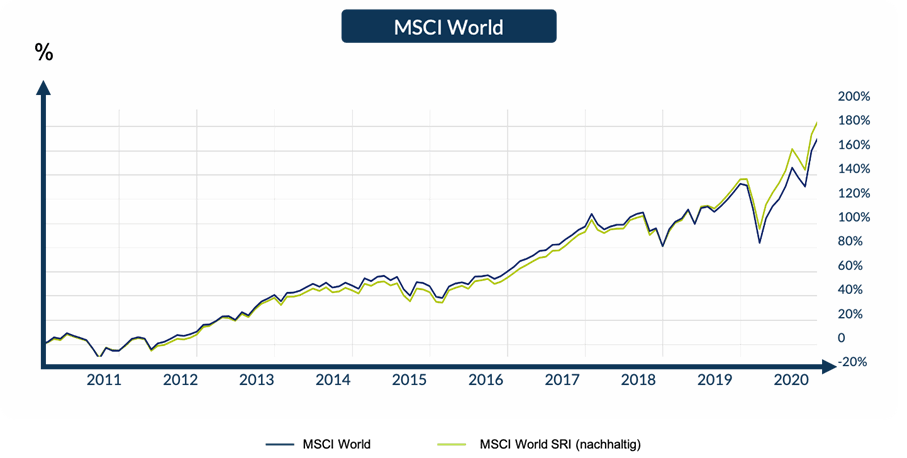

MSCI World: Langfristige Performance

Jetzt zoomen wir aus der Krise heraus und analysieren die langfristige Performance der Indizes.

Das Gute am MSCI World: Dadurch, dass dieser Index mehr als 1600 Aktien aus 23 Ländern der Welt bündelt, ist das Risiko recht gering und Schwankungen können einfacher ausgeglichen werden. Das sieht man deutlich, wenn man sich die langfristige Performance des MSCI Worlds anschaut.

Lag er Anfang 2020 noch beim Ausgangswert von 0%, erreichte er im selben Jahr noch -20 %. Seitdem ist allerdings ein konstanter Aufwärtstrend zu verzeichnen, bis auf lokale Tiefpunkte zum Jahreswechsel 2018/2019 und Mitte Februar 2020 aufgrund der Corona-Krise.

Der MSCI World ist Ende 2020 bei 160 % im Vergleich zum Ausgangspunkt von Anfang 2011 herausgekommen. Dabei steht der nachhaltige MSCI World SRI dem regulären MSCI World in nichts nach: Während er bis zum Jahr 2019 bzgl. der Performance immer etwas unterhalb des MSCI Worlds lag, zeigt die nachhaltige Variante seitdem, dass sie die Nase vorn hat. Ende 2020 landete sie sogar bei ca. 180 % im Vergleich zum Ausgangspunkt von Anfang 2011 und schließt das Jahr damit erfolgreicher ab als der „normale“ MSCI World.

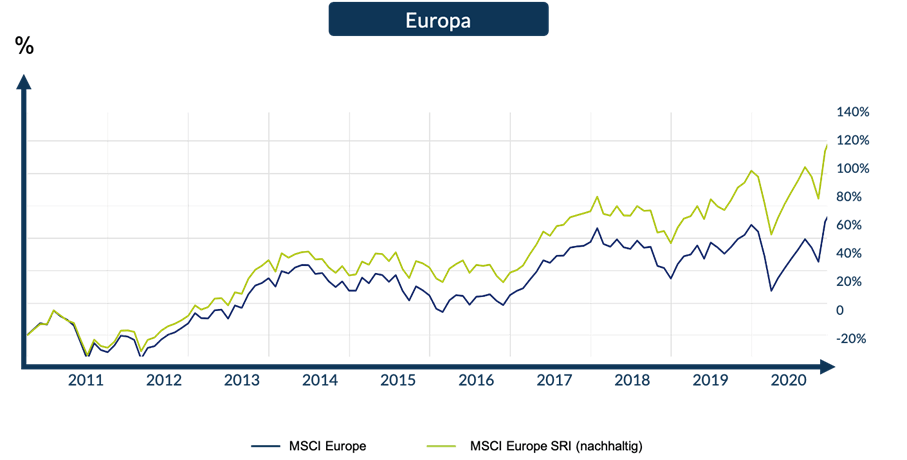

MSCI Europa: Langfristige Performance

Der MSCI Europa zeigt in der Zeitspanne von 2011 bis 2020 eine deutlich höhere Volatilität, also stärkere Schwankungen, als der MSCI World.

Auch wenn beide Varianten tendenziell die gleichen Auf- und Abwärtsbewegungen verzeichnen, läuft der nachhaltige MSCI Europe SRI seit Ende 2011 renditemäßig deutlich besser als der MSCI Europe.

Ende 2020 steht er sogar bei knapp 120 % zum Ausgangswert Anfang 2011, während der nicht-nachhaltige MSCI Europe bei lediglich etwas über 60 % landet.

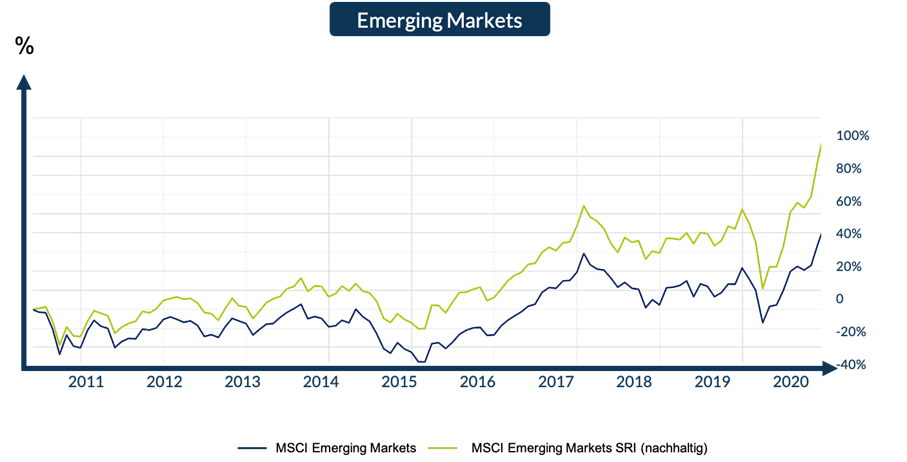

Emerging Markets: Langfristige Performance

Die Beobachtung, dass die nachhaltige Variante deutlich besser läuft als die nicht-nachhaltige, bestätigt sich auch, und in diesem Fall sogar noch deutlicher, wenn man sich die langfristige Performance des Emerging Markets SRI ansieht.

Auch wenn hier die Schwankungen im Gegensatz zum MSCI World größer ausfallen, sieht man langfristig eine positive Entwicklung. Der Einbruch im Februar 2020 war mit ca. -20 % des MSCI Emerging Markets und ca. 0 % des nachhaltigen MSCI Emerging Markets SRI weder so stark wie 2011 noch wie 2015.

Ende 2020 lag die nicht-nachhaltige Variante bei ca. 40 % und der nachhaltige MSCI Emerging Markets SRI bei knapp 100 % und hat somit deutlich mehr Rendite gemacht.

Fazit

Ganz klar: Die Märkte haben sich global und in Europa unterschiedlich entwickelt, aber fest steht, dass die nachhaltigen Indizes durchweg eine bessere Entwicklung an den Tag gelegt haben.

Trotz geringer Diversifikation ist die Rendite und die Volatilität, also die Schwankung, der nachhaltigen Varianten sowie der Standart-Indizes langfristig gesehen sehr ähnlich. Erstaunlicherweise kostet Nachhaltigkeit also keine Rendite, sondern erwirtschaftet sie aktuell sogar mehr. Ob dafür aber wirklich die Nachhaltigkeit verantwortlich ist oder doch andere Faktoren, das beleuchten wir in einem anderen Artikel bzw. Video!

Hinterlasse einen Kommentar