Der MSCI World-Index ist einer der bekanntesten internationalen Aktienindizes. Mit seinen über 1500 Unternehmen aus 23 Industrieländern ist er eine Wucht. Aber wie schlägt sich der MSCI World gegenüber seiner nachhaltigen Variante, dem MSCI World SRI? In diesem Vergleich schauen wir uns ganz genau an, was die Unterschiede dieser beiden Indizes sind, welcher die bessere Rendite bringt und was das Nachhaltigkeits-Barometer sagt. Mit diesem ETF-Check wirst du herausfinden, welcher der beiden ETFs für dich der richtige ist!

Der Renditevergleich

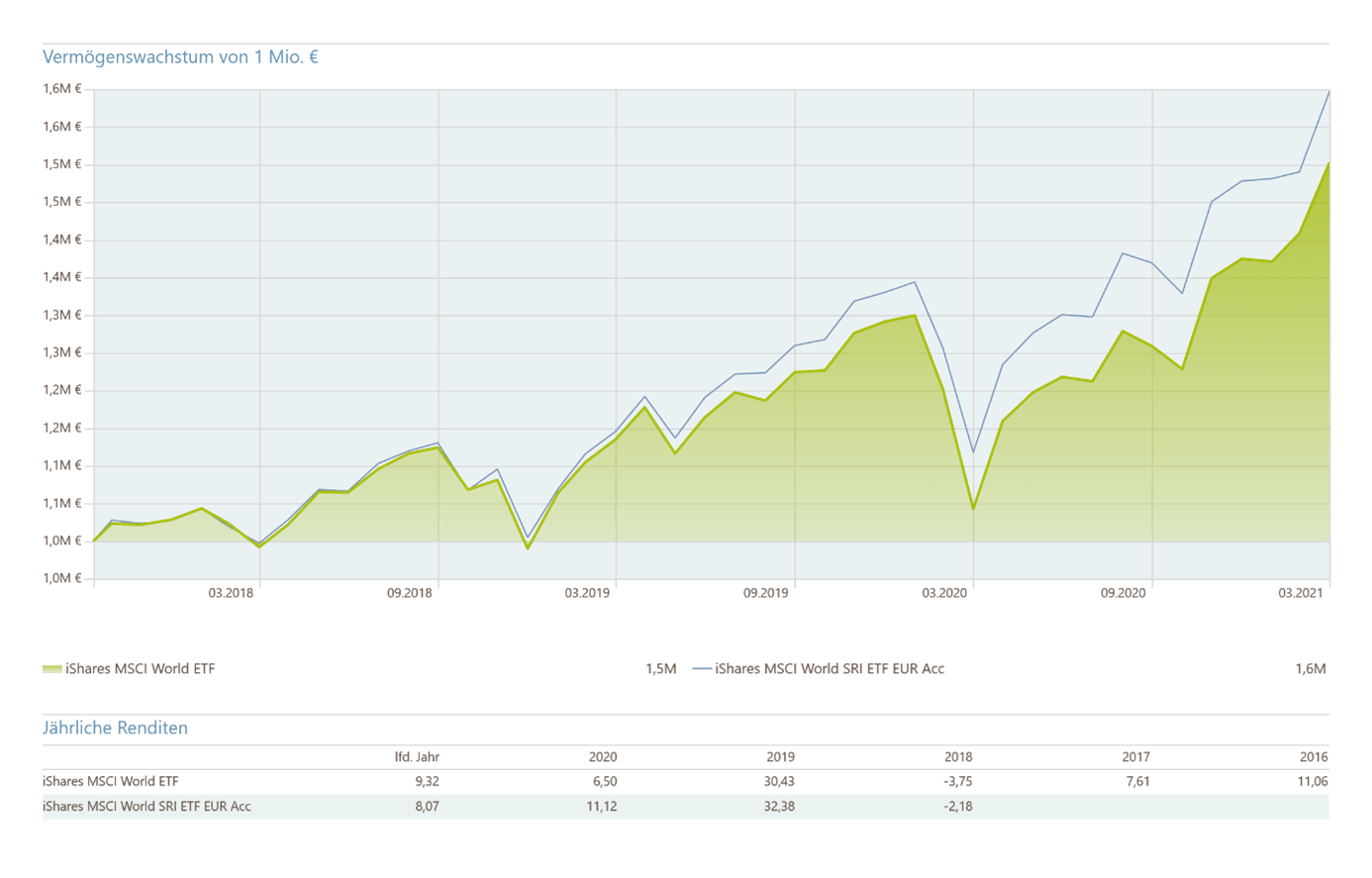

Stellen wir uns vor, du hättest vor etwas mehr als drei Jahren jeweils eine Millionen € in den MSCI World und in den MSCI World SRI investiert. Wie war die Performance der beiden Indizes seit dem Investitionsstart im Jahr 2018?

Jährliche Rendite und Vermögenswachstum von MSCI World und MSCI World SRI 2018 bis 2021, Quelle: Morningstar

In der Grafik sieht man gut in Grün die Entwicklung des iShares MSCI World ETFs und als blaue Linie gekennzeichnet den iShares MSCI World SRI ETF EUR Acc.

Vom 1.1.2018 bis zum 31.12.2018 war die durchschnittliche Peformance des „normalen“ MSCI Worlds im Minusbereich, nämlich bei -3,75 % und die des nachhaltigen ETFs bei -2,18 %.

Im Jahr 2019 gab es dann eine signifikante Steigung. Während der MSCI World auf 30,43 % kam, schaffte es der nachhaltige MSCI World SRI auf 32,28 %.

Letztes Jahr, 2020, gab es aufgrund der Coronakrise einen Einbruch und das macht sich auch in der durchschnittlichen Perfomance bemerkbar. So lag die jährliche Rendite des MSCI World ETFs bei 6,50 % und die des nachhaltigen MSCI World SRI ETFs bei 11,12 €. Schaut man sich das in absoluten Zahlen an, bedeutet das, dass der MSCI World ETF im Tiefpunkt, also im März 2020 bei rund 1,1 Mio. € stand und der MSCI World SRI ETF nicht mehr sehr weit von den 1,2 Mio. € entfernt war. Mehr dazu liest du im Blogpost Nachhaltige ETFs – so haben sie sich in der Krise und langfristig geschlagen.

Betrachtet man nun das laufende Jahr, kann man trotz ein paar Rückschlägen einen Aufwärtstrend beobachten. So hat der MSCI World-ETF in den ersten drei Monaten 9,32 % an Performance gezeigt und die nachhaltige Variante 8,07 %. In absoluten Zahlen stand somit Ende März der MSCI World-ETF bei etwa 1,5 Mio. € und der MSCI World SRI-ETF bei 1,6 Mio. €.

Wenn wir nun an „unser“ Startkapital denken, kommt einem einfach der berühmte Spruch in den Kopf: Die erste Million ist die schwerste – danach wird es leichter, sein Vermögen zu maximieren.

Auch wenn beide ETFs ähnliche Auf- und Abwärtstrends mitgemacht haben, zeigt sich deutlich, dass der MSCI World SRI langfristig eine bessere Performance als der „normale“ MSCI World erzielen konnte. Auch interessant: Nachhaltigkeit – Ist sie wirklich für die hohe Rendite von nachhaltigen ETFs verantwortlich?

Der Ländervergleich

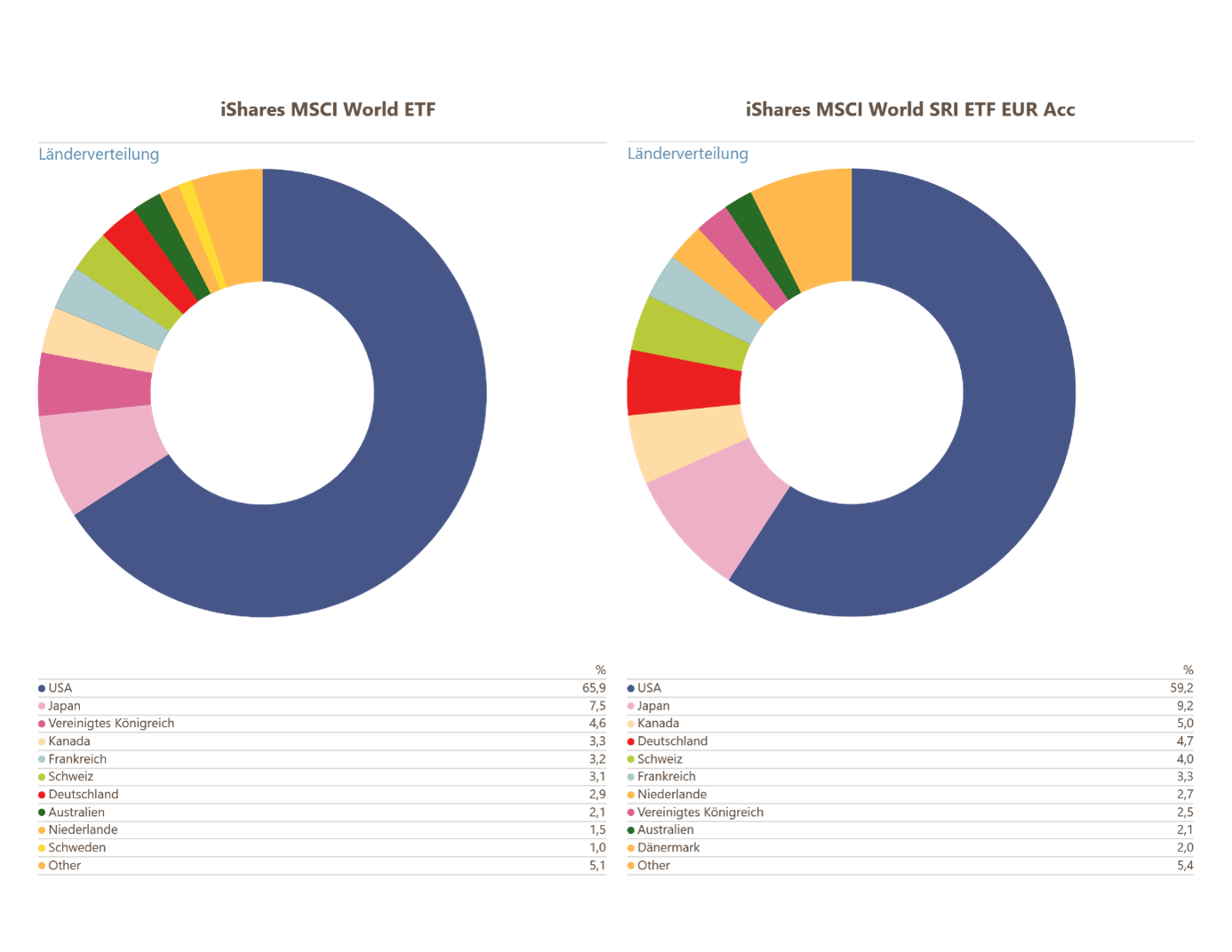

Prozentuale Länderverteilung im MSCI World und MSCI World SRI, Quelle: Morningstar

Schaut man sich an, welche Länder in den beiden ETFs vertreten sind, fällt sofort auf, dass, im Vergleich zum iShares MSCI World-ETF, die USA im nachhaltigen MSCI World SRI-ETF untergewichtet ist (hier in Blau gekennzeichnet). Dies könnte für Anleger:innen interessant sein, die ein hohes Amerika-Übergewicht, wie es beim „normalen“ MSCI World mit 65,9 % der Fall ist, vermeiden möchten und sich mit einem Anteil von 59,2 % wohler fühlen.

Bei beiden ETFs nimmt trotzdem die USA den größten Platz ein, gefolgt von Japan mit 7,2 % beim MSCI World und 9,2 % beim MSCI World SRI.

Während allerdings das Vereinigte Königreich beim „normalen“ MSCI World-ETF mit 4,6 % den dritten Platz belegt (hier in Pink gekennzeichnet), rutscht das Vereinigte Königreich im nachhaltigen MSCI World SRI mit nur 2,5 % auf Platz 8. Beim MSCI World folgen daraufhin die Länder Kanada (3,3 %), Frankreich (3,2 %), Schweiz (3,1 %) und Deutschland (2,9 %) mit fast identischen Anteilen. Diese Länder sind auch im MSCI World SRI gelistet, allerdings in einer etwas anderen Reihenfolge. So rutscht Kanada beim nachhaltigen MSCI World mit 5,0 % auf Platz 3, gefolgt von Deutschland (4,7 %), der Schweiz (4,0 %) und Frankreich (3,3 %).

So enthalten beide ETFs die gleichen Länder, wenn auch unterschiedlich gewichtet – bis auf eine Ausnahme auf dem vorletzten Platz. So ist im iShares MSCI World ETF das Land Schweden mit 1,0 % gelistet und im iShares MSCI World SRI ETF EUR Acc Dänemark mit 2,0 %.

Der Unternehmensvergleich

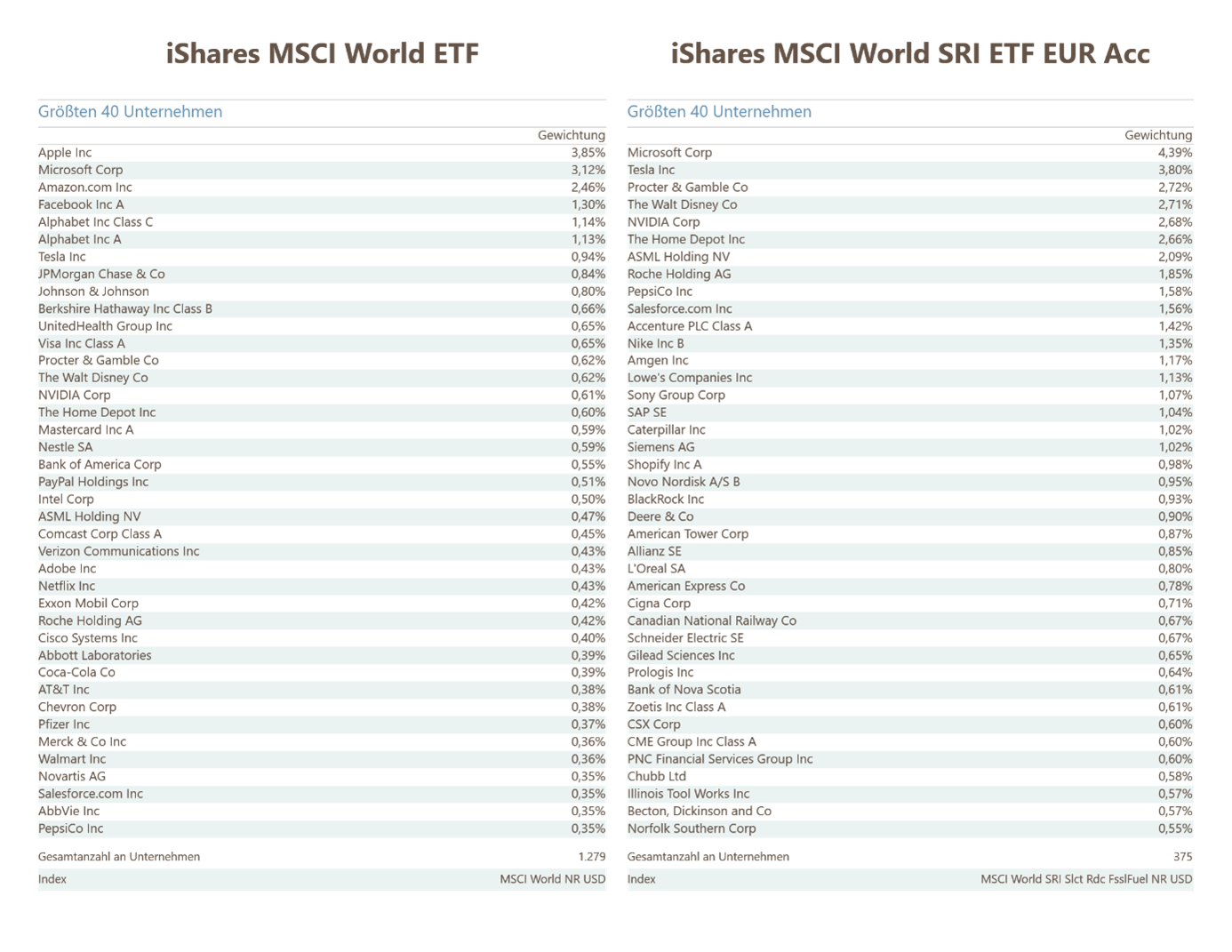

Die größten 40 Unternehmen im MSCI World und MSCI World SRI, Quelle: Morningstar

Spannend ist, wie viele Unternehmen insgesamt in den jeweiligen ETFs gelistet sind. Beim iShares MSCI World ETF sind es 1279 Unternehmen, während sich die Gesamtanzahl an Unternehmen im iShares MSCI World SRI ETF EUR Acc auf nur 375 beschränkt.

Wenn wir uns nun die jeweils größten Unternehmen der beiden ETFs im Vergleich ansehen, fällt schnell auf: Apple (3,85 %) und Amazon (2,46 %), sowie etwas dahinter auch Facebook (1,30 %), sind beim „normalen“ MSCI World vertreten, tauchen allerdings beim nachhaltigen MSCI World SRI gar nicht erst auf. Beim letzteren ETF steht das Unternehmen Microsoft mit einer Gewichtung von 4,39 % an erster Stelle, das wiederum beim MSCI World mit 3,12 % an zweiter Stelle steht. Beim nachhaltigen MSCI World SRI folgt daraufhin Tesla (3,80 %) und Procter & Gamble (2,72 %) zu dem berühmte Marken wie Gillette und die Taschentuch-Firma Tempo gehören.

Der regionale Vergleich

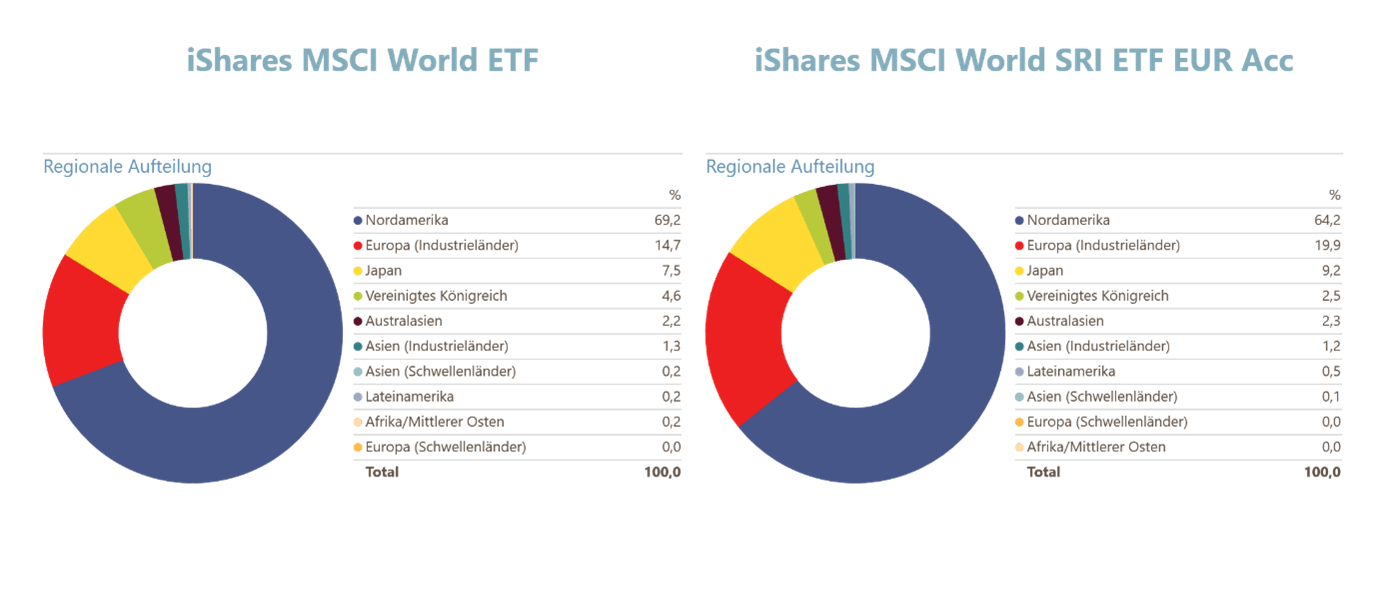

Prozentuale regionale Verteilung von MSCI World und MSCI World SRI, Quelle: Morningstar

Auch wenn die regionale Aufteilung auf den ersten und vielleicht auch zweiten Blick fast identisch aussieht, zeigt sich, dass beim nachhaltigen MSCI World SRI ETF im Vergleich zum „normalen“ MSCI World Europa und Japan übergewichtet und das Vereinigte Königreich untergewichtet sind.

Der Branchenvergleich

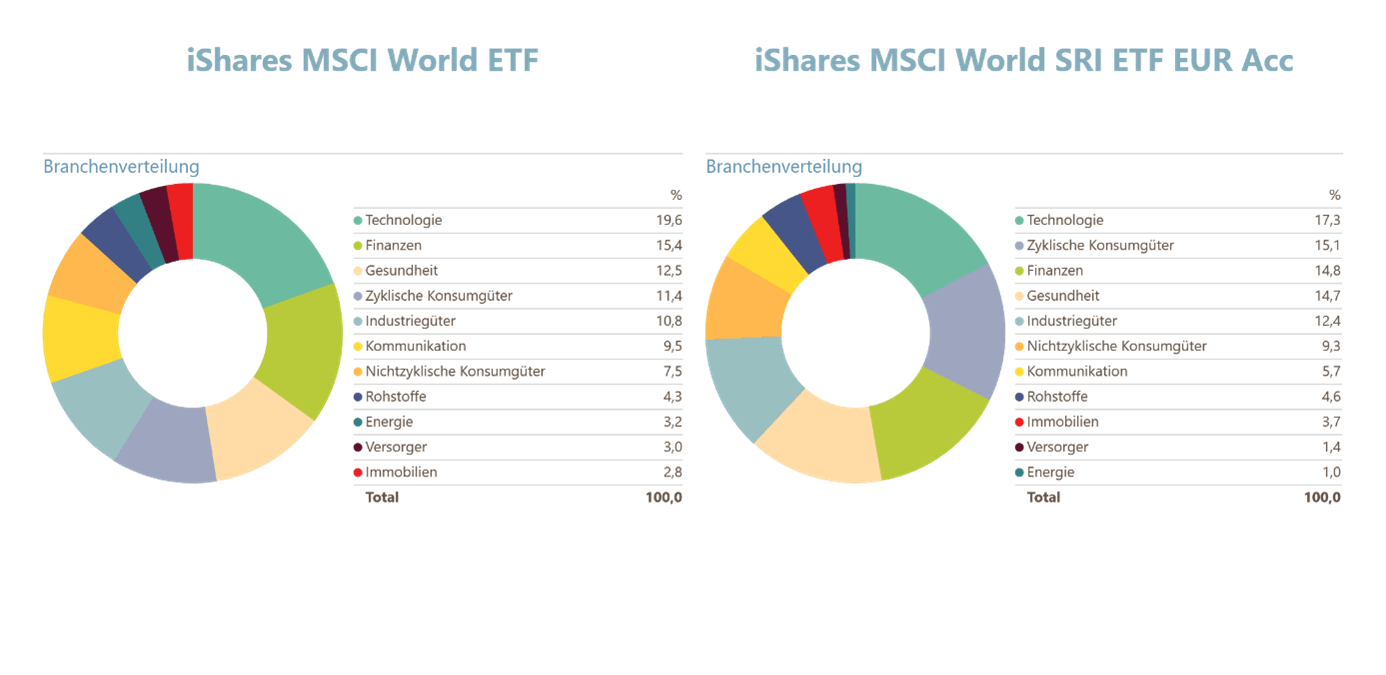

Prozentuale Branchenverteilung von MSCI World und MSCI World SRI, Quelle: Morningstar

Wenn man analysiert, wie unterschiedlich die Branchenverteilung der beiden ETFs ist, sticht neben der Tatsache, dass die Technologie-Branche bei beiden auf Platz 1 steht, vor allem eine Sache heraus: Versorger und Energie sind im Gegensatz zum „normalen“ MSCI World bei der nachhaltigen Variante untergewichtet. Wie sich in Studien bereits herausgestellt hat, ist dies tatsächlich auch der Grund für die gute Rendite nachhaltiger ETFs: Versorger- und Energiewerte, die aufgrund Nachhaltigkeitskriterien nicht Teil des Indizes sind, laufen meist schlechter und mindern damit die Rendite nicht-nachhaltiger ETFs.

Der Marktkapitalisierungs- und Stil-Vergleich

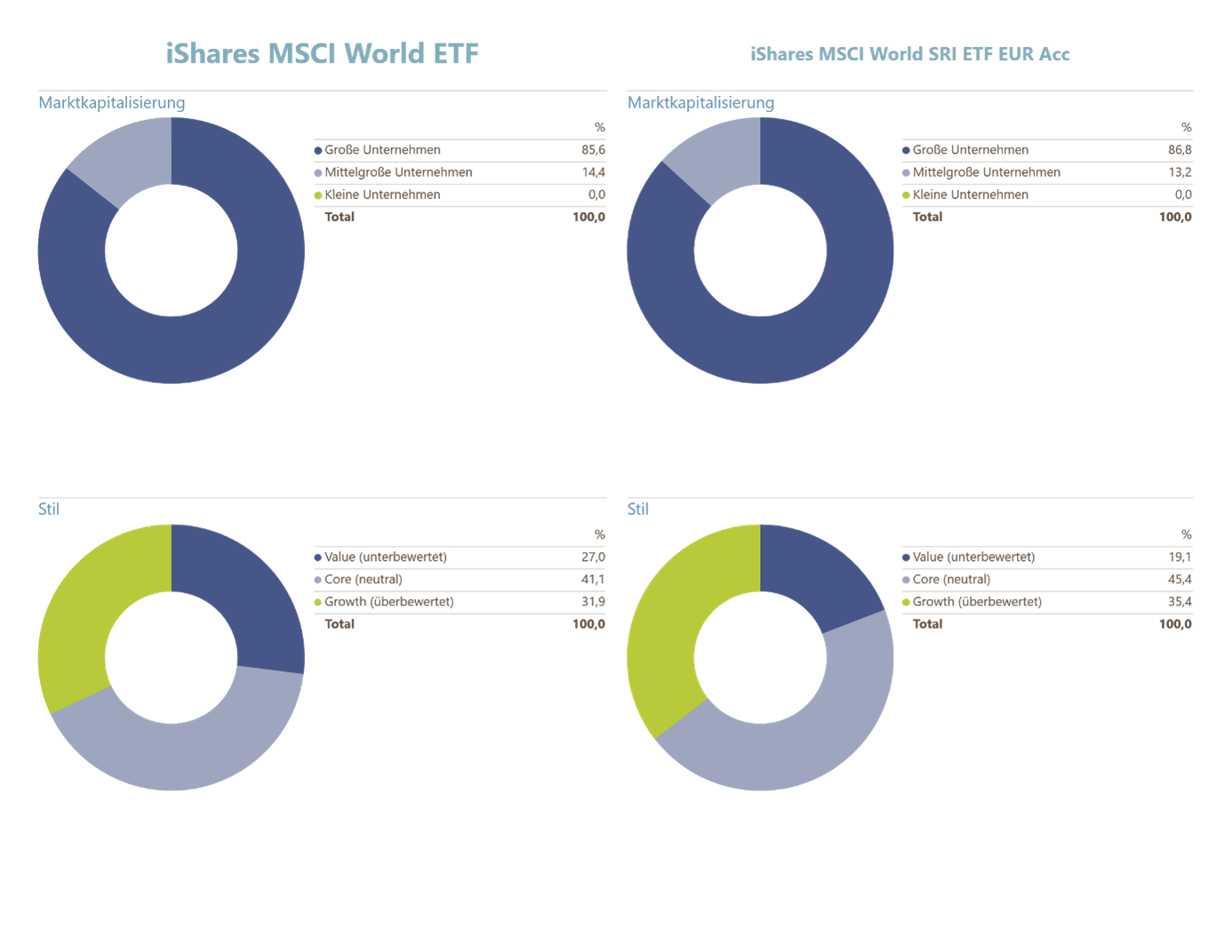

Prozentuale Verteilung der Marktkapitalisierung und des Stils von MSCI World und MSCI World SRI, Quelle: Morningstar

In dieser Grafik sieht man zwei spannende Aspekte: Zum einen wie die Marktkapitalisierung aussieht und zum anderen, wie die Unternehmen in den Indizes bewertet wurden.

Bezüglich der Marktkapitalisierung sind beide ETFs nahezu identisch. Mit 85,6 % beim MSCI World und 86,8 % beim MSCI World SRI sind vorrangig große Unternehmen, im Englischen sogenannte „large caps“, vertreten. Nur rund 14 % (MSCI World) und 13 % (MSCI World SRI) sind mittelgroße Unternehmen bzw. „mid caps“ vertreten, während es in beiden ETFs keine kleinen Unternehmen bzw. „small caps“ gibt.

Rating-Agenturen, in diesem Fall die Rating-Agentur „Morning Star“, legen fest, ob die Unternehmen, die in einem Index enthalten sind, zum Beispiel über- oder unterbewertet sind. Diese Informationen finden sich in dem unteren Teil der Grafik unter dem Begriff „Stil“. Hier sieht man, wie viele Unternehmen prozentual unterbewertet sind (Value, in Dunkelblau gekennzeichnet), neutral (Core, inHellblau markiert) oder überbewertet sind (Growth, in Hellgrün).

Der nachhaltige ETF enthält mehr überbewertete Unternehmen, wie beispielsweise Tesla, während der „normale“ MSCI World deutlich mehr Value enthält, also Unternehmen, die unterbewertet sind.

Der Risiko-Rendite-Vergleich

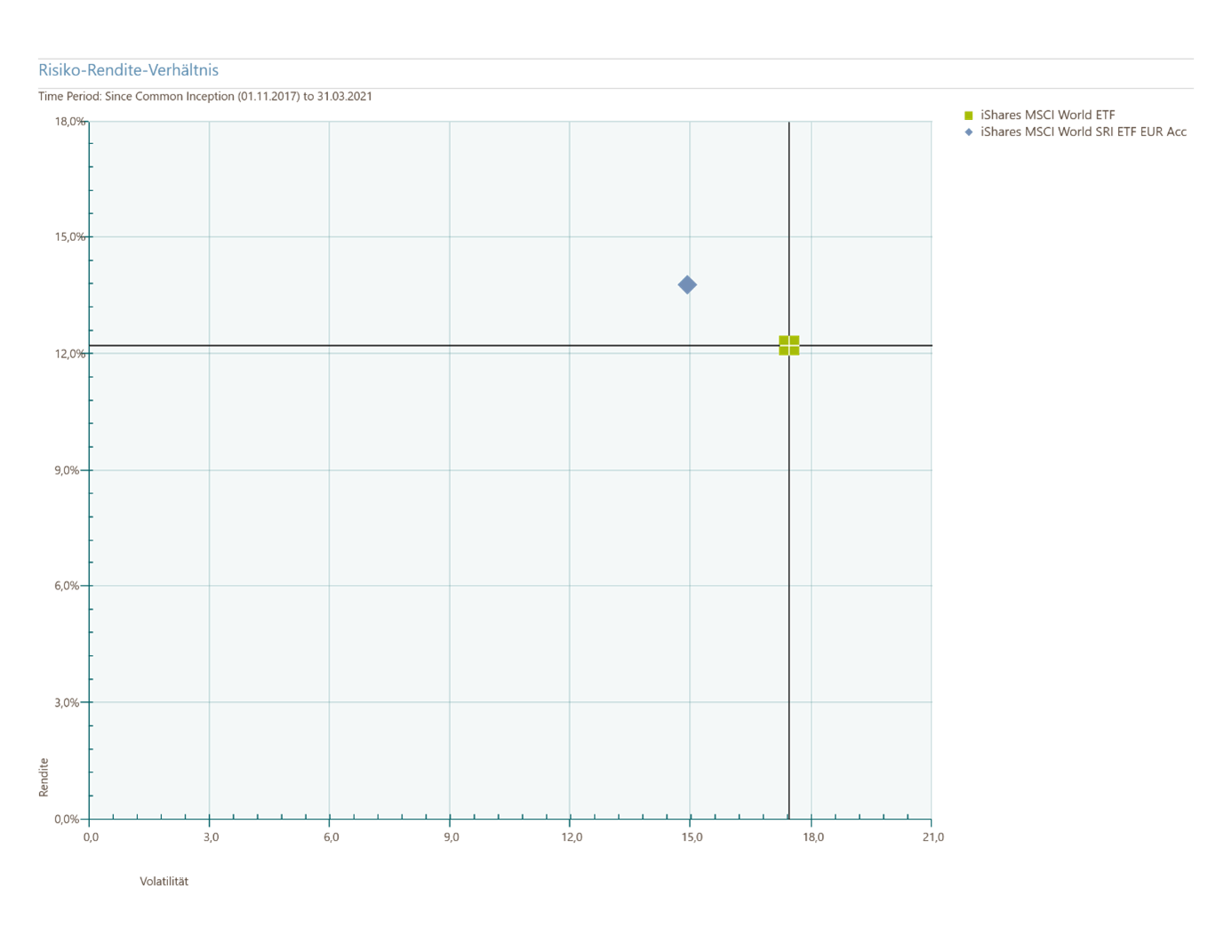

Risiko-Rendite-Verhältnis von MSCI World und MSCI World SRI 2017 bis 2021, Quelle: Morningstar

Wenn man sich für einen ETF entscheidet, ist das Risiko-Rendite-Verhältnis für viele Anleger:innen besonders wichtig. Schaut man sich nun die Grafik an, kann man auf der X-Achse die Volatilität betrachten und auf der Y-Achse die Renditeentwicklung. Ganz klar sieht man daher, dass bei diesem Vergleich der nachhaltige MSCI World SRI ETF besser abschneidet. Er hat seit 2017 mehr Rendite bei weniger Risiko als der „normale“ MSCI World gemacht.

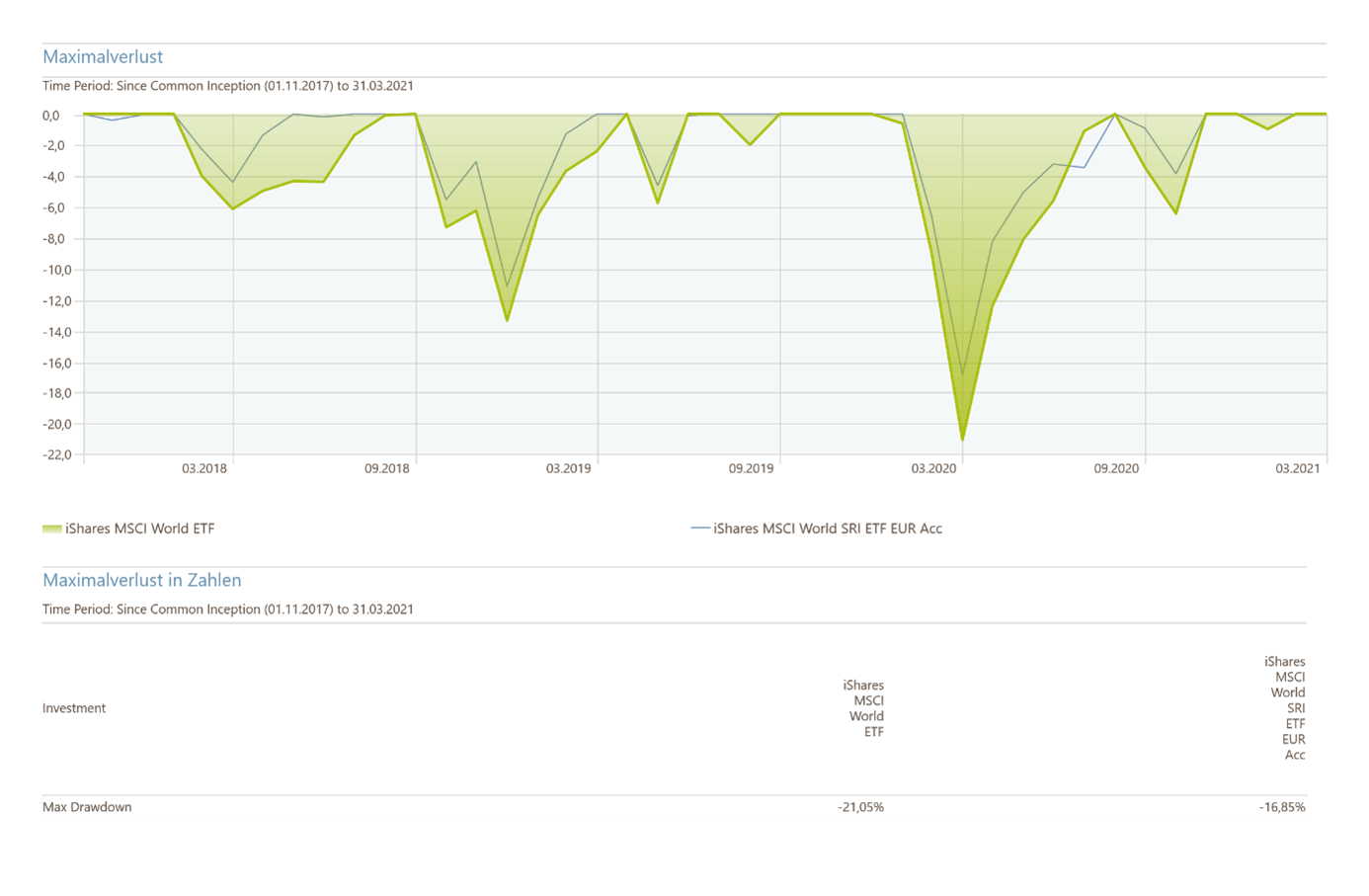

Der Maximalverlust-Vergleich

Maximalverlust von MSCI World und MSCI World SRI 2017 bis 2021, Quelle: Morningstar

Nicht jede:r Anleger:in kann Verluste gut aushalten. Daher ist es nicht nur interessant, sondern auch sinnvoll, sich anzugucken, wie tief die einzelnen ETFs im Maximum gefallen sind. Während der nachhaltige MSCI World SRI „nur“ um 16 % gefallen ist (hier in Blau gekennzeichnet), ist der „normale“ MSCI World um fast 5 % tiefer gefallen.

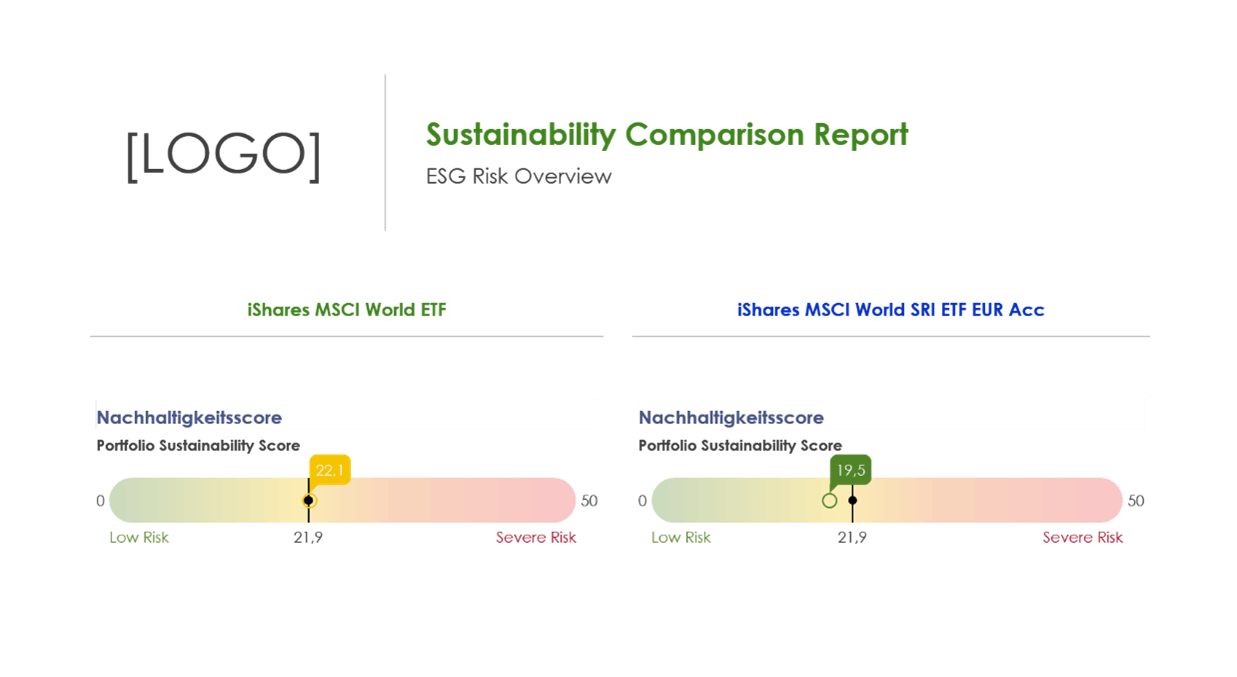

Der Nachhaltigkeitsvergleich

Vergleich Nachhaltigkeit von MSCI World und MSCI World SRI im ESG-Risikoüberblick, Quelle: Morningstar

Die von Morning Star zur Verfügung gestellten Scores bewerten, wie nachhaltig der Inhalt eines ETFs ist. Dabei geht es um ungemanagte ESG-Risiken. Je kleiner der Wert ist, umso besser steht es um das Zertifikat „Nachhaltigkeit“. Und ja, man kann es sich fast schon denken: Der MSCI World SRI gibt nicht nur vor, nachhaltiger zu sein, er ist es auch. Während der MSCI World SRI bei 19,5 % liegt und damit im Bereich des niedrigeren Risikos, liegt der Wert des MSCI World-ETFs bei 22,1 % und liegt damit um einige Punkte höher.

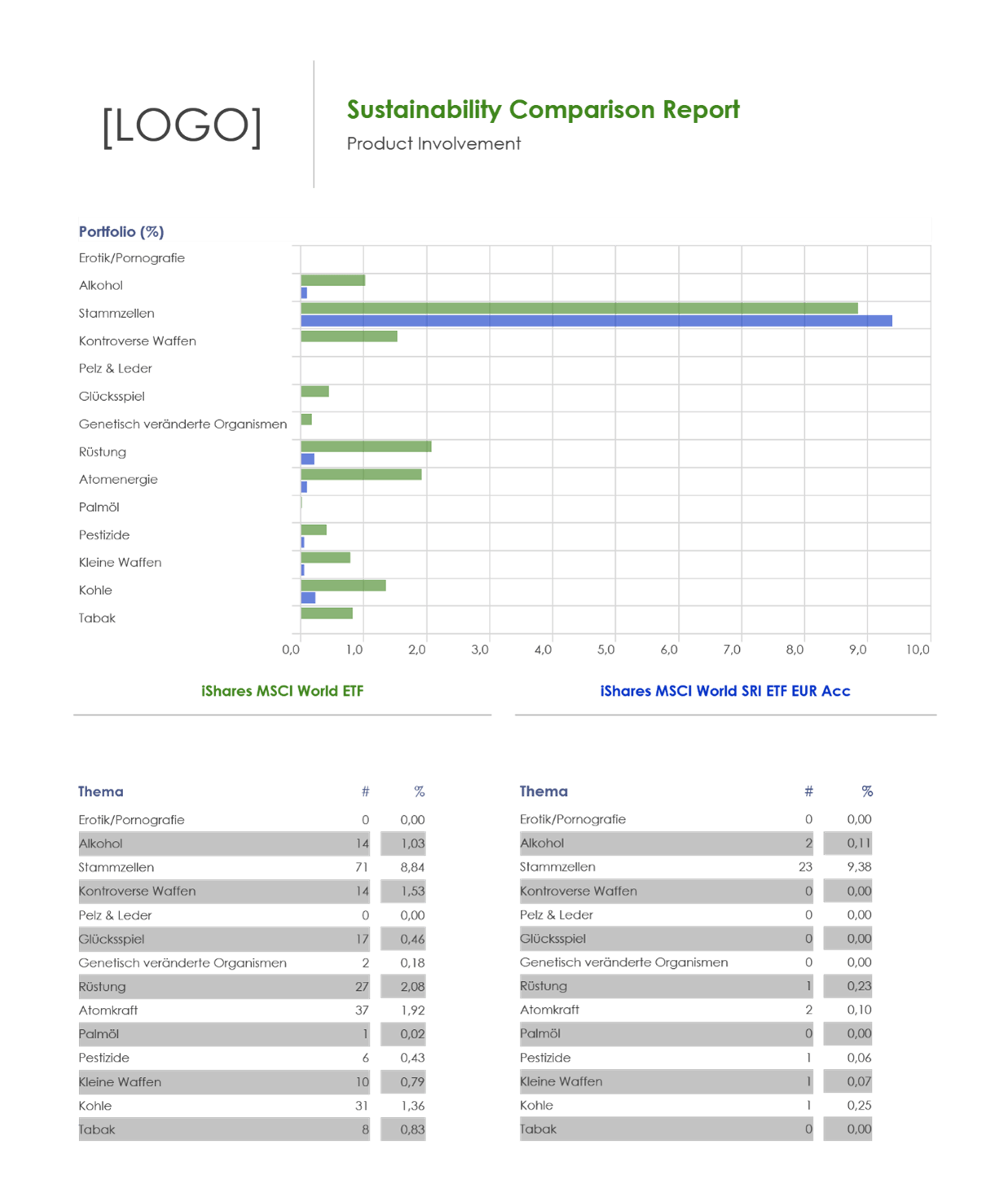

Der Inhaltsvergleich

Themen und Inhalte in die der MSCI World und MSCI World SRI investieren, Quelle: Morningstar

ETFs von außen, sozusagen die „Hülle“ von ETFs, zu betrachten, ist einfach. Schwierig wird es, wenn man wirklich daran interessiert ist, herauszufinden, welche Inhalte und Themen in den jeweiligen ETFs die Hauptrolle spielen.

Schaut man sich an, wie die Unternehmen in bestimmten Bereichen involviert sind, staunt man nicht schlecht. In den Bereichen kontroverse Waffen, Glücksspiel, genetisch veränderte Organismen, Tabak und auch minimal in Palmöl ist allein der „normale“ MSCI World mit Unternehmen involviert. Bei allen weiteren, teilweise ebenfalls recht kritisch bewerteten Inhalten, wie Alkohol, Rüstung, Atomenergie, Pestizide, kleine Waffen und Kohle sind beide ETFs beteiligt.

Allerdings ist der nachhaltige MSCI World SRI im Vergleich sehr viel geringer in diesen Bereichen vertreten. Schaut man sich zum Beispiel „Atomenergie“ genauer an, ist der MSCI World mit 1,92 % vertreten, während der MSCI World SRI mit nur 0,10 % beteiligt ist. Allein im Bereich „Stammzellen“ übertrifft der nachhaltige ETF den „normalen“ MSCI World mit 9,38 % zu 8,84 %.

Wenn man also ein oder mehrere Themen hat, die ihm bzw. ihr besonders am Herzen liegen, lohnt es sich, diese Grafik und Raute genauer zu studieren.

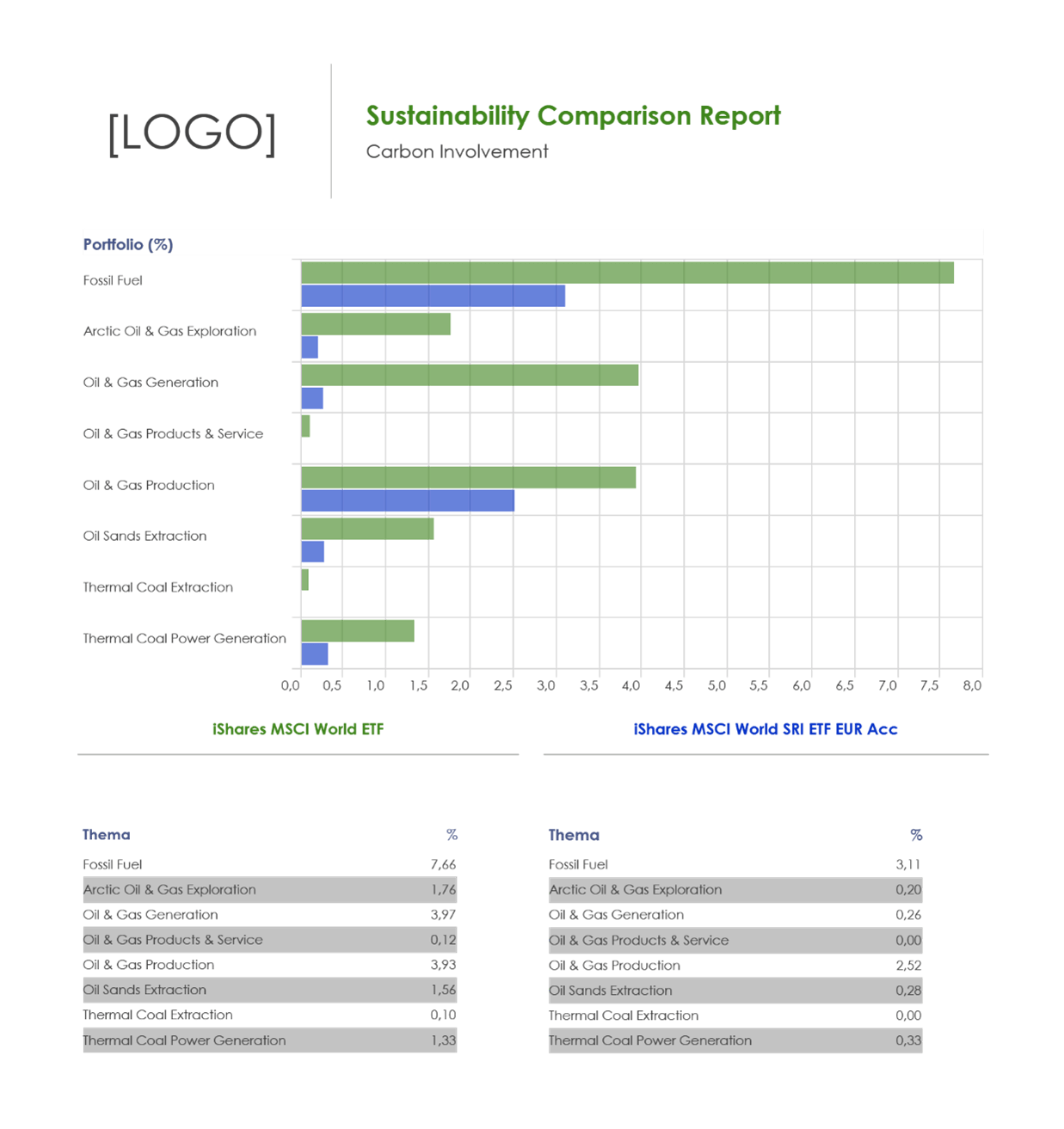

Die Treibhausgasbilanz

Vergleich der Treibhausgasbilanz von MSCI World und MSCI World SRI, Quelle: Morningstar

Dieser Vergleich ist spannend, um herauszukristallisieren, in welchem Maße die Unternehmen des jeweiligen ETFs in fossile Brennstoffe, arktisches Erdöl- und Erdgas, in die Öl- und Gasproduktion bzw. -gewinnung sowie Kraftwerkskohle und -gewinnung involviert sind. Auch hier zeigt sich deutlich, dass der nachhaltige MSCI World SRI mit seinen im Index enthaltenen Unternehmen im Vergleich zum MSCI World deutlich moderater beteiligt ist.

So ist der MSCI World mit rund 7,7 % in fossile Brennstoffe involviert, der MSCI World SRI mit nur rund 3,1 %. Wenn es um die Beteiligung an arktischem Erdöl- und Erdgas geht, liegt der Anteil der Unternehmen, die im MSCI World enthalten sind, bei knapp 1,8 %, während der Anteil der Unternehmen des MSCI World SRI nur rund 0,2 % ist.

Die Sparten „Öl & Gas Produkte & Dienstleistungen“ sowie „Kraftwerkskohlegewinnung“ sind zwar beim „normalen“ MSCI World nur gering involviert, im nachhaltigen MSCI World SRI hingegen tauchen sie überhaupt nicht auf.

Fazit

Für welchen ETF du dich auch entscheidest – für den „normalen“ MSCI World-ETF oder die nachhaltige Variante des MSCI World SRI-ETFs – beide haben ihre Vorzüge. Es kommt allein darauf an, auf welche Themen, Länder, Regionen und Branchen du persönlich besonders viel Wert legst. Allerdings konnte in diesem ETF-Check glasklar festgestellt werden: Der nachhaltige MSCI World SRI hat nicht nur eine bessere Performance erzielen können, sondern hat auch bzgl. Nachhaltigkeitskriterien im Vergleich zum „normalen“ MSCI World die Nase vorn.

Für manche Anleger:innen kann die Gesamtanzahl der Unternehmen eine ausschlaggebende Rolle spielen. Während der iShares MSCI World ETF 1279 Unternehmen enthält, beschränkt sich die Anzahl an Unternehmen im iShares MSCI World SRI ETF EUR Acc auf nur 375. Aber nicht allein die Anzahl der Unternehmen lässt Rückschlüsse auf das Risiko und die Volatilität zu. So war der Maximalverlust des „normalen“ ETFs tiefer als der des nachhaltigen MSCI World SRI. Zudem hat der MSCI World SRI-ETF seit 2017 mehr Rendite bei weniger Risiko als der „normale“ MSCI World erzielen können.

Blogpost-Tipp für dich: 5 Ideen für SPEZIELLE NACHHALTIGE ETFS 2021

Hinterlasse einen Kommentar