Der sich immer weiter ausbreitende Coronavirus hat die Aktienmärkte ins Schwanken gebracht. Inzwischen spricht man schon vom „Schwarzen Montag“ und von einem tragischen Corona-Crash! Aber wie schlimm ist die Lage wirklich? Und was können Anleger jetzt tun? Dafür schauen wir uns die größten Börsencrashs seit 1929 an, ob es sinnvoll ist jetzt schon zu kaufen oder lieber zu warten – Stichwort „Markttiming“ – und weitere nützliche Tipps für das eigene Portfolio auf.

Platzhalter

Corona-Crash: Ist die Panik angebracht?

Stündlich erreichen uns neue Informationen über das Coronavirus. Ängste werden geschürt, Panik breitet sich aus. Die Zahl der bestätigten Fälle und leider auch der, die an Covid-19 gestorben sind, steigt jeden Tag. Umso wichtiger ist es nun, sich keinen Spekulationen hinzugeben, sondern allein die Fakten im Blick zu haben. Besonders gut geht das, wenn man allein seriöse Informationen konsumiert, zum Beispiel solche, die das Robert-Koch-Institut herausgibt. Auch der tägliche NDR-Podcast mit dem Virologen der Berliner Charité Prof. Christian Drosten ist zu empfehlen. Dort werden die aktuellen Informationen ganz sachlich und ohne künstliche Aufregung vermittelt. Daran nehmen wir uns bei maiwerk ein Beispiel, denn auch wir informieren dich ohne Panikmache und ordnen dir Sachverhalte bezüglich der Corona-Krise ein. Außerdem stellen wir dir Fakten und Hintergrundinformationen zu Finanzmärkten und -strategien zur Verfügung.

„Es wird den Fortschritt des Landes oder der Welt nicht aufhalten!“, so äußert sich Warren Buffett zu Corona. Was beruhigend klingt, fühlt sich trotzdem nicht unbedingt so an. Wie schlimm ist der Corona-Crash wirklich? Lasst uns daher zunächst mal eine Reise zu den größten Börsencrashs der Vergangenheit machen, um herauszufinden, wie es bei anderen Krisen vor sich ging. In einem zweiten Schritt geben wir euch Finanzstrategien an die Hand, damit ihr besonnen anstatt panisch handeln könnt. Dabei weisen wir nicht von der Hand, dass man in diesen Tagen Verlustängste spüren kann, wenn man auf sein Depot guckt. Denn es stimmt: Wir erleben momentan eine nicht zu verachtende Krise. Die meisten Staaten haben darauf reagiert: Die USA zum Beispiel überlegt ein 1,2 Billionen US-Dollar Konjunkturprogramm zu machen und sogar Helikoptergeld rauszugeben. So sollen Millionen von Amerikanern einen bis zwei Schecks von ca. 1000 Dollar vom Staat erhalten. Auch die US-Notenbank greift zu einer drastischen Maßnahme und hat den Leitzins auf fast null Prozent gesenkt, um Liquidität herzustellen. Auch die deutsche Regierung hat kleineren und mittleren Unternehmen Liquidität zugesagt. Denn nicht nur sind die meisten Büros ins Homeoffice geschickt worden, sondern auch ganze Werke wurden geschlossen. So haben beispielsweise VW, Opel und Daimler ihre Produktion gestoppt. Wie lange wird dieser Ausnahmezustand anhalten? Bislang gibt es darauf noch keine Antwort. Aber es gibt Antworten auf die Frage, wie man sich als Anleger jetzt am besten verhält.

Corona-Crash: Wo stehen wir momentan?

Man muss ganz ehrlich sagen: Rosig sieht es nicht aus. Die Auswirkungen des Coronavirus sind zu einer echten Bedrohung für die Wirtschaft geworden. Das Coronavirus mischt die Märkte ganz schön auf, der Ölpreis geht in den Keller und der DAX schlittert ab. Das Schlimme daran? Die Möglichkeit besteht, dass die Märkte weiter einbrechen. Die deutsche wie auch die weltweite Wirtschaft muss herbe Rückschläge verkraften. Das Coronavirus hat eindeutig zu einem Corona-Crash geführt. Jeden Tag gibt es mehr Panik-Verkäufe und genau die erinnern an die Kursrückgänge nach dem Platzen der Dotcom-Blase oder an die Weltfinanzkrise 2008/2009. Nimmt die Corona-Krise aber vielleicht sogar schlimmere Ausmaße an als die Börsencrashs vor ihr oder gab es im Verlauf der Geschichte schon höhere Verluste als es momentan der Fall ist? Und wie ist es den Märkten nach den Krisen ergangen? Um diese Fragen zu klären, brauchen wir eine historische Einordnung. Deshalb schauen wir uns jetzt die größten Crashs der Geschichte an!

Die größten Börsencrashs der Vergangenheit

Börsencrash 1929

Reisen wir zurück in die „Goldenen Zwanziger“. Die Wirtschaft hatte sich vom ersten Weltkrieg erholt: Niedrige Inflation, gute Löhne und Erfindungen wie das Radio oder die Fließbandproduktion ließen die Wirtschaft boomen. Auch der Aktienmarkt ging durch die Decke. Die steigenden Kurse lockten ab Mitte der zwanziger Jahre nicht nur Profis, sondern auch Neulinge an, bald tauschten auch Krankenschwestern und Handwerker Aktientipps aus. Richtung Ende der zwanziger Jahre war es in den USA um fast alle geschehen: Jeder wollte mit Aktien reich werden und der Geldsegen blieb dabei meist auch nicht aus. Banken und auch Wirtschaftsexperten gaben nacheinander immer optimistischere Kursprognosen ab. Im Sommer 1929 wurden die Börsen allerdings unruhig. Langsam wurde klar, dass viele US-Unternehmen ihre Produktionen zu stark ausgeweitet hatten. Der Absatz von Möbeln und anderen langlebigen Verbrauchsgütern geriet ins Stocken. Am Donnerstag, dem 24. Oktober 1929 fing es in New York an: An der Wall Street fingen die Kurse an einzubrechen. Aufgrund der Zeitverschiebung ging dieser Tag für uns als „Schwarzer Freitag“ in die Geschichte ein. Von da an ging es immer weiter bergab.

Viele Anleger bekamen Panik und verkauften ihre Aktien. Die Banken brachen bald darauf zusammen, viele Menschen waren finanziell ruiniert. Der Börsencrash zog sich über Tage hin. Am „Black Tuesday“, dem darauffolgenden Dienstag, versuchten alle Aktionäre ihre Aktien zu verkaufen. Dies war der Auslöser für die Weltwirtschaftskrise. Die Kurse erholten sich zwar kurzfristig im darauffolgenden Winter, erreichten aber erst mehr als zwei Jahre später, im Sommer 1932, ihren endgültigen Tiefstand: Die Aktien hatten zu diesem Zeitpunkt durchschnittlich etwa 85 Prozent ihres Wertes von 1929 verloren. Die Kurse, wie man an der Grafik sieht, gingen bis -85 Prozent runter. Was man in der Grafik auch sieht: Selbst bei einem so massiven Einbruch von -85 Prozent hat sich die Lage danach langsam, aber stetig wieder verbessert und die Kurse sind wieder gestiegen.

Ölkrise 1973

Auslöser für die schlimme Ölkrise 1973 waren die seit Ende der 1960er Jahre anhaltenden politischen Unruhen im Nahen Osten. Der israelisch-arabische Jom-Kippur-Krieg führte dazu, dass die Förderländer das Öl erstmals als Waffe nutzen. Die OPEC (Organisation erdölexportierender Länder) verhängte ein Embargo gegen die USA und die Niederlande, die übrigen Industrieländer erhielten auf einmal viel weniger Öl von den Arabern. Bis dahin war man es gewohnt, dass das Öl günstig und unbegrenzt aus dem Mittleren Osten floss, aber damit war von einem auf den anderen Tag plötzlich Schluss. Der Preis für Erdöl stieg extrem an, Schilder an Tankstellen wie „Benzin ausverkauft“ waren keine Seltenheit. Als erste Maßnahme beschloss die damalige Bundesregierung unter Bundeskanzler Willy Brandt, dass es an vier Sonntagen im November und Dezember 1973 nicht erlaubt sein sollte, das Auto zu benutzen. Außerdem wurden Geschwindigkeitsbegrenzungen festgelegt. An den autofreien Sonntagen begnügten sich viele Deutsche damit auf den Autobahnen und leergefegten Straßen spazieren zu gehen. Für die deutsche Wirtschaft hatte die Ölkrise allerdings verheerende Folgen:

Wie man in der Grafik des S&P 500 sieht, verlor er nach etwa anderthalb Jahren, zwischen Frühling 1973 und Winter 1974, mehr als 40 Prozent des Vorkrisenwertes. Schneller als die Krise begonnen hatte war sie schon wieder vorbei: In nur weniger als anderthalb Jahren, im Frühjahr 1976, stand der Index auf seinem Vorkrisenwert.

Der schwarze Montag von 1987

Vor 33 Jahren verlor der Dow-Jones-Index an einem Tag 22,6 Prozent – dies war der größte prozentuale Rückgang innerhalb eines Tages und ging somit als „schwarzer Montag“ in die Geschichtsbücher ein. So wurde am 19. Oktober 1987 knapp ein Viertel des Börsenkapitals der 30 größten US-Unternehmen vernichtet. Daraufhin brachen auch die Börsen in Europa und Asien ein und der „schwarze Montag“ blieb bis heute als einer der größten Börsencrashs nach dem Zweiten Weltkrieg in Erinnerung. Wenn man den Graphen des S&P 500 betrachtet, kann man diesen rasanten Sturz innerhalb eines Tages visuell gut nachvollziehen. Hätte man vor diesem Tag 50.000 Dollar angelegt, dann hätte man am „schwarzen Montag“ nur noch etwa 12.000 Dollar davon übrig gehabt. Nach nur 15 Monate nach dem „Schwarzen Montag“ stand der Index allerdings wieder auf seinem Vorkrisenwert und man konnte wieder durchatmen.

Der 11. September 2001 & Dot-Com-Crash

Bei der sogenannten Dotcom-Blase handelt es sich um eine im März 2000 geplatzte Spekulationsblase, die zum einen „Dotcom-Unternehmen“ und zum anderen Kleinanleger betraf und zu Vermögensverlusten führte. Der Begriff „Dotcom“ bezieht sich auf die Internet-Domain-Endung „.com“. Manche nannten diese Spekulationsblase auch „Internetblase“ oder „New Economy Bubble“. Denn machen wir uns nichts vor: Das Internet hatte die Welt erobert und drastisch verändert. Die Börsenkurse bekamen also in der zweiten Hälfte der 1990er Jahre durch Handys, die massentauglich wurden, sowie das Internet einen Auftrieb. Keine Frage, die Wirtschaft boomte! In diesen Jahren entstanden viele neue Unternehmen, die hofften, von diesem Technik-Boom zu profitieren, auch die Riesen Google und Amazon gehörten dazu. Höhepunkt des Aktien-Kaufwahns war der 7. März 2000: An dem Tag erreichte der DAX 8065 Punkte. Von da an ging es allerdings bergab: Firmen und Geschäftsmodelle der „New Economy“ konnten die Erwartungen nicht erfüllen, die Gewinn- und Umsatzerwartungen waren häufig zu übertrieben. Die anfängliche Euphorie flaute merklich ab. Zudem verteuerten Zinserhöhungen Kredite. Der US-Leitzins wurde zwölf gesenkt, aber diese Liquiditätshilfen brachten nicht genug. Dann kam es zu den Anschlägen in New York: Der 11. September 2001 schwächte die Wirtschaft nachhaltig. Rezessions- und Kriegsängste erschütterten den Markt. Das Resultat: Gegen Ende 2002 stand der Kurs bei -28 Prozent.

Der am 7. März noch so hochstehende DAX stand somit drei Jahre später bei 2432 Punkten, ein Verlust von fast 70 Prozent. Aber auch diese Krise konnte überwunden werden! Schaut man sich den Graphen an, sieht man, dass sich die Lage relativ schnell wieder erholt hat. Etwas mehr als ein Jahr später, im Dezember 2003, stand der Kurs wieder beim Ausgangspunkt bzw. Vorkrisenwert.

Finanzkrise 2008 – 2010

Die Finanzkrise 2008 wurde durch jahrelang steigende Immobilienpreise in den USA, die sich zu einer Immobilienblase entwickelt hatten, ausgelöst, denn diese stagnierten und fielen teilweise. Viele Kreditnehmer konnten ihre Schulden nicht mehr begleichen, denn die Kreditzinsen stiegen und die Wiederverkaufswerte fielen. Fing es als Immobilienkrise in den USA an, war schon bald klar: Es handelte sich um keine nationale, sondern um eine globale Finanzkrise! Fast überall auf der Welt führte sie zu Rezession. Zum allerersten Mal seit dem Zweiten Weltkrieg schrumpfte das reale Bruttoinlandsprodukt (BIP) der ökonomisch entwickelten Staaten. Lehmann Brothers und viele weitere große amerikanische Finanzunternehmen mussten Insolvenz anmelden oder von der Regierung gerettet werden. Es kam zu rasanten Kurseinbrüchen an den globalen Aktienmärkten. Viele Menschen verloren das Vertrauen in Finanzunternehmen und auch in die Wirtschaft generell und so ging die Krise auch auf den Nicht-Finanzbereich über. Der weltweite Warenimport verringerte sich drastisch. Der Tiefpunkt der Finanzkrise war im März 2009 erreicht. Ein dreiviertel Jahr, im Dezember 2009, sah die Welt zum Glück schon wieder besser aus und der Kurs erreichte fast den Vorkrisenwert.

Coronakrise 2020

Die Erkrankung an Covid-19 wurde erstmals Ende Dezember 2019 in der Millionenstadt Wuhan entdeckt, entwickelte sich im Januar 2020 in China zur Epidemie und breitet sich bis heute weltweit aus. Auf die Finanzmärkte wirkt sich das Coronavirus seit diesem Jahr ebenfalls deutlich aus. Betrachtet man den S&P 500, sieht man, dass die Märkte am 21. Februar erstmals deutlich reagierten. Auch wenn die Marktreaktion weniger scharf ausgefallen ist wie etwa 1987, fiel der Kurs trotzdem enorm. Bis Ende Februar sank er um mehr als 12 Prozent und bis zum 20. März um mehr als 32 Prozent.

Stellen wir uns vor, du hättest im Januar dieses Jahres 50.000 Dollar investiert (s. Grafik), dann hättest du am 20. März nur noch 34.000 Dollar gehabt. Das sind Zahlen, die keine Freude bereiten und so ist es auch kein Wunder, dass viele Menschen in diesen Tagen Panik-Verkäufe tätigen. Genau dieses Verhalten erinnert an die Kursrückgänge nach dem Platzen der Dotcom-Blase und auch an die Weltfinanzkrise 2008/2009. Bei allen Ängsten und Sorgen ist es daher wichtig, sich die historischen Crashs und deren Entwicklungen nach den jeweiligen Tiefpunkten vor Augen zu führen, denn im Grunde beinhalten alle die gleiche Quintessenz: Die Kapitalmärkte haben sich immer wieder erholt. Natürlich, mal haben sie sich schneller erholt, mal langsamer, aber der historische Rückblick hat uns schwarz auf weiß gezeigt: Die Kurse werden früher oder später wieder steigen.

Was ist jetzt zu tun?

Wenn die Sorgenfalten auf der Stirn trotz dieser historischen Einordnung nicht merklich verschwunden sind, ist das auch völlig in Ordnung, schließlich befinden wir uns in einem Crash und der Blick auf das Depot besorgt uns eben und zerrt an unseren Nerven. Deshalb richten wir nun den Blick auf die Gegenwart: Was sind die Dinge, die du jetzt akut tun kannst?

Zum einen: Ruhe bewahren.

Du brichst schon in Schweiß aus, wenn du dabei bist dein Depot zu öffnen? Versuch auch beim Betrachten der Zahlen deines „theoretischen“ Verlustes, egal wie hoch er ist, ruhig zu bleiben. Es ist wichtig, dass aus dieser Verlustangst keine Panik wird. Das Beste wäre, du schaust erst wieder in ein paar Monaten in dein Depot und raufst dir nicht die Haare, weil du nicht anders kannst, als jeden Tag zwei Mal deine Verluste zu checken.

Zum anderen: Eine Strategie entwickeln.

…und dabei greifen wir dir unter die Arme! Es gibt einerseits eine gute Strategie für die unter euch, die noch etwas auf der hohen Kante haben und andererseits eine Strategie für diejenigen, die mit dem bereits existierenden Portfolio arbeiten möchten.

Strategie 1: Du hast noch Cash? Dann nachkaufen!

Du schlenderst durch die Stadt und an jedem Schaufenster steht dick und fett „Winterschlussverkauf“ geschrieben. Was passiert wohl? Die Leute kaufen mehr als sie sollten, denn alles ist doch gerade so günstig! Das ist jedoch ein Szenario, das nicht passieren sollte! Dein Notgroschen, also die Rücklagen, sollten in jedem Fall erhalten bleiben. Wenn du darüber hinaus aber noch Geld hast, das du anlegen kannst, dann ist jetzt der richtige Zeitpunkt dafür gekommen – aber nur mit einem Plan in der Hand!

Stell dir vor, du hast bereits 100.000 Euro investiert, aber jetzt stehst du bei 75.000 Euro, da wir mitten in der Krise stecken und der Kurs schon um 25 Prozent gefallen ist. Jetzt kommst du ins Grübeln: Soll ich jetzt schon nachkaufen? Soll ich warten? Gibt es den einen guten Zeitpunkt für eine Neuinvestition?

Es ist wichtig zu verstehen, dass wir uns in einer Sondersituation befinden: Die Märkte sind unkontrolliert und das bedeutet, dass normale Marktmechanismen nicht mehr greifen. Wir schauen uns deshalb nochmal vergangene Krisen an, bei denen der Index bereits um 25 Prozent, wie auch aktuell bei der Corona-Krise, eingebrochen ist und zeigen euch potentielle Strategien zum Nachkauf. Die gute Nachricht dabei zuerst: In bisher allen Krisen hat sich Nachkaufen bei einer Haltedauer von zehn Jahren immer gelohnt, selbst 2001 als innerhalb des Zehnjahreszeitraums noch eine zweite Krise, nämlich die Finanzkrise 2008/2009, stattfand.

Nun gibt es zwei Möglichkeiten, dein Geld anzulegen:

Möglichkeit a) Du kaufst einmalig nach.

Möglichkeit b) Du stückelst das Geld, das du investieren möchtest, auf verschiedene Zeitpunkte auf.

Unsere Empfehlung in solchen Krisenzeiten, aber wirklich nur in Krisenzeiten, lautet: Wähle die Möglichkeit b) und stückle deine Investition auf verschiedene Zeitpunkte auf. Warum? Eigentlich sollte man am niedrigsten Punkt nachkaufen, um die höchsten Gewinne zu bekommen. Wann dieser Punkt erreicht ist, kann allerdings niemand erraten, denn die Entwicklung einer Krise ist unvorhersehbar. Niemand weiß, wann die Kurse hoch oder runtergehen. Wenn du dich aktuell in einer Krise befindest, solltest du also die Möglichkeit ausschöpfen, die niedrigsten Phasen auszugleichen. Deshalb ist es zu empfehlen, Investitionen auf verschiedene Zeiträume zu verteilen. So wirst du zwar nie die maximal mögliche Rendite erwirtschaften, aber statistisch deutlich über dem schlechtesten Ergebnis liegen und du minimierst das Risiko, einen schlechten Investitionszeitraum getroffen zu haben.

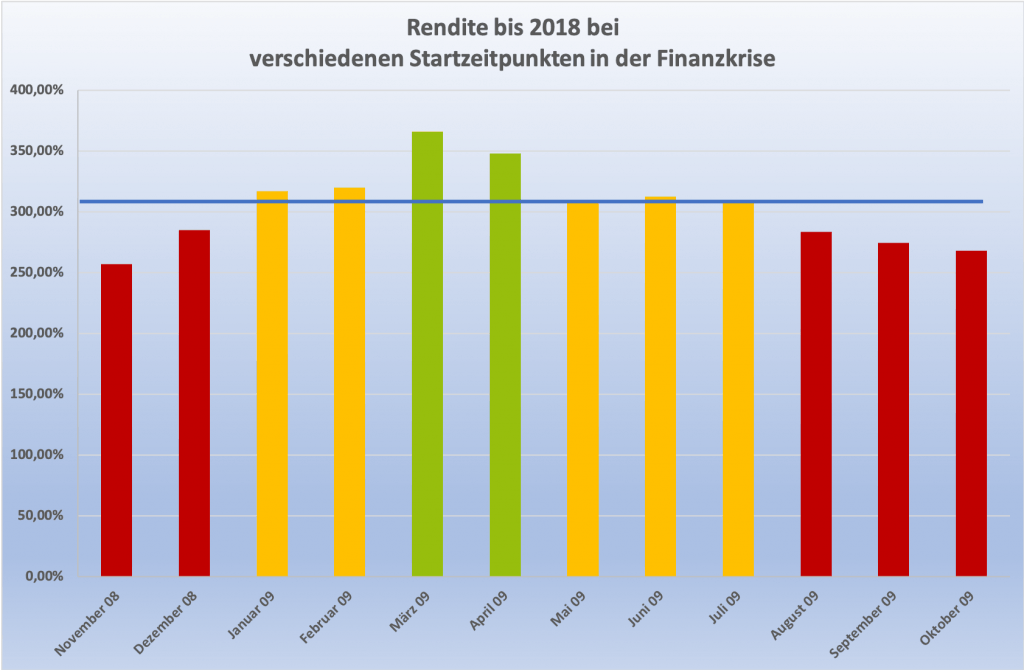

Schauen wir uns die Grafik zur Rendite bis 2018 bei verschiedenen Startzeitpunkten in der Finanzkrise an. Wenn man zu zwölf verschiedenen Zeitpunkten – zum Beispiel monatsweise – im Crash gekauft hätte, dann hätte man den Mittelwert (blaue Linie) als Rendite erhalten. Hätte man in der Finanzkrise 2008/2009 aber nur zu einem einzigen Zeitpunkt nachgekauft, sagen wir zum schlechtmöglichsten Zeitpunkt, dann läge die Rendite nach zehn Jahren bei etwa 250 Prozent. Mit einer Stückelung der Investition konnte man dort zwar nicht den höchstmöglichsten Gewinn von etwa 370 Prozent knacken, erzielte jedoch ein sehr gutes Ergebnis (ca. 310 Prozent Rendite auf seine Anlage). Fazit: Splitte deine Neuinvestition also auf einen beliebigen Zeitraum von drei bis zwölf Monaten auf, denn der Mittelwert aus diesen gestückelten Zeiträumen ist besser als der Einzelwert.

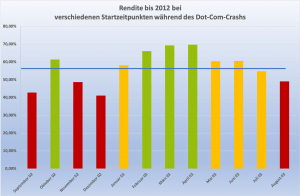

Hier findest du auch die Grafiken zum Crashtiming für den Dot-Com-Crash und die Ölkrise:

Strategie 2: Das Portfolio umschichten!

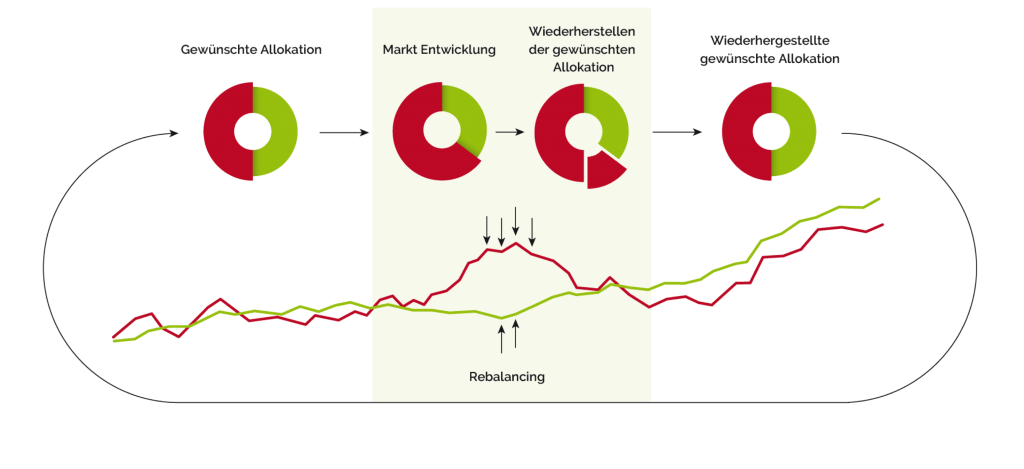

Die zweite Strategie, die wir dir vorstellen möchten, dreht sich um dein bereits existierendes Portfolio. Sagen wir, du hast dein Portfolio mit 50 Prozent risikoreichen Anlagen, zum Beispiel Aktien, und mit 50 Prozent risikolosen Anlagen, zum Beispiel Anleihen begonnen. Dieses Verhältnis hat sich nun in der Krise vermutlich verändert, denn während Anleihen nicht großartig im Wert gefallen sind, sind es Aktien deutlich. Wenn das Verhältnis in deinem Portfolio jetzt nicht mehr 50/50 ist, sondern nur noch 35/65 oder sogar nur noch 30/70, ist es an der Zeit, dass du die Ausgangssituation wiederherstellst. Diese Methode nennt sich „rebalancing“. Warum es sinnvoll ist, deine ursprüngliche Gewichtung deines Portfolios wiederherzustellen? Langfristig bringen Aktien die Rendite und gerade, wenn dein Depot nach der Krise wieder hochgehen soll, ist es wichtig, die gefallene Aktienseite wieder aufzupäppeln. Und das geht am besten mit einer Umschichtung! Sagen wir, du hattest vor der Krise 1000 Euro in deinem Depot, davon 500 Euro Aktien und 500 Euro Anleihen. Durch die Verluste in der Krise hast du zum Beispiel insgesamt nur noch 750 Euro in deinem Depot, aber davon 250 Euro Aktien und 500 Euro Anleihen. „Rebalancing“ bedeutet nun, dass du zum Beispiel 125 Euro von deinen Anleihen schöpfst und sie in neue Aktien investierst. Auch wenn es sich vielleicht komisch für dich anfühlt, empfehlen wir dir diese psychologische Hürde zu überwinden, denn der wissenschaftlich belegte „Rebalancing-Bonus“ wird sich auszahlen!

Fazit

Lass den Kopf nicht hängen, auch wenn wir momentan in der Corona-Krise stecken! Die größten Börsencrashs der Vergangenheit haben uns gezeigt: Langfristig gehen die Kapitalmärkte wieder nach oben! Und auch wenn wir den Hashtag #StayAtHome ernst nehmen sollten, heißt das ja nicht, dass wir nicht vom Sofa aus nachkaufen oder unser Portfolio umschichten können.

Wir freuen uns über deine Nachricht!

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Toller Artikel, wie man besonnen und erfolgreich in der Krise agieren kann. So ähnlich habe ich es erstmals in dieser Corona-Krise mit Erfolg angewendet. Davor immer die typischen Fehler gemacht. Allerdings setzt es zwei ganz wichtige Elemente voraus, die man noch beachten und verinnerlichen sollte:

Vorbereitung (vor der Krise):

Es ist wichtig etwas Liquidität für das Portfolio explizit vorzuhalten und nicht zu 100% investiert zu haben, auch wenn es gerade gut läuft. 5% bis 10% beispielsweise, je nach Erwartung und Sicherheitsbedürfnisse.

Mindset (in der Krise):

Es ist hilfreich davon auszugehen, dass ein unvorhergesehenes Ereignis die Märkte plötzlich und massiv nach unten ziehen wird. Man sollte aber auch davon ausgehen, dass es immer wieder nach oben geht – mal schneller, mal langsamer. (Die Sonne geht auch täglich unter und kommt wieder. Wir nehmen die Nacht auch nicht als Weltuntergang wahr).

Am besten funktionieren eben die „langweiligen“ Dinge. Definierte Asset Allocation + regelmäßiges Rebalancing + Cash für Nutzung von Gelegenheiten.