Wartest du auch auf den nächsten Börsencrash, um ein Schnäppchen zu machen? Am wirtschaftlich tiefsten Punkt mit der Geldanlage zu starten, das ist der Traum vieler – Und natürlich lohnt es sich, WENN man diesen Zeitpunkt erwischt! Wir wollen für dich einmal genauer beleuchten, warum es viel cleverer ist, zeitig zu investieren, anstatt auf den nächsten Börsencrash zu warten. Dafür schauen wir uns Fallbeispiele an, hinterfragen, warum Investitionen oft von Emotionen bestimmt sind, und analysieren Daten, die bis 1950 zurückreichen.

Platzhalter

Einleitung

Warum wir wie unser Geld anlegen, ist nicht reine Kopfsache. Unsere psychische Verfassung spielt eine zentrale Rolle, wenn es darum geht, ob und wie wir investieren – auch wenn wir uns das selten eingestehen wollen. Jahrtausende lang wurde das menschliche Gehirn darauf trainiert, Gefahren zu erkennen und sie im besten Fall auch zu vermeiden. Entscheidungen werden meist hoch emotional getroffen – an der Börse ist das nicht anders als im privaten Leben. Selbst der Börsen-Altmeister André Kostolany war davon überzeugt: „Die Börse reagiert gerade mal zehn Prozent auf Fakten. Alles andere ist Psychologie.“ Das erklärt auch, warum so manche Investition von Irrationalität und Emotionen bestimmt ist, obwohl Finanzmärkte anderen Gesetzen folgen. Anleger warten auf einen „besonderen Geheimtipp“ oder dem perfekten Einstiegszeitpunkt und reagieren daher alles andere als rational. Hast du nicht auch schon einmal heimlich gedacht: „Mist, ich hätte 2009, direkt nach der Finanzkrise, investieren sollen, das wäre clever gewesen?“ Da ist er, der verklärte Blick in die Vergangenheit. Dabei ist das Streben nach mehr Rendite ganz natürlich, und es scheint doch auch so einfach: Günstig kaufen, teuer verkaufen. Doch damals wie heute bleibt die grundlegende Schwierigkeit bestehen: Die Krux, zu wissen, wann der „perfekte Zeitpunkt“ für eine Investition gekommen ist – wenn es ihn denn überhaupt gibt. Lasst uns doch mal einen Blick darauf werfen, ob es grundsätzlich möglich ist mit durchdachtem Timing die Rendite zu verbessern.

Börsencrash: Zahlen, Daten & Fakten

Vermeintliche Börsenexperten oder gar „Crash-Propheten“ warnen momentan wegen des Handelskriegs zwischen den USA und China oder der Rezession in Deutschland vor dem nächsten Crash. Dass wir in den Nachrichten lesen, dass die deutsche Konjunktur auf Talfahrt ist, nehmen wir in Deutschland subjektiv sehr stark wahr. Das liegt an dem „home bias“, ein Phänomen, das die Tendenz von Investoren bezeichnet, Anlagen auf dem Heimatmarkt überproportional viel Bedeutung zu geben. So investieren viele Anleger ihr Geld nur in Unternehmen aus der Heimat, wie Volkswagen oder Siemens. Sie werden als vertrauter wahrgenommen als zum Beispiel Firmen aus dem Ausland. Es ist aber wichtig, dass man sich als Anleger neben Deutschland auch immer die Weltwirtschaft ansieht und auch mal die Vogelperspektive einnimmt. Dadurch, dass wir momentan von Stellenabbau und Auftragsrückgang im Radio hören, denken viele: „Jetzt kommt bald der nächste Crash und genau dann werde ich investieren!“. Und damit stehen wir wieder vor dem Problem herauszufinden: Wann genau ist der Crash? Wie weit wird es runtergehen, wann geht es wieder hoch? Schauen wir uns deshalb nun Zahlen, Daten, Fakten an! Wir untersuchen jedes Börsenjahr des S&P 500, ein Aktienindex, der aus den größten 500 US-Unternehmen besteht, das seit 1950 schlechter als 10% abgeschlossen hat. Ein Beispiel nehmen wir genauer unter die Lupe.

In diesem ersten Beispiel des Jahres 1957 zeigt der rote Graph auf der linken Seite den Beginn des Crashs. Von September bis Dezember 1957 hätte eine Investition in unserem Index, dem S&P 500, 14 % Verlust gemacht.

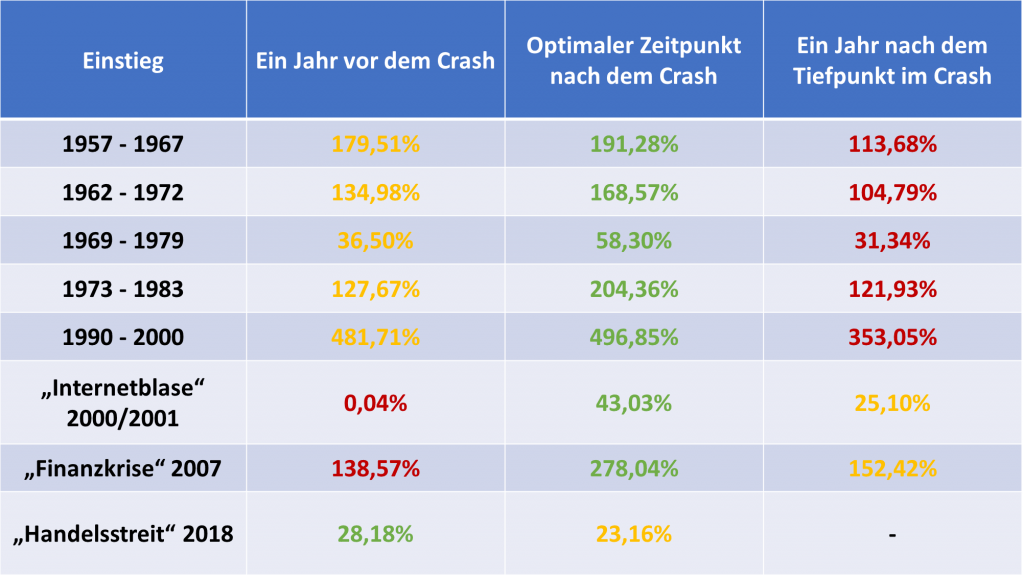

Schauen wir uns dies jedoch in einem größeren Kontext, über einen Investitionszeitraum von etwa zehn Jahren an, so sieht man, dass die Rendite einer Investition, die zu einem optimalen Zeitpunkt getätigt wurde, lediglich ca. 12% von jener abweicht, die direkt vor der Krise stattfand. Eine Investition ein Jahr nach der Krise schmälert die Rendite im Vergleich zur direkten Investition vor der Krise sogar noch weiter. Man sieht also: Der rote Graph ist innerhalb des grünen Graphen nur ein kleiner Knick, der keine wesentliche Auswirkung auf den Gesamtverlauf hat. Letzten Endes, und das ist ganz wichtig zu verinnerlichen, geht es langfristig immer nach oben. Um das ganz klar zu machen, nehmen wir einfach mal an, wir haben drei Anleger, die jeweils 100 Euro investieren möchten. Nennen wir sie Carola, Max und Jana. Alle brauchen ihr Geld im Jahr 1967 wieder, um einen Erfindung zu entwerfen. Carola entscheidet sich ihr Geld sofort zu investieren, während Max und Jana lieber noch abwarten möchten. Während Max es schafft, den perfekten Zeitpunkt in der Aktienkrise abzupassen und sein Geld am tiefstmöglichen Zeitpunkt zu investieren, pokert Jana zu lange, und investiert ihre 100 Euro erst ein Jahr nach der Krise. Zehn Jahre später, 1967, nehmen alle ihr Geld raus und ziehen Bilanz: Max hat wie zu erwarten, den größten Gewinn erzielt. Überraschend ist, dass Carola, obwohl sie direkt vor der Krise investiert hat, ca. 65% mehr Rendite erzielen konnte als die vorsichtige Jana. War das nur Zufall oder zahlen sich frühe Investitionen tatsächlich aus?

Schauen wir uns die drei Szenarien erneut, ganz nüchtern ohne Fallbeispiel an. Was wäre gewesen, wenn man…

– …stets ein Jahr vor dem Crash investiert hätte?

– …zum besten Zeitpunkt, also jeweils während des Tiefpunkts der Crashs investiert hätte?

– …ein Jahr nach dem Tiefpunkt investiert hätte?

Lohnt es sich auf den Börsencrash zu warten?

Tatsächlich ist es so, dass sich in den meisten Fällen eine frühe Investition auszahlt, wie an der untenstehenden Tabelle zu sehen ist. Dort sind alle Börsenjahre seit 1950 aufgelistet, die schlechter als 10 % abgeschlossen haben. In fünf von sieben betrachteten Zeiträumen wäre es besser gewesen, wenn man ein Jahr vor dem Crash, als ein Jahr nach dem Crash investiert hätte. Warum ist das so? Wenn man davon ausgeht, dass man die Entwicklung einer Anlage nicht vorhersehen kann, spielt die zeitliche Dimension eine wichtige Rolle. Oft steht die Geldanlage nach einem Jahr auch schon wieder höher als gedacht, weil sie sich wieder erholt hat. Um Erfolg an der Börse zu haben, sollte man also Abschied von der Frage nehmen, ob man auf den „perfekten Zeitpunkt“ warten sollte. Bei Tiefständen zu kaufen und Höchstkursen zu verkaufen, schafft sowieso keiner, höchstens aus purem Zufall.

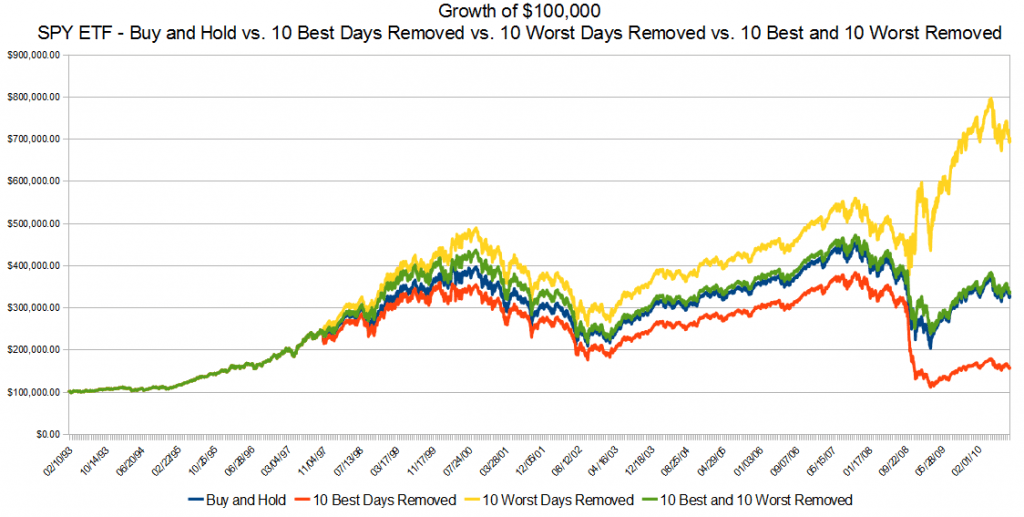

In unserem Artikel „Crashgefahr 2020 – Jetzt noch investieren“ haben wir bereits gezeigt, dass sich fast alle großen Anstiege oder hohen Verluste auf wenige Börsentage konzentrieren. Auch die folgende Grafik macht deutlich, dass wenn man durchgehend investiert und die besten und die schlechtesten zehn Tage eliminiert, im Prinzip auf das gleiche Ergebnis kommt. Die gelbe Linie sticht hervor und, natürlich, sie präsentiert das Wunschszenario schlechthin – aber das kann man nicht planen.

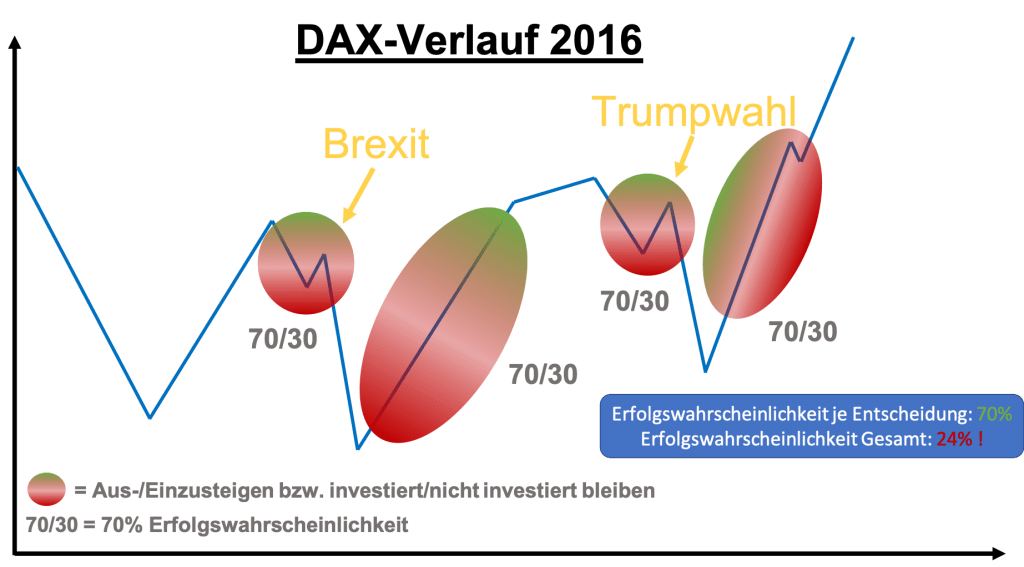

Wenn aktuelle politische Ereignisse, wie der Brexit oder die Trump-Wahl im Jahr 2016, eintreten, dann entsteht bei vielen ein Gefühl der Verunsicherung. Viele von euch fragen sich bei so großen Turbulenzen in der Weltpolitik sicherlich: Wäre es besser abzuwarten und im Markt zu bleiben oder sollte ich meine Anlagen erstmal stilllegen und auf Nummer sicher gehen? Schauen wir uns diese Ereignisse also mal aus Anlegersicht an.

Für das Brexit-Referendum sowie für die Trump-Wahl gibt es in dieser Grafik jeweils einen richtigen Zeitpunkt, um aus und wieder einzusteigen. Verpasst du den richtigen Zeitpunkt, riskierst du dein Geld bei abstürzenden Kursen zu verlieren bzw. du schaffst es nicht, das Beste aus dem folgenden Aufschwung herauszuholen. Gehen wir davon aus, dass du als erfahrener Anleger 70% deiner Anlageentscheidungen richtig triffst, das heißt du steigst zum richtigen Zeitpunkt in den Markt ein und zum richtigen Zeitpunkt wieder aus. Wenn wir diese 70/30-Entscheidungen zusammenrechnen, liegt die Wahrscheinlichkeit dafür, dass du alle Entscheidungen richtig triffst, in Summe nur noch bei 24 Prozent. Dies ist eine deutlich geringere Erfolgswahrscheinlichkeit, als jede Entscheidung einzeln betrachtet. Daraus folgt: Je häufiger man sich entscheidet, sein Geld aus und wieder in den Markt hineinzubewegen, je geringer wird die Wahrscheinlichkeit, dass all diese Entscheidungen in Summe richtig waren. Das einzige Risiko stellst du im Grunde selbst dar, und zwar, wenn du zittrige Hände bekommst und aus lauter Panik den „Sell-Button“ drückst. Besser: Du planst strategisch deine Geldanlage, hältst die Füße still und bleibst dabei – ohne Panikattacken und emotionsgeleitete Entscheidungen.

Schlussfolgerung aus bisherigen Börsencrashs

Auch wenn Donald Trump über den Handelskrieg mit China twittert und die Push-Nachrichten auf deinem Smartphone nur so von schlechten Wirtschaftsnachrichten wimmeln, ob es bald einen Crash gibt, ist erstmal reine Spekulation. Auch wenn du deine Geldanlage timen und am liebsten zum wirtschaftlich tiefsten Punkt investieren möchtest, musst du dir eingestehen, dass emotionale Schnellschüsse nicht sinnvoll sind. Den „perfekten Zeitpunkt“ zu finden ist nicht nur schwierig, sondern fast unmöglich, deshalb sollte man sich von der Vorstellung verabschieden, bei Tiefständen zu kaufen und bei Höchstkursen zu verkaufen. Den puren Zufall kann nämlich selbst kein „Crash-Prophet“ vorhersagen ;-). Es ist also viel cleverer, zeitig, geplant und entschlossen zu investieren, anstatt auf den nächsten Börsencrash zu warten.

Vier Tipps, wie du handeln solltest

- Lass dich nicht von „Crash-Propheten“, panischen Push-Nachrichten der Finanzmedien oder vermeintlichen Börsenexperten verunsichern oder dazu verleiten, auf den „perfekten Moment“ für deine Geldanlage zu warten. Sie wollen nur deine Aufmerksamkeit, um Eigenmarketing zu betreiben oder ihre Produkte zu bewerben. Dein Kapital wollen sie sicherlich nicht schützen.

- Lass deine Investitionen nicht von Irrationalität und Emotionen bestimmen. Auch wenn es dir in den Fingern juckt, weil du den nächsten Crash schon um die Ecke kommen siehst, besinne dich darauf, was deine langfristigen Ziele für deine Geldanlage waren und wie hoch du deine Risikobereitschaft eingestuft hast.

-

- Am besten ist es deshalb, du schaust nur einmal im Jahr auf dein Depot. Gut Ding will Weile haben, sagt man doch so schön, und beim Portfolio ist es genauso: Schaust du nur selten rein, wird sich dein Anlageerfolg sehen lassen und du bist zudem noch deutlich entspannter.

- Fall nicht dem „home bias“-Phänomen zum Opfer und investiere nicht nur in Firmen aus deinem Heimatland. Am besten ist es, du streust dein Vermögen breit.

- Außerdem solltest du einen zeitlich fest abgesteckten Anlagezeitraum definieren und ihn einhalten. Verkürzt oder verlängerst du die Anlagedauer, kann der gewünschte Anlageerfolg ausbleiben. Nur in Notfällen sollte dein definierter Anlagezeitraum verändert werden (und das ist nicht der Fall, wenn der „Crash-Prophet“ höchstpersönlich an deiner Tür klopft ;-)).

- Der Grund, warum wir oft so sehnsuchtsvoll in die Vergangenheit blicken und uns wünschen, wir hätten doch während der letzten Finanzkrise investiert, ist oft der, dass wir uns mehr Rendite wünschen. Wo es jedoch hohe Renditen gibt, sind auch die Risiken nicht zu unterschätzen. Anlagemöglichkeiten gibt es en masse, aber es ist wichtig, dass du eine findest, die Rendite, Sicherheit und Verfügbarkeit miteinander vereint, sodass du langfristig zufrieden bist.

- Wenn du Fragen dazu hast oder unsicher bei der Wahl deiner Geldanlage bist, dann suche dir eine unabhängige Expertenmeinung, zum Beispiel beim Verbraucherschutz oder Honorarberatern.

Wir freuen uns über deine Nachricht!

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Hinterlasse einen Kommentar