Du hast ETFs, Aktien oder andere Wertpapiere gekauft und wirst gerade wegen der angespannten Lage an den (Bären-)Märkten nervös? COVID, Inflation, Rezession, Ukraine-Krieg, Zinsanhebungen – die Gründe für fallende Kurse, egal ob bei Aktien oder ETFs, sind vielseitig. Buchverluste bei einstigen Highflyern wie Bitcoin, PayPal & Co. von 30 bis 40 % sind keine Seltenheit. Aber auch durch Nachrichten und Weltuntergangspropheten werden die Nerven zusätzlich strapaziert. Für dich als Anleger:in kann dadurch ein gefährlicher Cocktail aus Verlustängsten und Unsicherheit entstehen. Es ist also an der Zeit, die psychologische Seite von Finanzen zu betrachten sowie handfestes Börsen-Crash-Wissen aufzusaugen, um diesen Unsicherheiten entgegenzuwirken. Du erfährst, was du in Crash-Phasen tun kannst und was du um jeden Preis vermeiden solltest! Die Kombination von finanzpsychologischem und rationalem Wissen plus wichtigen Do’s und Dont’s verhelfen dir so zu mehr Sicherheit und Kontrolle.

Exkurs: Finanzpsychologie

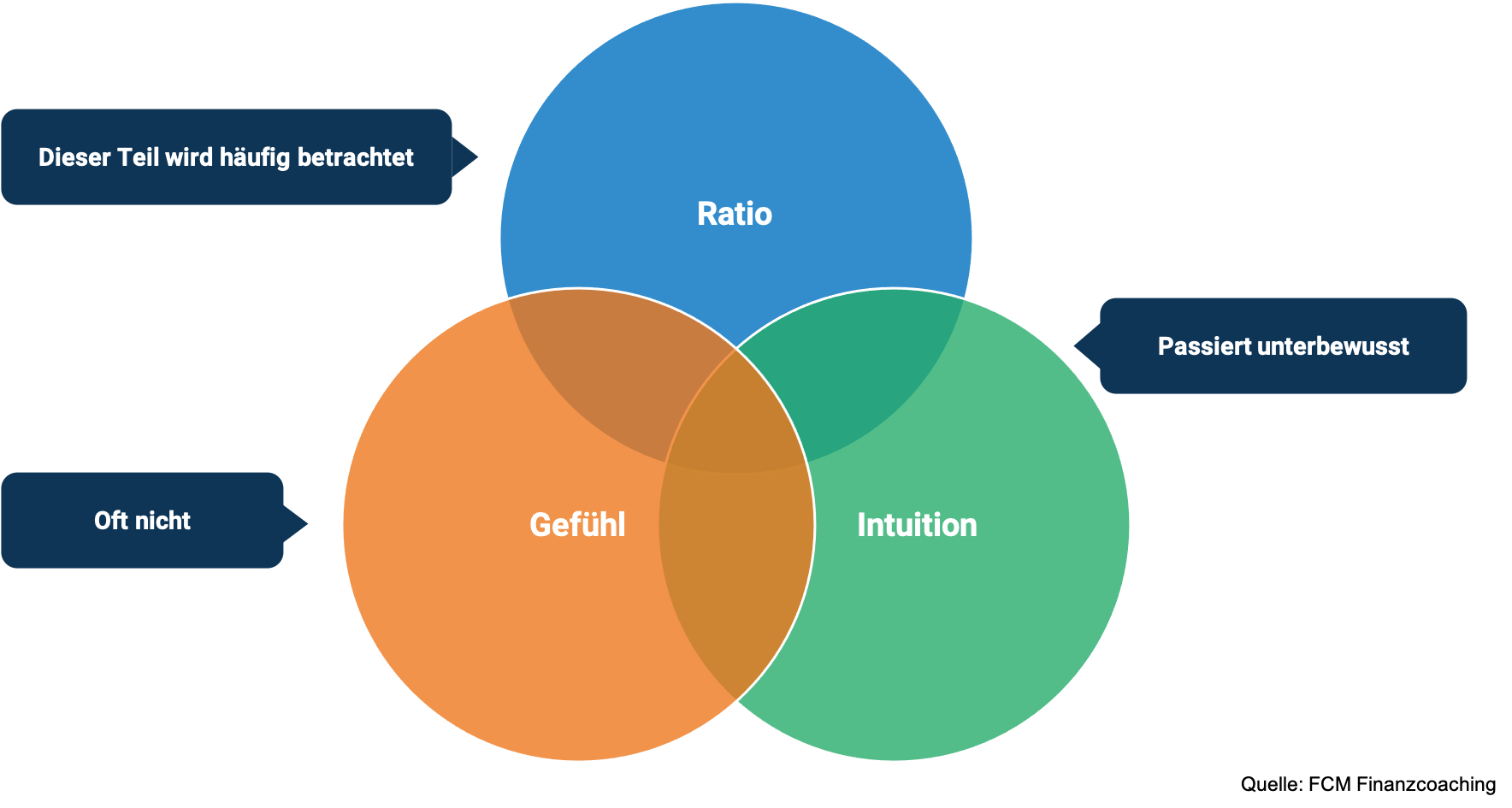

Um zu verstehen, warum wir bspw. in Börsen-Crash-Phasen unruhig und unsicher werden, müssen wir zunächst einen kleinen Exkurs in die Welt der Finanzpsychologie machen und uns darüber bewusst werden, was uns in unseren Entscheidungen beeinflusst.

Verstand trifft auf Emotionen: Woraus besteht eine Geldanlageentscheidung?

Rational ist uns häufig vieles klar: Wir haben ausreichend Wissen zu ETFs, Einzelaktien, Wertpapieren, Handlungsstrategien in Bären- und Bullenmärkten etc. durch Videos, Podcasts und Blog-Artikel gesammelt – sind also sehr gut informiert – und trotzdem kommen wir manchmal nicht ins Handeln oder unterlassen sinnvolle Handlungen. Das liegt daran, dass Geldanlageentscheidungen neben dem Verstand (Ratio) auch noch von Gefühlen, Werten und Motivationen und unserer Intuition beeinflusst werden, die häufig unbeachtet bleiben. Dabei sind das Wissen und Bewusstsein über diesen Mix nicht zu unterschätzen und damit sehr wichtig, um die richtigen Geldanlageentscheidungen treffen zu können.

Was verbinde ich mit Geld? Komme deinen Projektionen auf die Spur!

Sich den eigenen Projektionen auf Geld bewusst zu werden, ist ein wichtiger Arbeitsschritt, um letztendlich die für dich persönlich richtigen Geldentscheidungen treffen und somit auch in Börsen-Crash-Phasen gut mit Verlusten umgehen zu können.

Um der Geldpsychologie und damit deinen individuellen Projektionen, die du auf Geld hast, auf die Spur zu kommen, haben wir eine kleine Übung für dich vorbereitet. Schreibe in einem ersten Schritt die Überschrift „Geld ist…” auf ein Blatt Papier. In einem zweiten Schritt ergänzt du nun, was Geld für dich ist, um deine Projektionen bzgl. Geld aufzudecken. Bedeutet Geld für dich Fleiß, Sicherheit, Glück, Schmerz oder etwas ganz anderes?

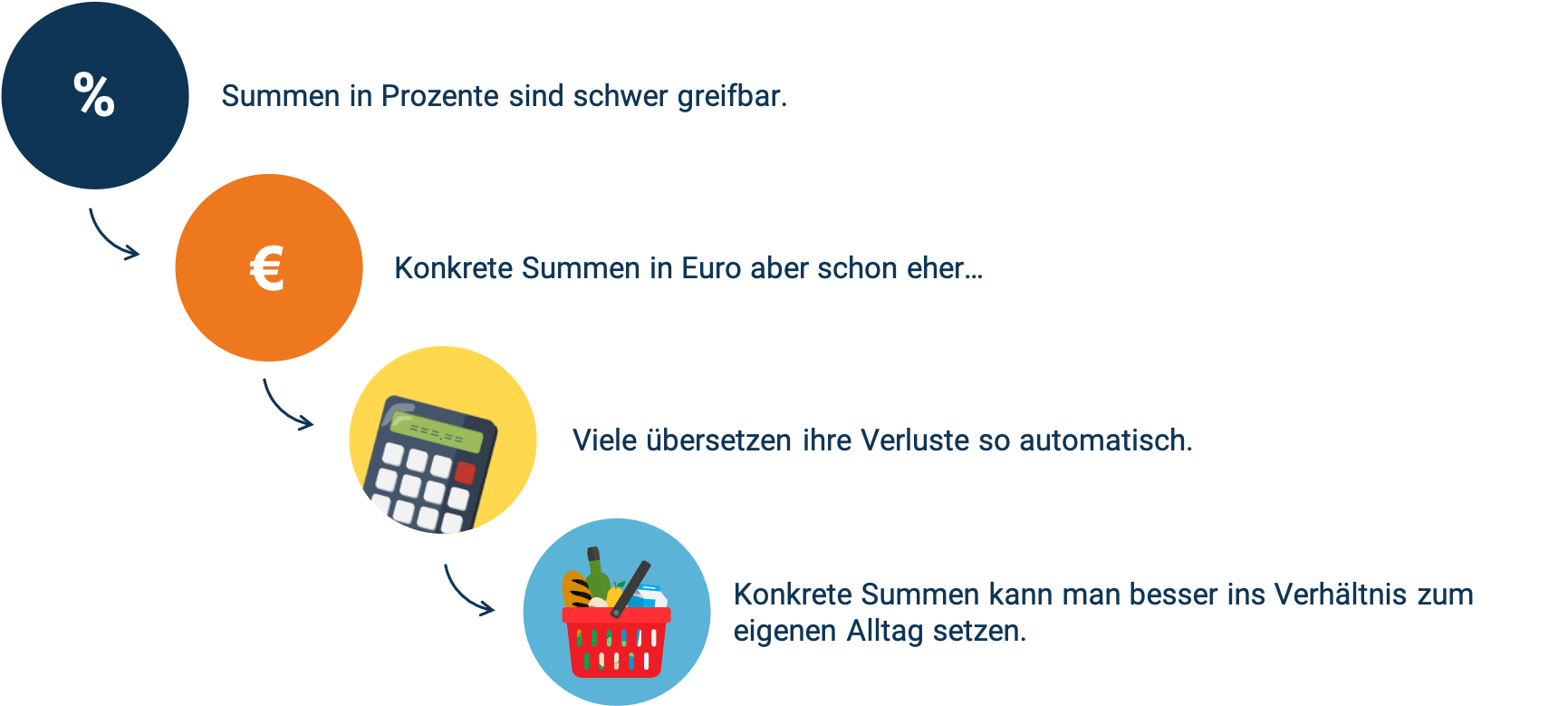

Prozentuale Verluste, wie beispielsweise 33 %, sind bei einer Geldanlage schwer greifbar. Wenn du dir aber vorstellst, du hast 300.000 € und verlierst davon 33 %, also knapp 100.000 €, dann wird der Verlust schon anfassbarer, da du konkrete Euro-Beträge ganz einfach in dein Leben übersetzen kannst.

So könntest du dir zum Beispiel sagen „Für 200.000 € muss ich zwei Jahre arbeiten” oder „So viel hat mein Vater damals an der Börse verloren!”. Auf einmal ist es nicht mehr nur abstraktes Geld, sondern eine sehr greifbare Summe. Wenn Geld anfassbar wird, hat es mehr Potenzial Emotionen und Gefühle in uns auszulösen.

Spinnen wir die Übung jetzt also mal weiter: Streiche die Wörter „Geld ist…” und ersetze sie mit „Ich bin…”. Nun könnte dort beispielsweise stehen „Ich bin (k)ein Problem” oder “Ich bin (un)sicher”. Was stellst du fest? Passt es zu dir? Vertieftes finanzpsychologisches Wissen ist wichtig, denn es gibt dir eine gewisse Kontrolle über deine Finanzen.

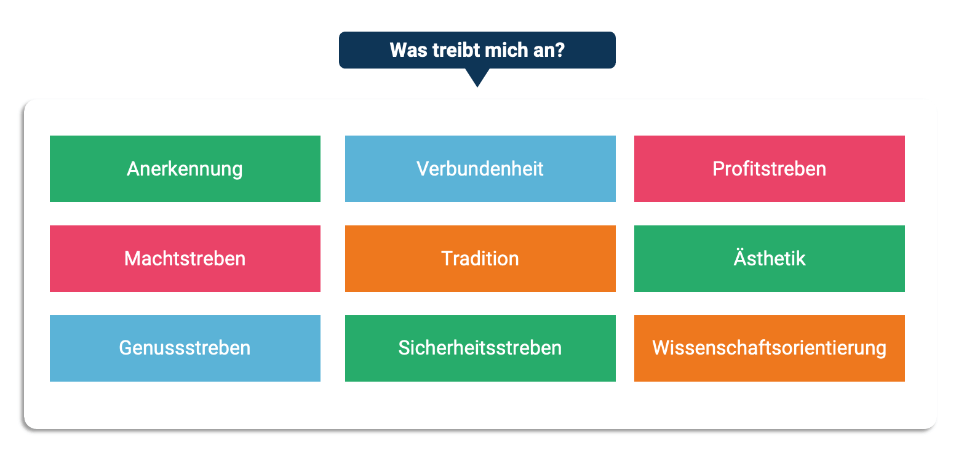

Nachdem du nun deine Projektionen auf Geld kennst, hilft es, deiner Geldanlage eine gewisse Farbe bzw. einen Charakter in Form von Werten und Motivationen zu geben. Die Wissenschaft zeigt nämlich, dass Werte und Motivationen, die sich hinter deiner Geldanlage verbergen, bei deiner Geldanlagestrategie unterstützend wirken. Daher mache dich nun für die nächste Aufgabe bereit!

Schreibe auf, was dich antreibt und welche Werte und Motivationen hinter deinen Investitionen stecken. Beispiele für Werte und Motivationen findest du in der folgenden Übersicht.

So kann es beispielsweise sein, dass du das Gefühl hast, mehr Macht zu haben, wenn sich deine Geldanlage gut entwickelt (Stichwort: Machtstreben). Oder verhilft dir mehr Geld zu mehr Anerkennung in der Familie? Jemand anderen treibt es vielleicht an, dass er oder sie etwas an die Kinder vererben möchte (Stichwort: Tradition). Dies sind nur einige Beispiele. Nimm dir ein wenig Zeit, um herauszufinden, was dich persönlich antreibt, wenn es um Geld geht. Als nächstes suchst du dir einen Gegenstand, ein Bild, einen Song oder irgendein Symbol, das diesen Wert oder die jeweilige Motivation für dich verkörpert. Diese Übung unterstützt dich bei dem Vorhaben, deine Geldanlage nachhaltig beizubehalten.

Tipp:

Wenn du mehr dazu erfahren möchtest, warum man Geld mit „Ich” ersetzen kann, und gespannt auf weiteres finanzpsychologisches Wissen bist, dann höre dir doch mal unseren Finanz-Podcast für Anfänger:innen „How I met my money” mit Honorarberater Ingo Schröder von maiwerk und der Journalistin Lena Kronenbürger bei Spotify, Deezer oder Apple Podcasts an. Besonders in den Folgen Wer bin ich mit und ohne Geld? (Teil 1), Wer bin ich mit und ohne Geld? (Teil 2), Kennst du deine Geld-Identität? und Wie können wir dank Geld tiefere Beziehungen führen? mit der Finanzpsychologin Monika Müller gehen wir unseren Projektionen auf Geld auf den Grund.

Finanzplanung als stabiles Fundament

Auch entsteht Unsicherheit häufig, wenn du keine genaue Übersicht über deine Vermögenswerte, deren Ziele und Anlagedauer hast. Eine einfache Übersicht kann dabei helfen, wieder mehr Kontrolle und damit auch mehr Sicherheit zu erlangen. Um es dir einfacher zu machen, haben wir das maiwerk-Treppensystem (PDF) entwickelt. In das PDF kannst du deine Anlageziele, Wünsche und die Anlagedauer übertragen und so verschiedene Geldtöpfe – oder in unserer Logik “Treppenstufen” – aufbauen und dein Geld clever aufteilen. Sieh dir auch unseren anderen Blog-Artikel Mit dem Treppensystem geniale Finanzentscheidungen treffen – Wie VIEL Geld sollte ich WO investieren? als Hilfestellung dazu an.

Finanzielle Risikobereitschaft richtig ermitteln

Rein rational kann man die Risiken, die eine Geldanlage mit sich bringt, gut abschätzen (mehr dazu erfährst du weiter unten, wenn es um die Crash-Historie und das Crash-Wissen geht). Emotional sind Crashs aber häufig nicht so einfach einzuschätzen.

Stell dir vor, du verbringst einen Tag in einem Freizeitpark. Um jeden Preis versuchst du um alle Achterbahnen mit Loopings herumzukommen, obwohl du gelernt hast, dass du mit 99,9-prozentiger Sicherheit am Ende der Achterbahnfahrt wieder heil unten ankommst. Ähnlich verhält es sich mit dem MSCI World-ETF. Wenn du mehr als 13 Jahre Anlagezeit durchhältst, machst du keine Verluste. Doch in diesen 13 Jahren kann viel passieren, genauso wie eine Achterbahnfahrt vielleicht mehr Loopings als gedacht hat und körperlich eine extreme Belastung für dich darstellt. In Krisen- oder Crash-Phasen ist dieses Achterbahnbeispiel mit deiner emotionalen Belastung zu vergleichen. Über 13 Jahre nur Verluste zu ertragen, ist alles andere als angenehm. Wenn du die Börsen-Achterbahnfahrt emotional gesehen nicht ertragen kannst, hilft es leider auch nicht mit dem Verstand zu erkennen, dass man am Ende immer ohne Verluste ankommt. Geldanlage ist nicht nur rational. Geldanlage ist nicht nur Wissen. Geldanlage ist auch Gefühl und psychologisches Wohlbefinden.

Wie viel du emotional aushalten kannst, das kann man messen. Anhand deiner finanziellen Risikobereitschaft, kannst du herausfinden, wie viel Verluste du im Ernstfall erträgst. Die Risikobereitschaft wurde schon in deiner Kindheit geprägt und spätestens mit dem ersten Ausbildungsweg abgeschlossen. Wenn du nicht weißt, wie risikobereit du bist, dann solltest du das jetzt nachholen! Mit dem Wissen um deine Risikobereitschaft gibt es dann die Möglichkeit, sich für ein passende(-ere)s Risiko zu entscheiden oder bewusst die eigene Risikokomfortzone zu verschieben – immer mit dem Ziel, dass du einen möglichst langen Anlagezeitraum durchhältst.

Tipp:

Finde heraus, wie risikobereit du im Umgang mit deinen Finanzen bist, um bessere Finanzentscheidungen treffen zu können. Bei uns kannst du dazu einen kostenlosen Test zu deiner finanziellen Risikobereitschaft machen und erhältst danach dein persönliches Risikoprofil.

Die größten Börsen-Crashs der letzten 100 Jahre

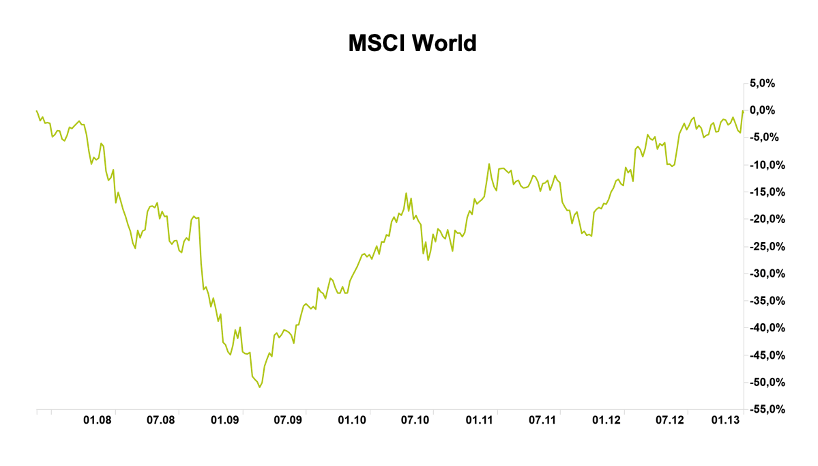

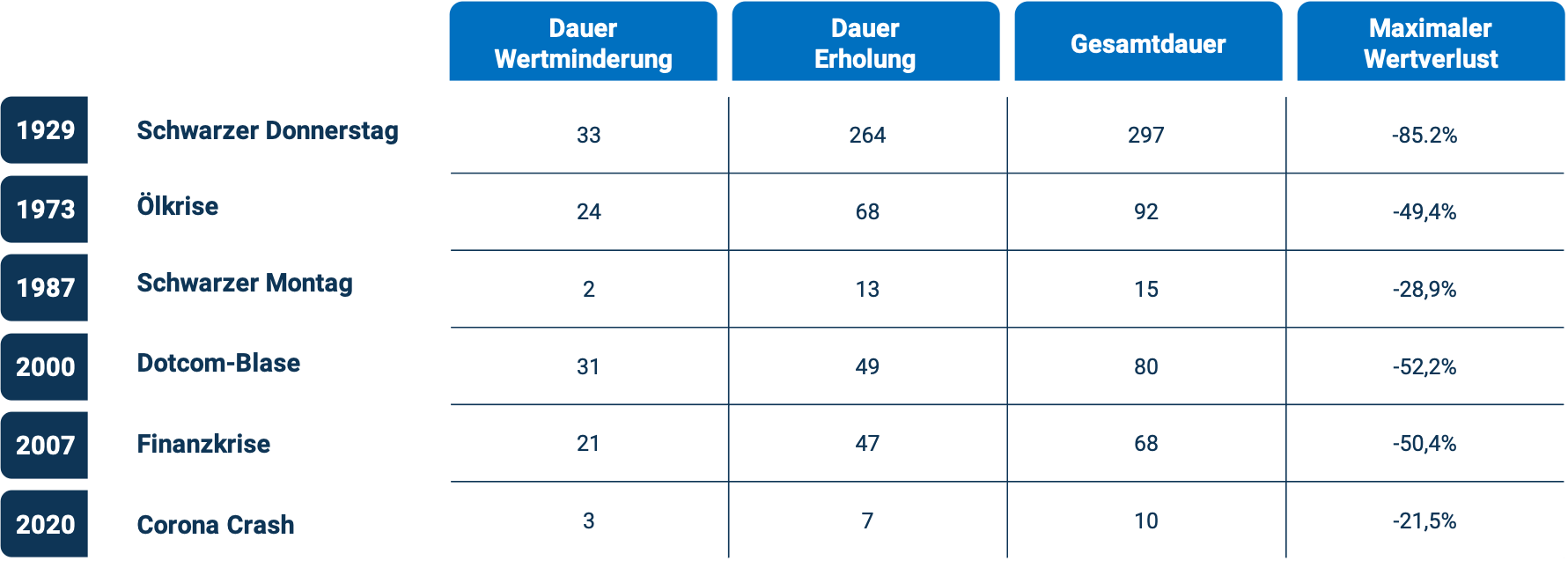

Im letzten Jahrhundert gab es so einige schlechte Börsenphasen. Die sechs größten und dir wahrscheinlich am meisten im Kopf gebliebenen, findest du in dieser Grafik. Danach werden wir uns einmal näher mit den vier größten historischen Crashs beschäftigen.

1929: Der Schwarze Donnerstag

In den „Goldenen Zwanzigern“ hatte sich die Wirtschaft vom ersten Weltkrieg erholt: Niedrige Inflation, gute Löhne und Erfindungen wie das Radio oder die Fließbandproduktion ließen die Wirtschaft boomen. Auch der Aktienmarkt ging durch die Decke.

Die steigenden Kurse lockten ab Mitte der 20er Jahre nicht nur Profis, sondern auch Neulinge an. Bald schon tauschte fast jeder, von Krankenpfleger:in bis Handwerker:in, Aktientipps aus.

Richtung Ende der 20er Jahre war es in den USA um fast alle geschehen: Jeder wollte mit Aktien reich werden und der Geldsegen blieb dabei meist auch nicht aus. Banken und auch Wirtschaftsexpert:innen gaben nacheinander immer optimistischere Kursprognosen ab.

Im Sommer 1929 wurden die Börsen allerdings unruhig. Langsam wurde klar, dass viele US-Unternehmen ihre Produktionen zu stark ausgeweitet hatten. Der Absatz von Möbeln und anderen langlebigen Verbrauchsgütern geriet ins Stocken.

Am Donnerstag, dem 24. Oktober 1929, begann es in New York zu rumpeln: An der Wall Street fingen die Kurse an einzubrechen. Aufgrund der Zeitverschiebung ging dieser Tag für uns als „Schwarzer Freitag“ in die Geschichte ein. Von da an ging es immer weiter bergab.

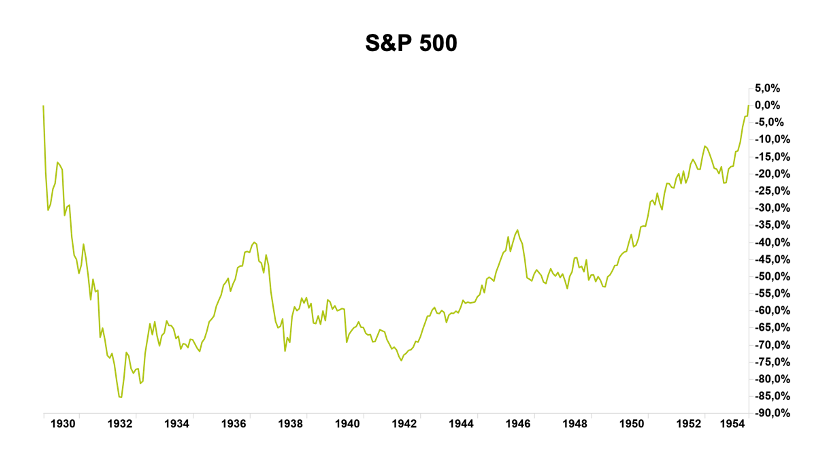

Die gesamte Phase, also bis der alte Hochpunkt nach der Verlustphase wieder erreicht wurde, hat insgesamt sage und schreibe 25 Jahre gedauert. Hier musste man Ausdauer beweisen, das steht fest!

1973: Die Ölkrise

Auslöser für die schlimme Ölkrise 1973 waren die seit Ende der 1960er Jahre anhaltenden politischen Unruhen im Nahen Osten. Der israelisch-arabische Jom-Kippur-Krieg führte dazu, dass die Förderländer das Öl erstmals als Waffe nutzten.

Die OPEC (Organisation erdölexportierender Länder) verhängte ein Embargo gegen die USA und die Niederlande. Die übrigen Industrieländer erhielten auf einmal viel weniger Öl.

Bis dahin war man es gewohnt, dass das Öl günstig und unbegrenzt aus dem Mittleren Osten floss. Damit war allerdings nun von einem auf den anderen Tag plötzlich Schluss. Der Preis für Erdöl stieg extrem an, an Tankstellen konnte man Schilder mit „Benzin ausverkauft“ lesen.

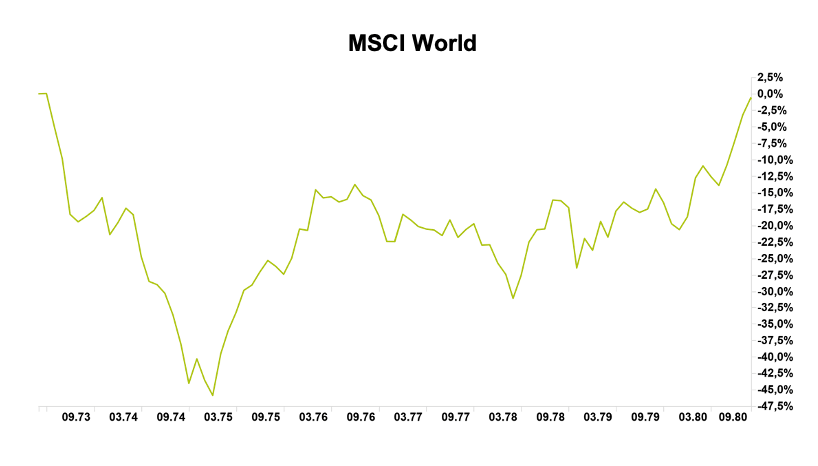

Als erste Maßnahme beschloss die damalige Bundesregierung unter Bundeskanzler Willy Brandt, dass es an vier Sonntagen im November und Dezember 1973 nicht erlaubt sein sollte, das Auto zu benutzen. Außerdem wurden Geschwindigkeitsbegrenzungen festgelegt. An den autofreien Sonntagen begnügten sich viele Deutsche damit auf den Autobahnen und leergefegten Straßen spazieren zu gehen. Für die deutsche Wirtschaft hatte die Ölkrise allerdings verheerende Folgen: Die gesamte Phase, also bis der alte Hochpunkt nach der Verlustphase wieder erreicht wurde, hat 92 Monate gedauert, also fast acht Jahre.

2000: Die Dotcom-Blase

Bei der sogenannten Dotcom-Blase handelt es sich um eine im März 2000 geplatzte Spekulationsblase, die zum einen „Dotcom-Unternehmen“ und zum anderen Kleinanleger:innen betraf und zu Vermögensverlusten führte. Der Begriff „Dotcom“ bezieht sich auf die Internet-Domain-Endung „.com“. Manche nannten diese Spekulationsblase auch „Internetblase“ oder „New Economy Bubble“. Denn das Internet hatte die Welt erobert und drastisch verändert!

Die Börsenkurse bekamen also in der zweiten Hälfte der 1990er Jahre durch Handys, die massentauglich wurden, sowie durch das Internet einen Auftrieb. Keine Frage, die Wirtschaft boomte! In diesen Jahren entstanden viele neue Unternehmen, die hofften, von diesem Technik-Boom zu profitieren. Auch die bekannten Riesen Google und Amazon gehörten dazu.

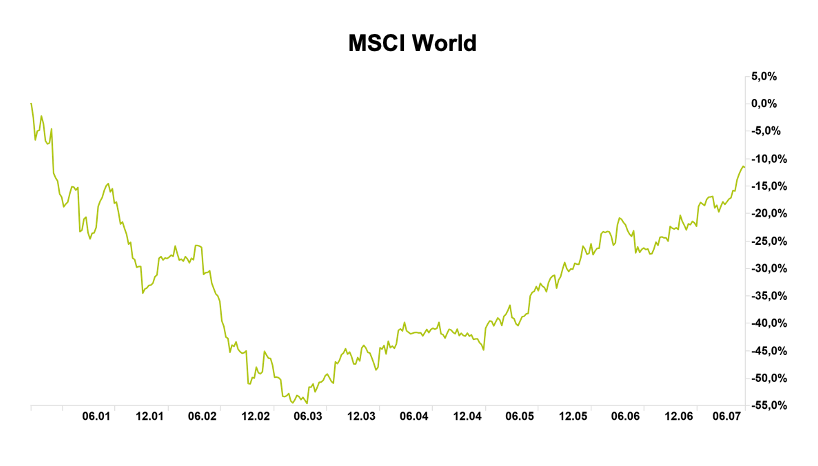

Höhepunkt des Aktien-Kaufwahns war der 7. März 2000: An dem Tag erreichte der DAX 8065 Punkte. Von da an ging es allerdings bergab: Firmen und Geschäftsmodelle der „New Economy“ konnten die Erwartungen nicht erfüllen, die Gewinn- und Umsatzerwartungen waren häufig zu übertrieben. Die anfängliche Euphorie flaute merklich ab. Zudem verteuerten Zinserhöhungen Kredite. Der US-Leitzins wurde zwar gesenkt, aber diese Liquiditätshilfen brachten nicht genug. Dann kam es zu den Anschlägen in New York: Der 11. September 2001 schwächte die Wirtschaft nachhaltig. Rezessions- und Kriegsängste erschütterten den Markt. Das Resultat: Anfang 2003 stand der Kurs bei über -50 %. Die gesamte Phase, also bis der alte Hochpunkt nach der Verlustphase wieder erreicht wurde, dauerte 80 Monate bzw. fast sechseinhalb Jahre.

2007: Die Finanzkrise

Die Finanzkrise 2008 wurde durch jahrelang steigende Immobilienpreise in den USA, die sich zu einer Immobilienblase entwickelt hatten, ausgelöst. Viele Kreditnehmer:innen konnten ihre Schulden nicht mehr begleichen, denn die Kreditzinsen stiegen und die Wiederverkaufswerte fielen.

Schon bald stand fest: Es handelte sich um keine nationale, sondern um eine globale Finanzkrise! Fast überall auf der Welt führte sie zu Rezession. Zum allerersten Mal seit dem Zweiten Weltkrieg schrumpfte das reale Bruttoinlandsprodukt (BIP) der ökonomisch entwickelten Staaten. Lehmann Brothers und viele weitere große amerikanische Finanzunternehmen mussten Insolvenz anmelden oder von der Regierung gerettet werden.

Es kam zu rasanten Kurseinbrüchen an den globalen Aktienmärkten. Viele Menschen verloren das Vertrauen in Finanzunternehmen und auch in die Wirtschaft generell und so ging die Krise auch auf den Nicht-Finanzbereich über. Der weltweite Warenimport verringerte sich drastisch.

Der Tiefpunkt der Finanzkrise war im März 2009 erreicht. Nach knapp drei Jahren sah die Welt zum Glück schon wieder besser aus und der Kurs erreichte fast den Vorkrisenwert. Die gesamte Phase, also bis der alte Hochpunkt nach der Verlustphase wieder erreicht wurde, hat 68 Monate gedauert und somit fast fünfeinhalb Jahre.

Alle Crashs in einer Übersicht

Wie du in der untenstehenden Tabelle gut sehen kannst, dauern Verlustphasen bei richtigen Börsen-Crashs häufig ähnlich lang an, nämlich zwischen zwei und drei Jahren. Im Schnitt braucht es danach vier bis fünf Jahre bis sich die Märkte wieder vollständig erholt haben. Einziger Ausreißer ist der Crash 1929 – hier waren die Verluste im Vergleich deutlich tiefer und die Erholungsphase dauerte auch wegen des Zweiten Weltkriegs deutlich länger an.

Crash-Phasen können auch gut und gerne mal zwei bis drei Jahre andauern bis ein Tiefpunkt erreicht ist. Die Märkte erholen sich aber immer wieder.

Crash-Wissen: Was du unbedingt auf dem Kasten haben solltest

Crashs und schlechte Börsenphasen folgen immer dem gleichen Muster. Wir geben dir dieses wichtige Wissen jetzt mit auf den Weg, damit du für jede Talfahrt und jeden Bärenmarkt gewappnet bist.

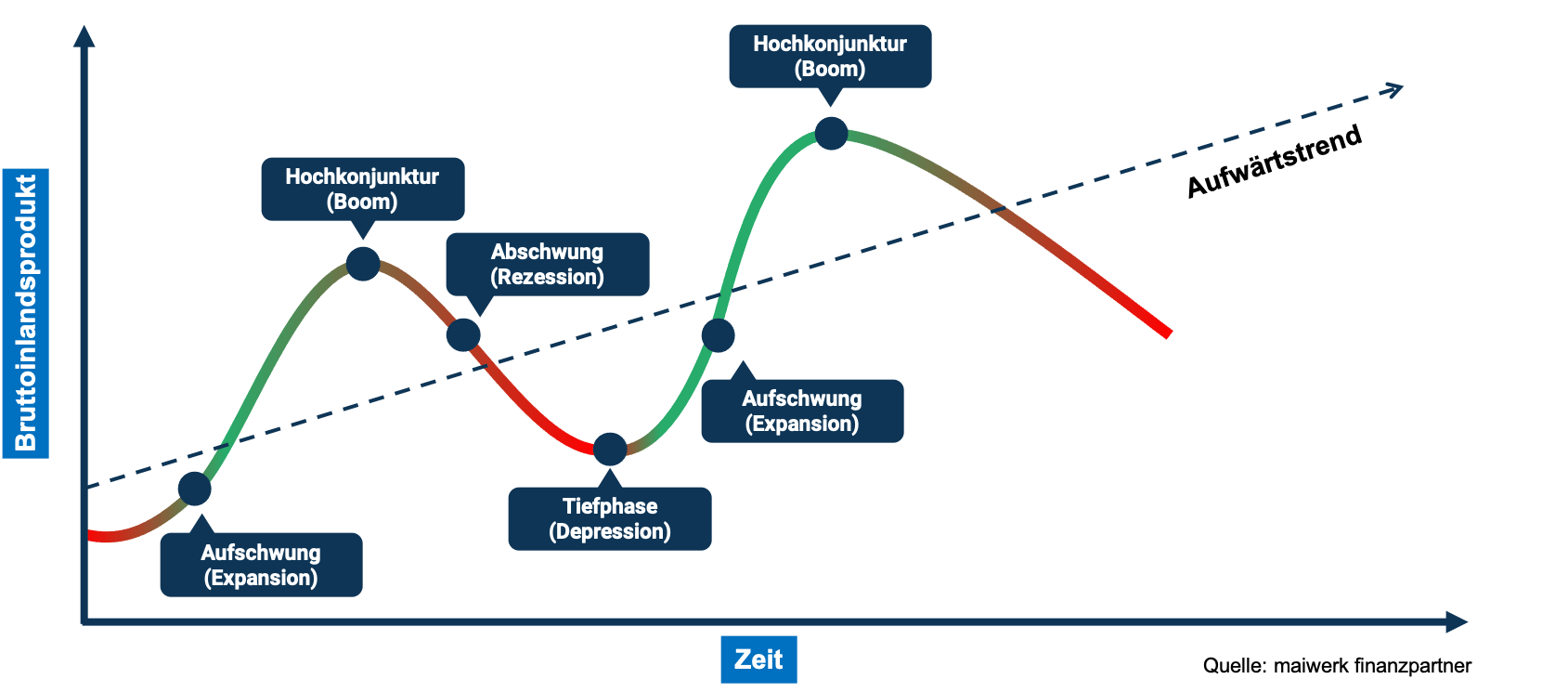

Eine Partynacht oder: Die vier Wirtschaftsphasen einfach erklärt

Expansive Phase (Aufschwung)

Man bezeichnet die expansive Phase als Phase des wirtschaftlichen Aufschwungs. Sie findet nach dem unteren Wendepunkt im Konjunkturzyklus statt. Es ist damit die Phase, in der sich die Wirtschaft nach einem Abschwung erholt, um wieder in Richtung Boom zu arbeiten. Genauso wie du dich vermutlich Freitagnachmittag kurz nach Feierabend fühlst: Deine Laune hält sich in Grenzen, aber bei der tollen Musik in der Bar ertappst du dich trotzdem, wie du plötzlich anfängst mit dem Fuß zu wippen. In der Wirtschaft ist hierfür eine steigende Auslastung der Kapazitäten kennzeichnend. Insgesamt ist die Phase geprägt durch sinkende Arbeitslosenquoten, eine höhere Produktion und generell durch eine optimistische Wirtschaftsprognose.

Hochkonjunktur (Boom)

Zeiten mit hohem Wirtschaftswachstum bezeichnet man als Boom-Phase. Die Phase der Hochkonjunktur stellt den oberen Wendepunkt im Konjunkturzyklus dar. Wirtschaftlicher Wohlstand ist das deutlichste Zeichen dieser Phase. Auf die Partynacht übertragen, befindest du dich hier mitten auf der Tanzfläche, es ist Mitternacht und die Stimmung ist grandios! In der Wirtschaft hingegen herrscht Vollbeschäftigung, die Löhne, Preise und Zinsen steigen. Eine Erhöhung des realen Volkseinkommens ist schließlich nicht mehr möglich. Die Produktion wird so lange gesteigert bis eine Überhitzung des Marktes eintritt. Es kommt zu Fehlinvestitionen aufgrund zu optimistischer Zukunftserwartungen. Durch die gestiegenen Preise droht zudem eine Inflationsgefahr.

Rezession (Abschwung)

Ein Abschwung mündet in einer Rezession. Es liegt eine Rezession vor, wenn die Wirtschaft in zwei aufeinanderfolgenden Quartalen im Vergleich zu den Vorquartalen nicht wächst oder ein Rückgang zu verzeichnen ist. Auch auf der Party lässt die Freude auf der Tanzfläche zu wünschen übrig, du hast ein paar Bierchen zu viel getrunken und wirst müde.

Depression (Konjunkturtief)

Ein Konjunkturtief ist der Tiefstand, in den die Volkswirtschaft infolge des Abschwungs gerät. Verharrt die Wirtschaft ungewöhnlich lange in diesem Tiefststand, spricht man von einer Depression. Eine Depression stellt damit einen negativen Spezialfall im Wirtschaftsgeschehen dar. Man spricht im Zusammenhang mit einer Depression auch oft von Wirtschaftskrisen. Tatsächlich wurde der Begriff „Depression“ zum ersten Mal für die Weltwirtschaftskrise in den 1920er Jahren benutzt. Auf unsere Partynacht übertragen ist das Konjunkturtief der nächste Morgen, wenn man mit einem ordentlichen Kater aufwacht und am liebsten im Bett liegen bleiben möchte.

Interessant ist, dass der Tiefpunkt nicht auf dem gleichen Niveau endet wie bei der letzten Depressions-Phase. Er „schwingt” sich immer etwas nach oben. Die nächste Rezession startet somit an einem höheren Punkt als die alte. Die Wirtschaft wächst also trotz der Abschwung-Phasen weiter. Solche Phasen sind also ganz normal. Mittel- und langfristig steigen die Märkte. Ziemlich lesenswert zu dem Thema ist unser Blog-Artikel Können Aktienkurse immer weiter steigen? Und wie schafft man es, nachhaltig zu investieren?

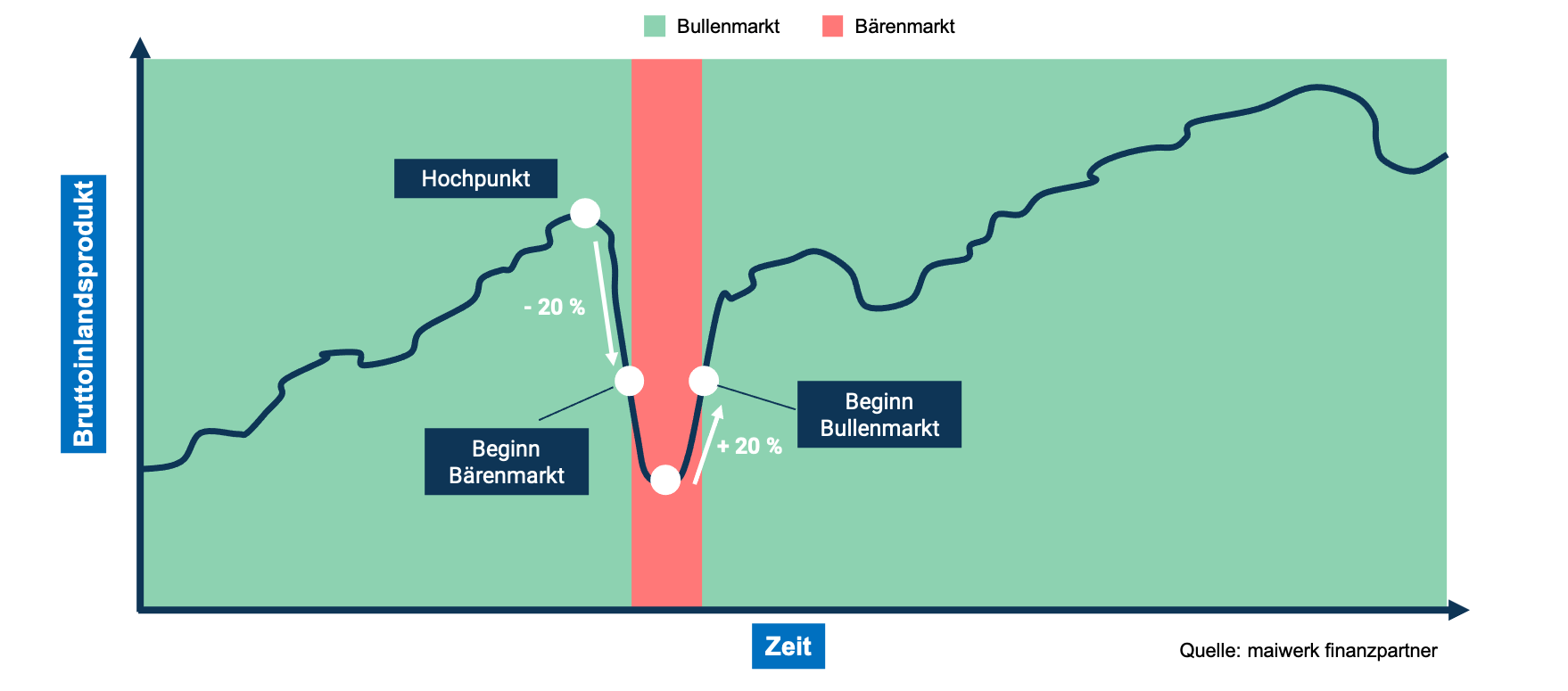

Bullenmarkt vs. Bärenmarkt

Mit seinen nach oben gerichteten Hörnern und seinem Blick steht der Bulle als Symbol für steigende Kurse an der Börse. Dabei ist ein Bullenmarkt ein Markt, bei dem sich die Kurse um 20 % gegenüber dem letzten Tief erholt haben. Entgegengesetzt dazu gilt der Bär mit seinem oft mürrisch nach unten gesenktem Blick als Symbol für fallende Kurse. Umgekehrt gilt hier die Regel, dass ein Bärenmarkt dann eingeläutet wird, wenn die Kurse um 20 % gegenüber dem letzten Hoch gefallen sind. Dem Bullen- oder Bärenmarkt aber immer einer genauen Wirtschaftsphase zuzuordnen, erweist sich als schwierig. Tendenziell lässt sich aber sagen, dass in Wirtschaftsphasen des Aufschwungs und des Booms Bullenmärkte vorherrschen, wohingegen Bärenmärkte eher zur Mitte einer Rezessionsphase bzw. in der Depressionsphase zu finden sind.

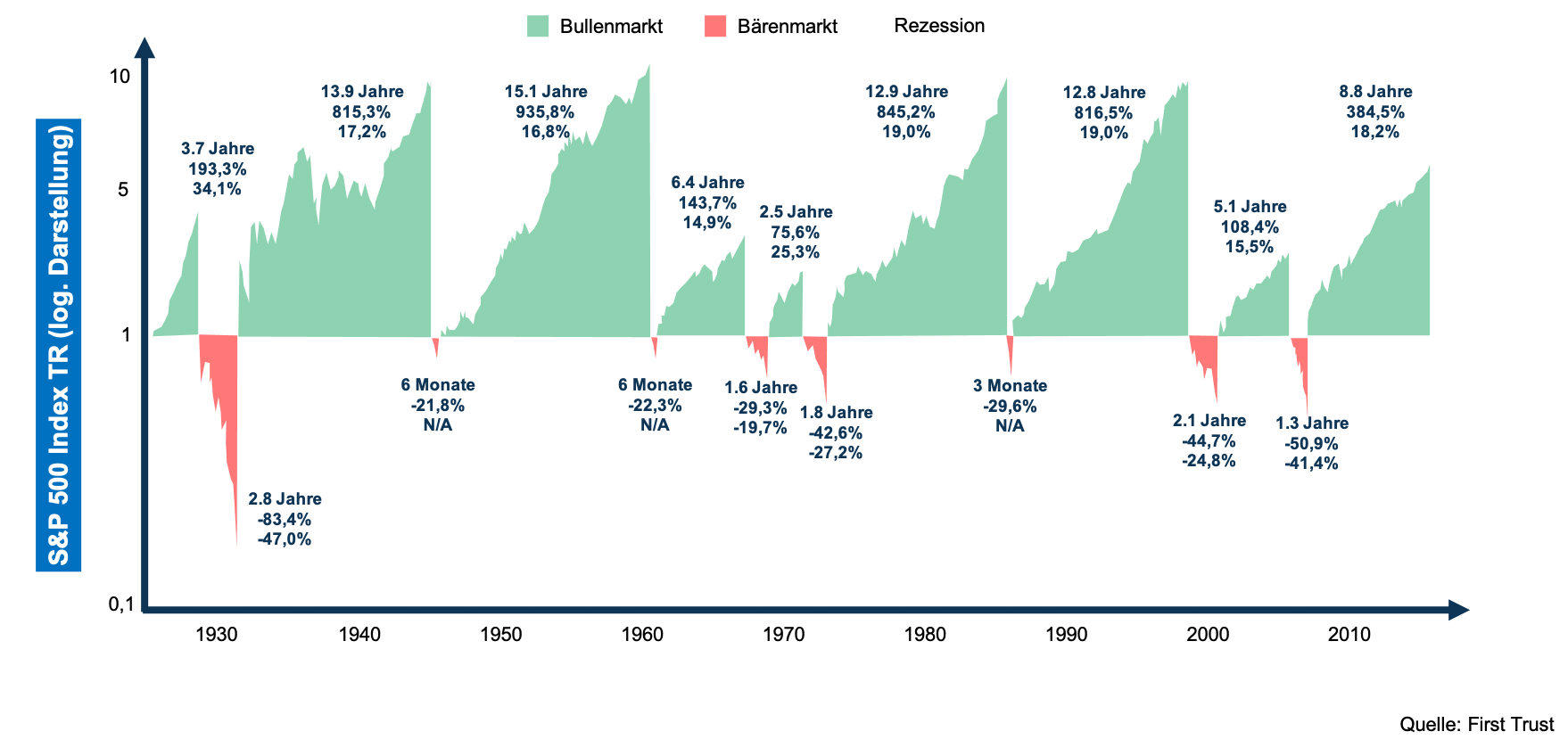

Es gab insgesamt 12 Bullenmärkte mit einer Dauer zwischen 1,8 und 14,6 Jahren sowie 11 Bärenmärkte, die zwischen 0,3 und 2,8 Jahren dauerten. Der durchschnittliche Bullenmarkt hielt 8,1 Jahre an und liegt damit deutlich über der durchschnittlichen Dauer des Bärenmarktes mit lediglich 1,4 Jahren.

Tipp:

Abwärtsphasen sogenannter Bärenmärkte sind verhältnismäßig kurzlebig, aber intensiv. Für dich heißt das konkret: Ruhe bewahren! Bullenmärkte sind statistisch gesehen langlebiger, wodurch die Richtung deines Portfolios (bei richtiger Wahl der Anlageprodukte) nach oben vorgegeben ist.

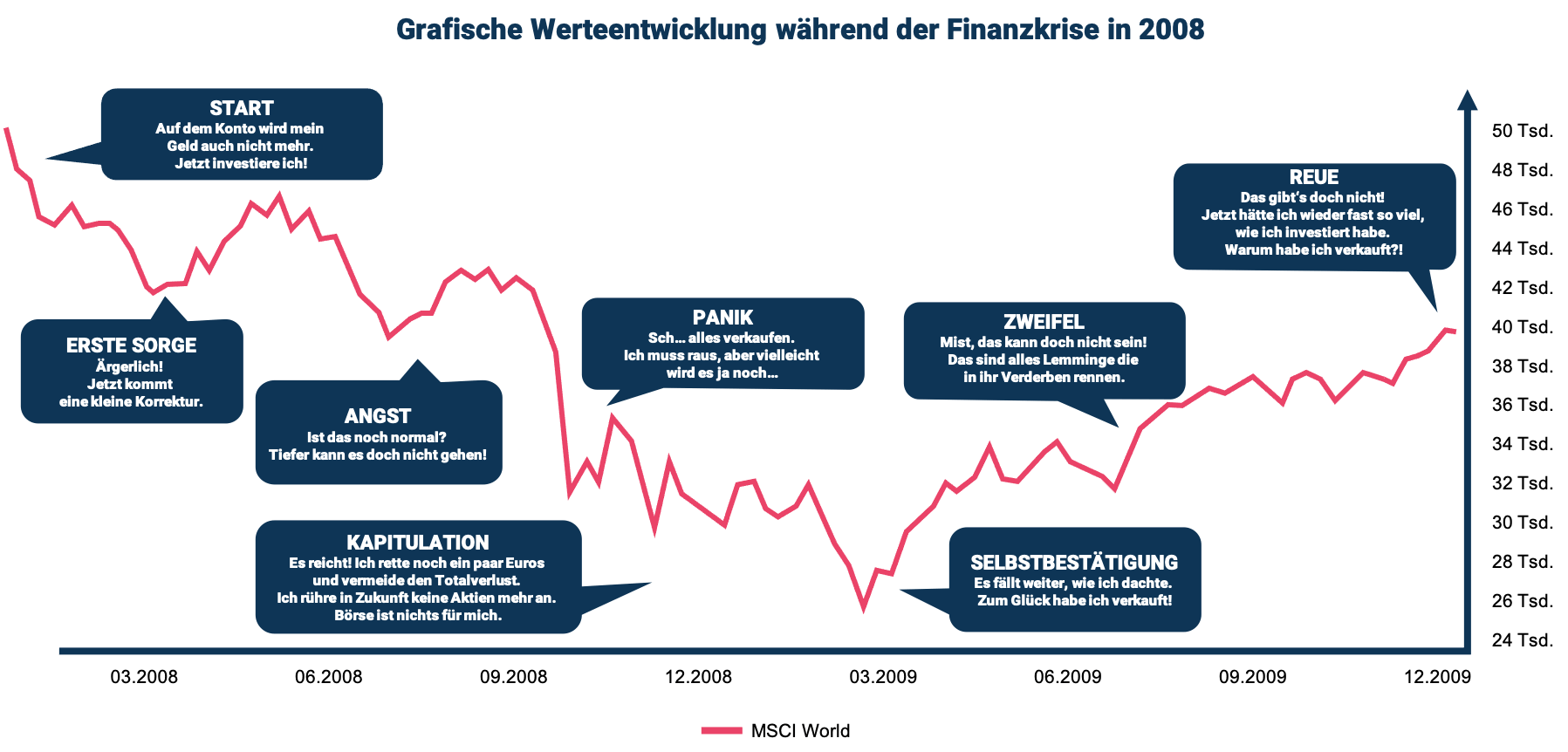

Zurück zur Psychologie: Verlustangst wird zu Panik

Du weißt nun rational, dass die Kurse mittelfristig wieder höher stehen. Aber warum kommt es dann überhaupt trotzdem zu Ängsten vor Verlusten? Die Antwort lautet: Psychologie. Wie unsere Gedanken und Gefühle typischerweise während einer Börsen-Crash-Phase aussehen, siehst du in der folgenden Grafik:

Die Kurse von Aktien, Anleihen und damit auch ETFs werden von Menschen bestimmt. Millionen von Anlegern handeln täglich mit mehreren Billionen. Natürlich unterstützen automatisierte und künstlich intelligente Systeme den Menschen immer mehr, aber ein Großteil des Geldes wird weiterhin „manuell“ von Menschen bewegt.

An der Börse wird in „normalen“ Zeiten ein Unternehmen richtig bewertet. Das bewies Prof. Eugene Fama mit seiner Markteffizienzhypothese für die er 2013 mit dem Nobelpreis ausgezeichnet wurde. Was die Hypothese aber nicht besagt, ist, dass zu jeder Zeit der richtige Preis für ein Unternehmen gefunden wird. ALSO kann es kurzfristig zu falschen Preisen kommen. Diese entstehen häufig in Zeiten von Unsicherheiten, wie zum Beispiel aktuell.

Wirtschaftliche und politische Unsicherheit trübt den klaren Blick auf die Unternehmen und deren Geschäftsmodelle. Es lässt sich schwerer abschätzen, wie die Zukunft aussehen wird. Dementsprechend fallen die Kurse. Investitionen werden zurückgehalten. Dem Menschen gefällt Unsicherheit nicht. Man will lieber abwarten und setzt sich innere Schmerzgrenzen. Schmerzgrenzen in Form von sog. Stop-Loss-Schwellen, also einem Punkt, an dem man seine Aktien und ETFs verkaufen möchte, weil der Verlust sonst zu groß werden würde.

Genau so denken viele Millionen Anleger:innen und genau hier besteht auch die Gefahr. Niemand verliert gerne Geld, wobei wir ja gelernt haben, wobei man es ja real noch nicht verloren hat. Aber niemand sieht gerne 30 % „theoretischen“ Verlust in seinem Portfolio. Und genau an diesem Punkt, wenn die 30 % Buchverlust überschritten sind, wird aus Verlustangst Panik. Plötzlich hat man die Angst, alles verlieren zu können. Dabei ist das mit der Wahl des richtigen Anlageprodukts vollkommen unrealistisch. Mit einem MSCI World-ETF zum Beispiel hast du über 1.500 der weltweiten größten Unternehmen gekauft. Können alle diese Unternehmen von jetzt auf gleich verschwinden? Wohl kaum!

Do’s and Dont’s im Börsen-Crash: Diese 6 Tipps solltest du jetzt beherzigen

In Crash-Phasen gibt es Sinnvolles zu tun, aber auch nicht so Sinnvolles! In den folgenden Zeilen führen wir dir einige Beispiele auf, damit du weißt, was du machen und lieber bleiben lassen solltest.

Do’s im Börsen-Crash: Was es jetzt Sinnvolles zu tun gibt

Nachkaufen

Nachkaufen lohnt sich, wenn die Kurse fallen! Beim Schlussverkauf schlägst du ja sonst auch gerne zu, oder? Wenn man sich also auch sonst gute Rabatte sichert, warum nicht auch an der Börse? Nicht umsonst besagt eine alte Börsenweisheit von Warren Buffett: „Sei ängstlich, wenn andere gierig sind, und gierig, wenn andere Angst haben".

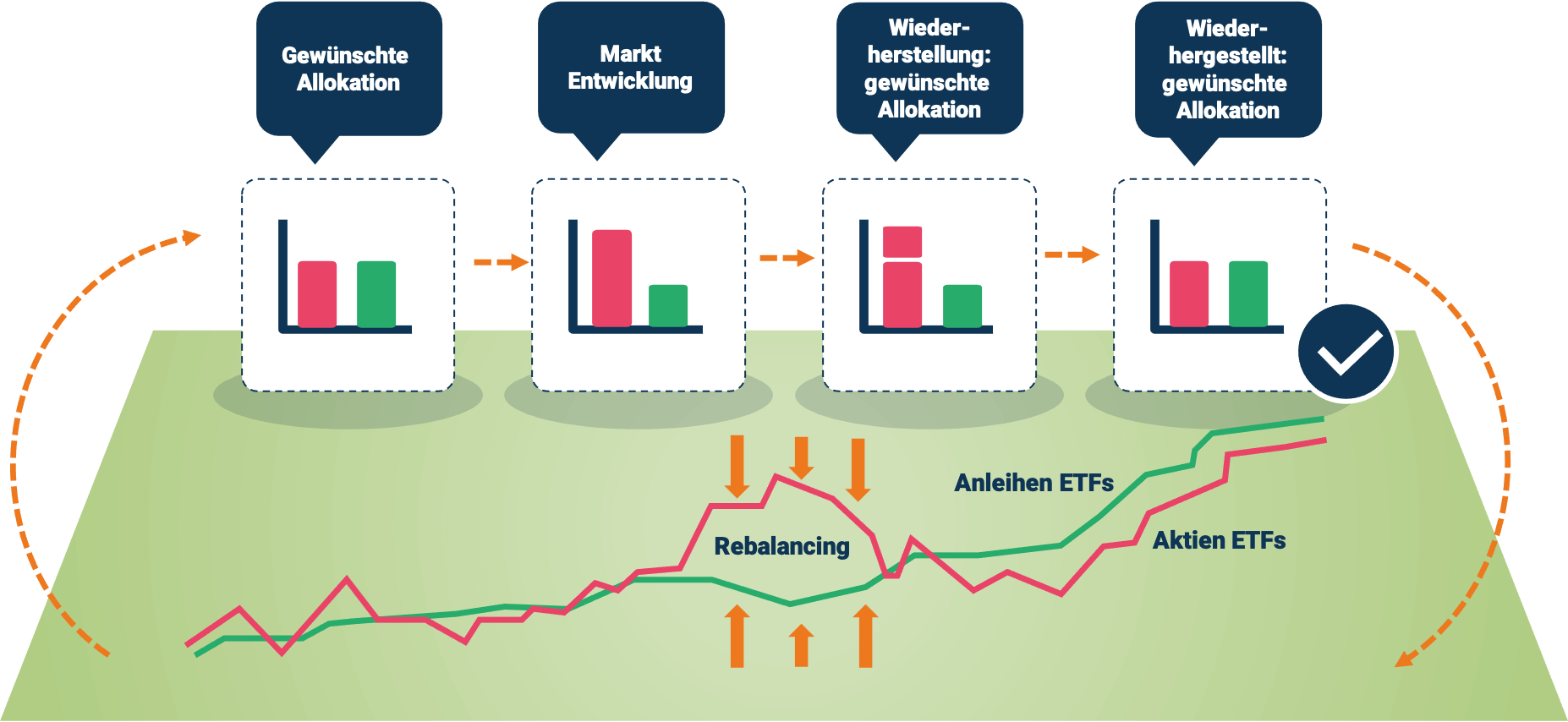

Rebalancing

Zu Beginn deiner Investition hast du dir idealerweise eine Anlagestrategie mit einer zu deinem Risikoprofil passenden Allokation überlegt. Die Gewichtung zwischen deinen Anlageklassen verändert sich im Laufe der Zeit durch Marktentwicklungen. Durch gezieltes Rebalancing kannst du deine gewünschte Allokation wieder herstellen, so dass dein Portfolio erneut deiner ursprünglich gewählten Strategie entspricht.

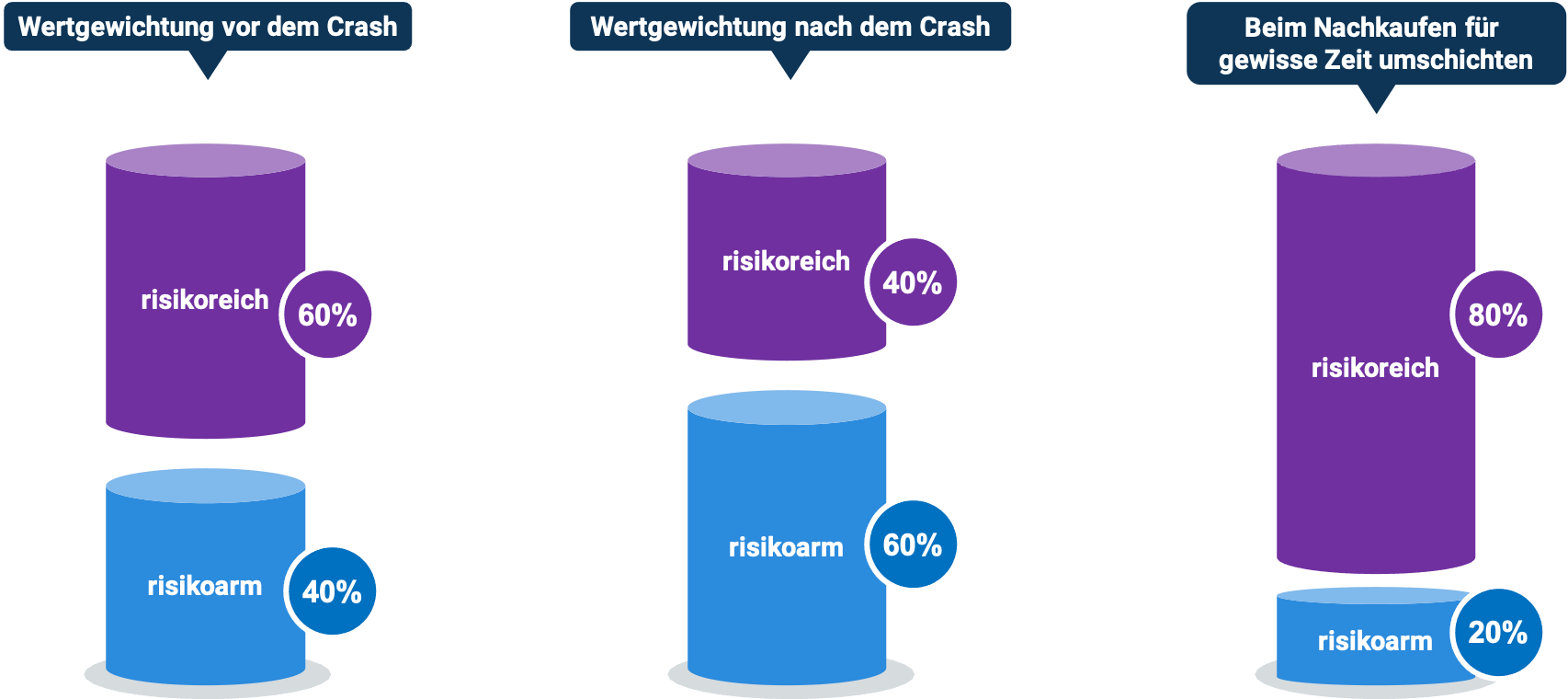

Risiko erhöhen

Mit einer vernünftigen Risikobereitschaft und ausreichend Zeit kann man auch zeitweise, in so günstigen Phasen wie jetzt, sein Risiko erhöhen. So lohnt es sich häufig, beim Nachkaufen für gewisse Zeit umzuschichten und risikoreicher als ursprünglich angedacht zu investieren. Aber Achtung: Später sollte die Wertgewichtung wieder auf das Normalniveau reduziert werden. Schließlich hast du dir ja was bei deiner ausgeklügelten Anlagestrategie gedacht!

Dont’s im Börsen-Crash: Das solltest du auf keinen Fall machen

Täglicher Depot-Check

Bei jeder Push-Nachricht panisch aufs Handy gucken und täglich das Depot checken: Beides keine gute Idee! Es lohnt sich sogar, die App zeitweise vom Handy zu deinstallieren, um sich selbst auszutricksen. Auch statistisch gesehen ergibt es Sinn, nur selten aufs Depot zu schauen. Nehmen wir an, du hast ein Depot mit 70 % Aktien-ETFs und 30 % Anleihen-ETFs und schaust einmal im Monat drauf. Dann ist in einem Drittel aller Fälle der Wert jetzt tiefer als der, den du im Monat zuvor hattest. Andersherum sieht es schon rosiger aus! Wenn du nur einmal im Jahr auf dein Depot schaust, dann ist die Wahrscheinlichkeit, dass du tiefer liegst, nicht mehr 1/3, sondern 1/5. In anderen Worten: Wenn du nur einmal im Jahr auf dein Depot schaust, dann hast du in dreiviertel der Fälle einen neuen Höchststand.

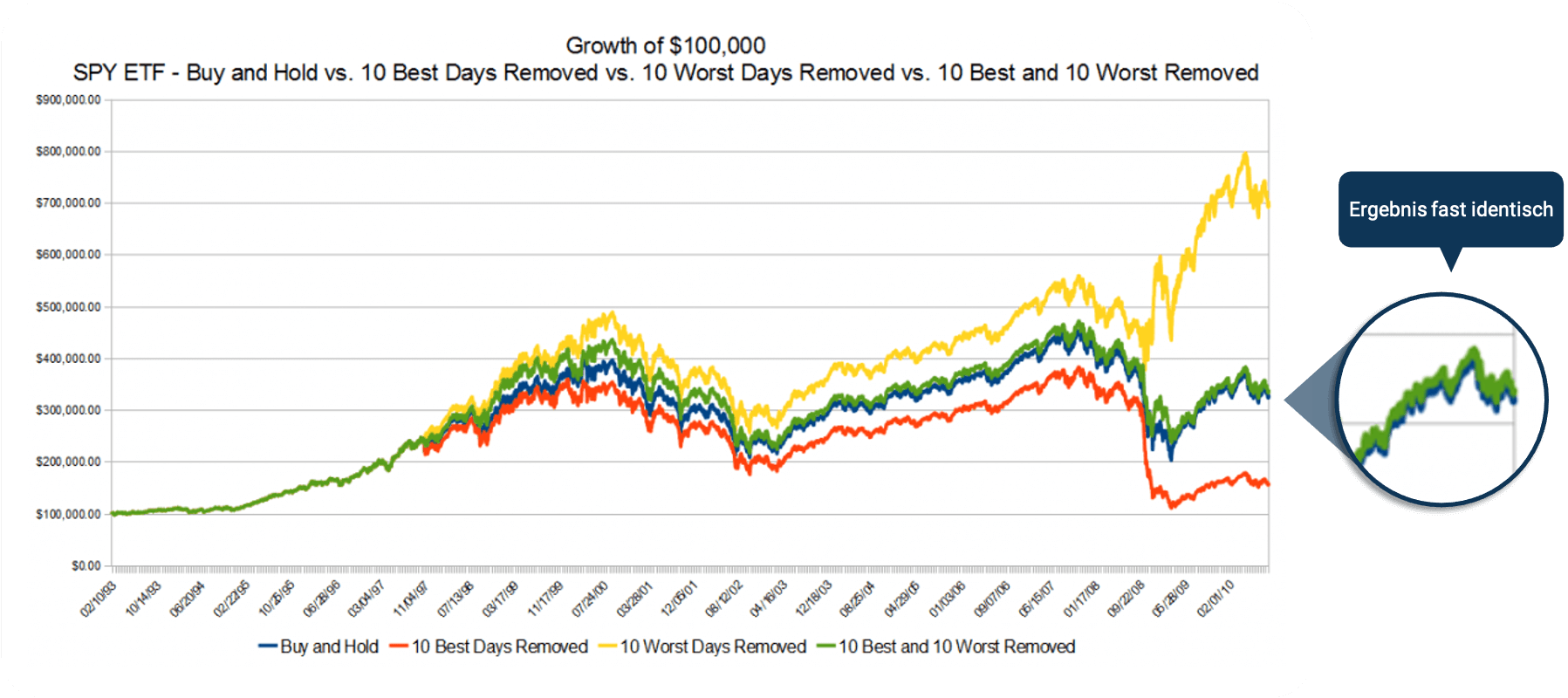

Markttiming

Markttiming ist nicht sinnvoll! Es ist so selten von Erfolg gekrönt, da man nicht nur entscheiden muss, wann man aussteigt, sondern auch, wann man wieder einsteigt. Da Bärenmärkte nur von kurzer Dauer sind, wird das Timing, den richtigen Punkt zu treffen, immer schwieriger. Die Grafik unten zeigt, wie es im S&P 500 von 1993 bis 2010 gewesen wäre, wenn man die zehn besten und die zehn schlechtesten Tage eliminiert hätte – und wenn man gar nichts gemacht hätte. Hätte man es durch Markttiming geschafft, die zehn schlechtesten auszuradieren, hätte man durch das Timing aber auch die zehn besten verpasst. So steht man am Ende genauso gut da, als hätte man gar nichts gemacht. Schau dir auch unseren anderen Blog-Artikel Crash Gefahr 2020 – 5 Tipps – Jetzt noch investieren oder auf den Crash warten? dazu an.

Auf vermeintliche Experten hören

Dirk Müller, Ernst Wolf, Marc Friedrich, Max Otte: Die Liste vermeintlicher Experten bzw. sogenannter Crash-Propheten ist lang. Sie finden in schlechten Börsenzeiten mehr Gehör. So abwegig klingt das meiste, was sie sagen, auch gar nicht. Umso spannender ist die Frage, was ihre Motivation hinter ihren Erzählungen ist. Machen sie das alles aus reiner Nächstenliebe? Wohl eher nicht. Drei der vier oben genannten vermeintlichen Experten haben einen eigenen Fonds und leben u. a. auch von Buchverkäufen und Vorträgen.

Wenn also etwas bewusst reißerisch dargestellt wird, ist das nicht ganz eigennützig. Die Diagnosen von ihnen ähneln sich sehr: Das Finanzsystem ist am Ende und den Euro wird es bald nicht mehr geben. Skurril ist aber, dass sich die vorgeschlagenen Lösungen nicht decken und sich zum Teil sogar stark widersprechen. Würdest du dich sicher fühlen, wenn du von vier Ärzten die gleiche Diagnose bekommst, aber dich alle unterschiedlich, sogar konträr zueinander, behandeln wollen? Das Ergebnis findet sich dann auch in der Rendite der Produkte der Crash-Propheten wieder – manchmal unterirdisch schlecht und meist nicht besser als hättest du einfach nichts gemacht und zum Beispiel eine gut durchdachte ETF-Strategie verfolgt.

Fazit

Handy weglegen und tief durchatmen: Das ist erst einmal alles, was du tun musst, wenn du mit Panik in den Augen auf dein Depot schaust. Finanzpsychologisch und rein pragmatisch bist du nach diesem Artikel bestens gewappnet, um auch in den angespanntesten Crash-Phasen cool zu bleiben. Schließlich weißt du jetzt: Ein Crash ist kein Grund zur (Torschluss-)Panik! Bärenmärkte sind ganz normal, finden immer wieder ein Ende und bieten für schlaue (und vor allem kühle!) Köpfe eine Menge Potential, um nicht mit Verlusten, sondern Gewinnen aus der Krise hervorzugehen.

Tipp:

Du hast noch nicht genug vom essentiellen Crash-Wissen und möchtest nicht nur verstehen, sondern auch ins Handeln kommen? Dann schau dir unbedingt unseren DIY-Onlinekurs „CRASH-Kurs: Verluste & schlechte Börsenphasen entspannt meistern!“ an.

Dieser Blog-Artikel wurde am 08.07.2022 aktualisiert.

Hinterlasse einen Kommentar