Rentenversicherungspflicht Selbstständige – So SPARST DU RICHTIG FÜRS ALTER

Die große Koalition hat es im Koalitionsvertrag vorgesehen: Die Rentenversicherungspflicht für Selbstständige kommt. Als Selbstständiger wirst du also dazu verpflichtet, etwas für die Altersvorsorge zu tun. Entweder du zahlst freiwillig in die gesetzliche Rentenversicherung ein oder du wählst die sogenannte „opt-out-Option“ bei der du eine insolvenz- und pfändungssichere Altersvorsorge wählen musst, wie z.B. Rürup. In diesem Artikel erhältst du von uns eine Entscheidungshilfe und Tipps dazu, wie du die Entscheidung am besten umsetzen solltest.

Platzhalter

Die gesetzliche Grundlage

Unsere aktuelle Regierung hat es in ihren Koalitionsvertrag vom 7.2.18 geschrieben. Darin heißt es:

„Um den sozialen Schutz von Selbstständigen zu verbessern, wollen wir eine gründerfreundlich ausgestaltete Altersvorsorgepflicht für alle Selbstständigen einführen, die nicht bereits anderweitig obligatorisch (z. B. in berufsständischen Versorgungswerken) abgesichert sind. Grundsätzlich sollen Selbstständige zwischen der gesetzlichen Rentenversicherung und – als Opt-out-Lösung – anderen geeigneten insolvenzsicheren Vorsorgearten wählen können. Wobei diese insolvenz- und pfändungssicher sein und in der Regel zu einer Rente oberhalb des Grundsicherungsniveaus führen müssen. Zudem werden wir die Mindestkrankenversicherungsbeiträge für kleine Selbstständige reduzieren. Die Renten- und Krankenversicherungsbeiträge sollen gründerfreundlich ausgestaltet werden.“

Durch diesen Passus entsteht noch keine Umsetzungspflicht, aber die Wahrscheinlichkeit, dass die Rentenversicherungspflicht für Selbstständige in Kraft tritt, ist sehr hoch. Du solltest dich also frühzeitig damit beschäftigen für das Alter vorzusorgen – damit du dich schon einmal daran gewöhnst, bevor es ohnehin zur Pflicht wird. Doch was sind jetzt die nächsten Schritte für dich?

Augen auf bei der Beraterwahl

Grundsätzlich hast du zwei Möglichkeiten: Entweder du versuchst dich selbst mit dem Thema auseinanderzusetzen, oder du suchst dir jemanden der das für dich übernimmt. Wer das zum Beispiel sein kann, haben wir dir in dieser Tabelle einmal zusammengestellt:

- Honorarberater

- Strukturvertriebler

- Bankberater

- Versicherungsmakler

- Gebundener Vermittler

- Versicherungsvertreter

- Verbraucherschützer

- Berater Gesetzliche Rentenversicherung

Zwischen den einzelnen Beratern gibt es jedoch sehr große Unterschiede was die Unabhängigkeit, die Kosten und die Produktvielfalt angeht. Worin diese Unterschiede bestehen, haben wir hier detailliert beschrieben.

Tipp:

Honorarberater bieten für dich die beste Mischung aus Unabhängigkeit, Kosten und Produktvielfalt.

Möglichkeiten der Altersvorsorge

Um die Rentenversicherungspflicht zu erfüllen, muss die Altersvorsorge insolvenz- und pfändungssicher sein. Dabei kommen nur einige wenige Versicherungsmöglichkeiten in Frage.

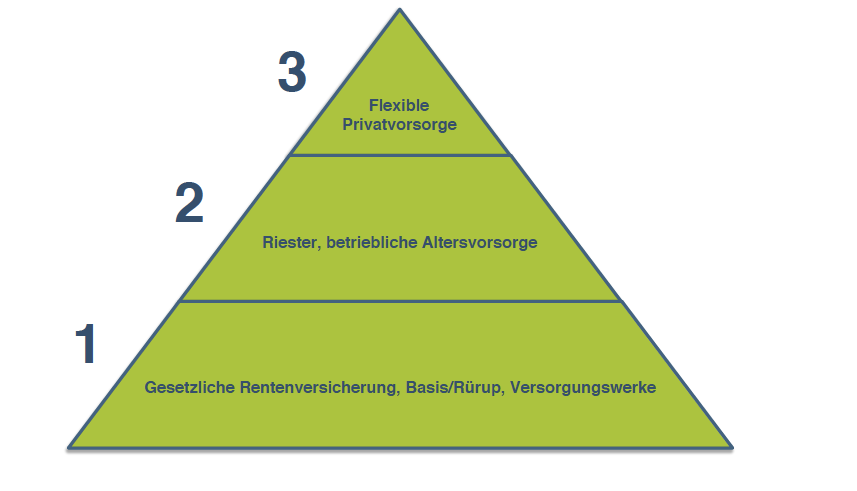

Abbildung 1: 3 Schichtenmodell der Altersvorsorge

In Abbildung 1 werden alle Versicherungsmöglichkeiten aufgelistet. Insolvenz- und pfändungssicher sind dabei nur Versicherungen aus der 1. Schicht. Als Selbstständiger kannst du dich dabei zwischen der Gesetzlichen Rentenversicherung oder der Rürup Rente beziehungsweise Basis Rente entscheiden. Im Folgenden wollen wir einmal auf die Vor- und Nachteile der beiden Möglichkeiten eingehen und ein Fazit ziehen.

Rürup Rente (oder auch: Basis Rente)

Vor-/Nachteile in einer Kurzübersicht

+ Steuerliche Vorteile

+ Insolvenz-/Hartz-IV-Schutz

+ flexible Zuzahlungen möglich

+ klassische oder fondsgebundene Anlagemöglichkeit

– nicht kündbar

– keine Vererbbarkeit an Dritte

– Rentenbeginn frühestens mit Ende 62J

– Besteuerung der Rente im Alter

Die Rürup Rente, nach dem Ökonomen Bert Rürup bezeichnet wurde 2005 in Deutschland als steuerlich begünstigte Form der privaten Altersvorsorge eingeführt. Im Gegensatz zur gesetzlichen Rente ist die Basis-Rente nicht umlagefinanziert sondern kapitalgedeckt. Für dich heißt das, dass das Geld angelegt werden kann und nicht eins zu eins an einen Rentenempfänger weitergegeben wird, wie es in der gesetzlichen Rentenversicherung der Fall ist. Dabei kannst du zwischen klassischen und fondsgebundenen Anlagemöglichkeiten wählen.

Tipp:

Wenn du noch 15 Jahre oder mehr sparst, wähle eine fondsgebundene Variante. Klassische Varianten lohnen sich aufgrund der Niedrigzinsphase nicht mehr.

Ein weiterer großer Vorteil der Rürup-Rente ist die steuerliche Absetzbarkeit. Zum aktuellen Stand (2018) kannst du 86% (bis 2025: 100%) steuerlich absetzen. Konkret heißt das:

400€ Monatsbeitrag x 12 Monate = 4.800€ Jahresbeitrag

4.800€ x 86% = 4.128€ steuerlich absetzbar

4128€ x 40% individueller Steuersatz (variiert)

= 1.651€ Steuerrückerstattung

Du zahlst in diesem Beispiel also 4.800€ ein und erhältst 1.651€ mit der Steuererklärung zurück.

Gleichzeitig ist die Rürup-Rente insolvenz- und pfändungssicher, sowie Hartz-IV-geschützt. Ansonsten wären auch die Voraussetzungen für die Rentenversicherungspflicht nicht erfüllt. Im Falle einer Privatinsolvenz, Pfändung oder einem Pflegefall in der Familie kann der Staat nicht auf diese Form der Altersvorsorge zugreifen. Zudem kannst du jeder Zeit bis zu einer Höchstgrenze von aktuell 23.712€ (Stand: 2018) zusätzlich einmalig Geld einzahlen.

Ansonsten gelten für die Rürup-Rente nahezu die gleichen Einschränkungen wie für die gesetzliche Rentenversicherung. Dein angespartes Kapital kann nur als Rente ausgezahlt werden und das nicht vor dem 62. vollendeten Lebensjahr. Die Rente kann nur an den Ehepartner oder kindergeldberechtigte Kinder unter 25 Jahren vererbt werden. Die Rürup-Rente ist nicht kündbar, du kannst sie aber bis du 62 bist beitragsfrei stellen oder in Ausnahmefällen zu einem anderen Anbieter übertragen. Einzig die Besteuerung ist anders als bei der Gesetzlichen Rentenversicherung.

Gesetzliche Rente (GRV)

Vor-/Nachteile in einer Kurzübersicht

+ Förderung der sozialen Systeme

+ Insolvenz-/Hartz-IV-Schutz

– Umlagefinanziert

– keine effektive Verzinsung

– Anpassung unter Inflationsniveau

– keine steuerliche Förderung

Ansprüche aus der gesetzlichen Rentenversicherung erwirbst du, wenn du 60 Monate rentenversicherungspflichte Beiträge abgeführt hast.

Achtung:

Falls du weniger als 60 Monate eingezahlt hast, kannst du dir das Geld von der GRV wiederholen. Wie erfährst du bei uns. Melde dich einfach kurz bei uns.

Der Vorteil der gesetzlichen Rentenversicherung ist vor allem auf sozial-moralischer Seite zu sehen. So finanzierst du mit deinem Geld die Rentner von heute und hoffst, dass in deiner Rentenzeit auch genug willige Einzahler vorhanden sind, um deine Rente zu bezahlen. Zumindest kann man es so sehen. Dies ist aber auch die Achillesverse der Gesetzlichen Rentenversicherung. Das Geld wird nicht angelegt sondern direkt umverteilt. Dadurch kann sich das Kapital nicht verzinsen und du erhältst auch keine steuerliche Förderung.

Tipp:

Du solltest dich auf jeden Fall für die Rürup-Rente entscheiden, wenn du die Wahl hast. Mit der gesetzlichen Rentenversicherung würdest du ein System fördern, das zum Scheitern verurteilt ist. Für dich würde das heißen, dass du deutlich mehr einzahlen musst als eigentlich nötig wäre.

Rürup Rente – 5 Tipps zur Umsetzung

1. Art der Rürup Rente richtig wählen

Wie bereits eingangs erwähnt, solltest du dich für eine fondsgebundene Variante entscheiden. Klassische Alternativen machen nur bei einem Neuabschluss und einer Restlaufzeit von weniger als 15 Jahren Sinn.

2. Keine Garantie anwählen

Garantie kostet dich bares Geld. Auf längere Anlagezeiträume bergen fondsgebundene Anlagen in beispielsweise ETFs nahezu keine Risiken. Mehr dazu erfährst du hier.

3. Niedrige Kosten

Achte darauf einen Vertrag zu wählen, bei dem die Kosten niedrig sind. Welche Kostenarten es gibt und worauf du besonders achten solltest, kannst du hier nachlesen.

4. Finanzstarke Gesellschaft

Bei einer Rürup-Rente handelt es sich um eine Versicherung, die du meist über mehrere Jahrzehnte abschließt. Achte darauf, dass du eine Gesellschaft wählst, deren Finanzkennzahlen besonders gut sind.

5. Hoher garantierter Rentenfaktor

Da du dir die Rürup-Rente nur als Rente auszahlen lassen kannst, ist ein garantierter hoher Rentenfaktor wichtig. Der Rentenfaktor legt bei Vertragsabschluss fest wie hoch deine lebenslange Rente pro 10.000€ Kapital in deinem Vertrag wird. Dabei solltest du besonders darauf achten, für wann der garantierte Rentenfaktor gilt und dass er nicht verändert werden kann. Warum ein Rentenfaktor, der vom Namen her „garantiert“ ist, dennoch unter Umständen verändert werden kann, werden wir an anderer Stelle noch ausführlich behandeln.

**UPDATE vom 18.1.2019**

„Wir werden auch die Selbstständigen in das System der Alterssicherung in Deutschland einbeziehen“, hat Arbeitsminister Hubertus Heil (SPD) angekündigt und erklärt: „Ich finde es wichtig, dafür zu sorgen, dass (…) nicht am Ende andere mit ihren Steuern diese Menschen über die Grundsicherung unterstützen müssen.“ In ihrem Armutsbericht warnt die Regierung vor einem erheblichen Risiko für viele Selbstständige. Mit dem Gesetz soll eine Vereinbarung aus dem Koalitionsvertrag umgesetzt werden. In Berlin heißt es, dass bis Sommer ein Gesetzentwurf vorliegen soll.

Quelle: Stuttgarter Zeitung

Wir freuen uns über deine Nachricht!

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Deine Daten werden verschlüsselt übermittelt. maiwerk hält sich an den Datenschutz.

Die Aussage, dass die Rürup Rente besser ist als die gesetzliche ist sehr gewagt.

Die Rüruprente berücksichtigt keine Inflation und die Versicherer schöpfen an jährlichen Kosten und an den zugesicherten Rentenfaktor. Selbst bei 2% Inflation und 8% Rendite p.a. erhält man das eingezahlte erst nach 22,5 Jahren.

Haben Sie diese Rechnung gemacht?

Beste Grüße,

Gabriel Martínez

Sehr geehrter Herr Martínez,

danke für ihren Beitrag.

Zunächst einmal zu ihrer letzten Frage: Selbstverständlich haben wir diese Rechnung gemacht und nicht nur einmal. Da wir regelmäßig für Analysen von Produkten angefragt werden und selbst stetig aktiv auf Suche nach den besten Produktlösungen am Markt sind, konnten wir bereits eine Vielzahl von Produkten (häufig auch Rürup) durchrechnen und haben dadurch einen breiten Erfahrungsschatz aufbauen können.

Wir können nachvollziehen, wieso sie die Rüruprente kritisch sehen, denn es gibt durchaus Produktlösungen, die definitiv nicht empfehlenswert wären. Meist sind es besonders hohe Kostenbelastungen innerhalb der Produkte, welche die Rentenergebnisse im Endeffekt soweit schmälern, dass sich das Produkt erst nach einer langen Rentenauszahlungsphase rechnet. Insbesondere wenn Vermittlerprovisionen in dem Produkt enthalten sind, ist das fast immer der Fall (gilt nicht nur für Rürup sondern auch andere Rentenversicherungsprodukte).

Glücklicherweise gibt es aber auch (provisionsfreie) Produktlösungen mit deutlich geringeren Kostenbelastungen (wir reden hier von Effektivkosten von bis zu 0,25% p.a. zzgl. Fondskosten), bei denen die Auszahlungsergebnisse signifikant höher sind. Die eingezahlten Beiträge hätte man bei der von ihnen genannten Renditeannahme nach ca. 10 Jahren wieder raus (Laufzeit des Vertrages 20 Jahre).

Einer Aussage von ihnen müsste widersprechen. Sie sagen, dass die Rüruprente keine Inflation berücksichtigen würde. Nahezu jeder Versicherer bietet den Versicherungsnehmern an die Rente als konstante oder steigende Variante auszahlen zu lassen. Wenn man letztere wählt, hat man hier eine Art Inflationsausgleich. Es kann natürlich nicht garantiert werden, dass die Rente in gleichem Tempo steigt, wie sie durch Inflation entwertet wird. In den letzten Jahren lagen die jährlichen Steigerungen zwischen 2-3%.

Noch ein allgemeiner Hinweis. Rentenauszahlungen von Versicherern sind eine risikoarme, lebenslange Auszahlform, welche aus zwei Teilen besteht, eine garantierte Rente und einer Überschussrente. Der garantierte Rentenfaktor bildet lediglich den absoluten worst case für die Höhe der garantierten Teils ab. Wenn man die Höhe der Gesamtrente nur mit dem garantierten Rentenfaktor und ohne Überschüsse berechnet, modelliert man damit ein sehr, sehr pessimistisches Szenario. Um Vergleichsrechnungen zu anderen Auszahlformen zu erstellen (beispielsweise Depot Entnahmeplänen), müsste man bei diesen Alternativen vergleichbare pessimistische Annahmen treffen, um eine sinnvolle Gegenüberstellung zu erhalten.

In realistischeren Herangehensweisen würde man nicht nur mit dem garantierten Rentenfaktor kalkulieren sondern auch den aktuellen Rentenfaktor betrachten. Außerdem würde man auch eine (steigende oder konstante) Überschussrente hinzukalkulieren. Letztere ist in der Höhe nicht garantiert. Da jedoch inzwischen die Garantien von Versicherern so niedrig angesetzt werden, ist es hochwahrscheinlich, dass Überschüsse die Rentenauszahlungen auch zukünftig deutlich erhöhen.

Konkretes Beispiel: Wenn heute ein 67jähriger in Rente geht und 100.000€ Vertragsvermögen angehäuft hat, folgen daraus ca. 300€ garantierte Rente und on top 100€ Überschussrente (trifft auf viele Versicherer zu).

Wir empfehlen lebenslange Renten von Versicherern für den Aufbau des risikoarmen Anteils der gewünschten Gesamtrente.

Für Anmerkungen und Fragen, kommen sie gerne auf uns zu.

Mit freundlichem Gruß

Marciano Koslowsky