PORTFOLIOAUFBAU

Gute Planung für beste Ergebnisse.

Auf wissenschaftlicher Grundlage

Logisch aufgebaut und kombiniert

Schulung vom Laien zum Profi

Portfolioaufbau: Sicher, renditestark, liquide

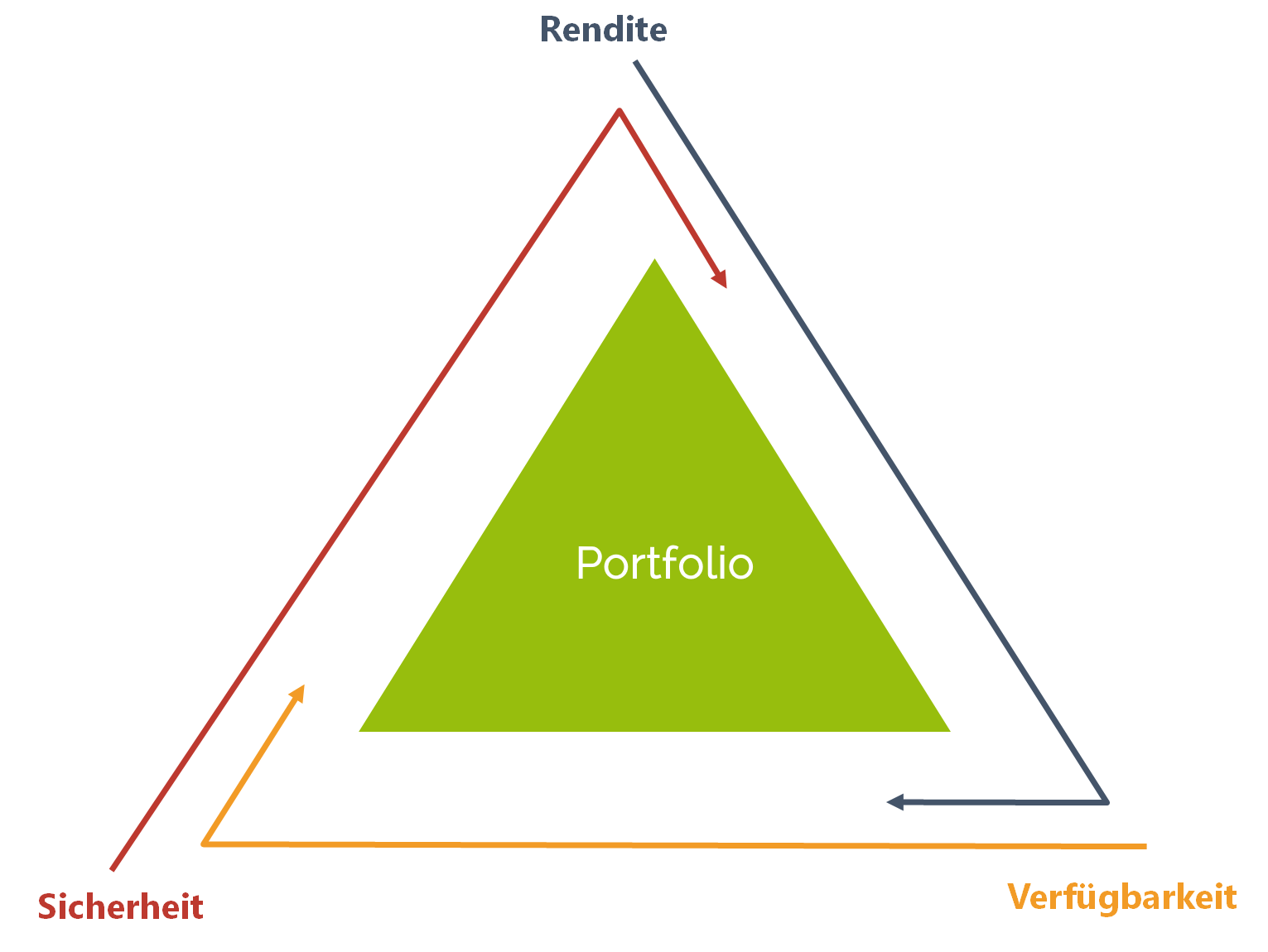

Das sogenannte „Magische Dreieck“ ist ein Synonym für die Idealeigenschaften, die ein Portfolio erfüllen sollte. Diese sind Rendite, Sicherheit und Verfügbarkeit oder Liquidität. Es besagt, dass sich die drei Eigenschaften stets im Austausch befinden und bei der Geldanlage nie alle in vollem Umfang erfüllt werden können. So bieten beispielsweise Aktien als Geldanlage eine hohe Rendite und Liquidität, sind aber vergleichsweise unsicher. Ein Tagesgeldkonto hingegen bietet sowohl hohe Sicherheit als auch maximale Liquidität, erlaubt aber kaum Rendite.

Ein gutes Portfolio sollte einen Ausgleich der Faktoren schaffen und dabei alle drei bestmöglich bedienen. Denn: ist einer der Faktoren nur mangelhaft erfüllt, leidet darunter das gesamte Portfolio.

Geldanlagemöglichkeiten

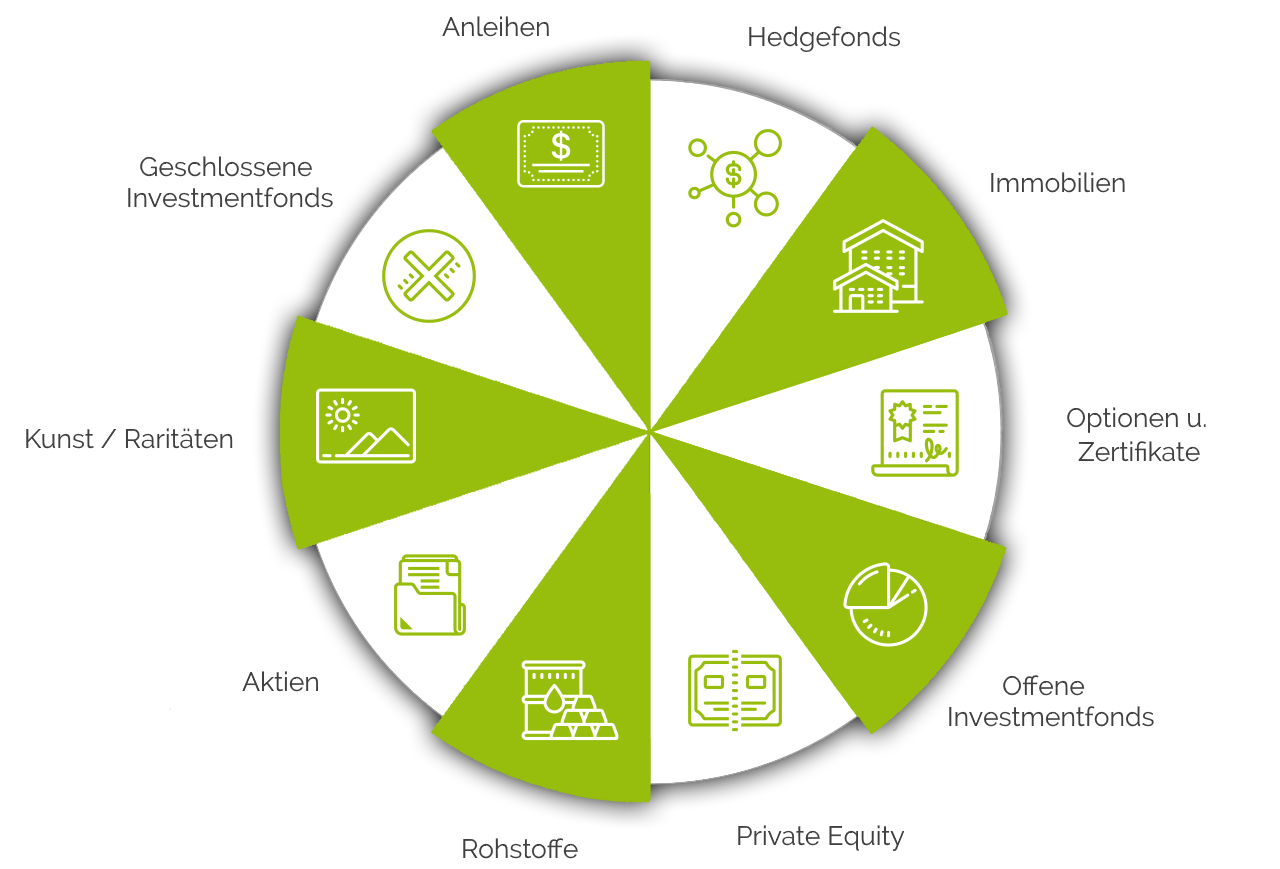

Die Geldanlagemöglichkeiten beim Portfolioaufbau sind breit gefächert. Um alle oben genannten Faktoren des Magischen Dreiecks bestmöglich zu erfüllen und ein gutes und diversifiziertes Portfolio aufzubauen, ist es zunächst sinnvoll, sich über die verschiedenen Eigenschaften der Anlagen zu informieren. Die Anlagemöglichkeiten reichen von klassischen Aktien bis hin zu Kunst. Unter anderem könnte sich dein Portfolio aus folgenden Anlagen zusammensetzen:

Anlageklassen bei Fonds

Ein in verschiedene Anlageklassen diversifiziertes Portfolio ist der Schlüssel zu hoher Anlagesicherheit. Die fünf Hauptanlageklassen unterteilen sich in Aktien, Anleihen, Investmentfonds, Rohstoffe und Immobilien. Jede dieser Anlageklassen bietet individuell verschiedene Vor- und Nachteile, die es beim Portfolioaufbau zu erwägen gilt.

In unseren persönlichen Beratungsgesprächen erklären wir Dir genau, welche Anlageklassen Du wie integrieren kannst und welche Auswirkungen das auf Dein Portfolio hat, um dann in Rücksprache mit Deinen Wünschen und Vorstellungen ein geeignetes Portfolio zu entwerfen.

Diversifikation

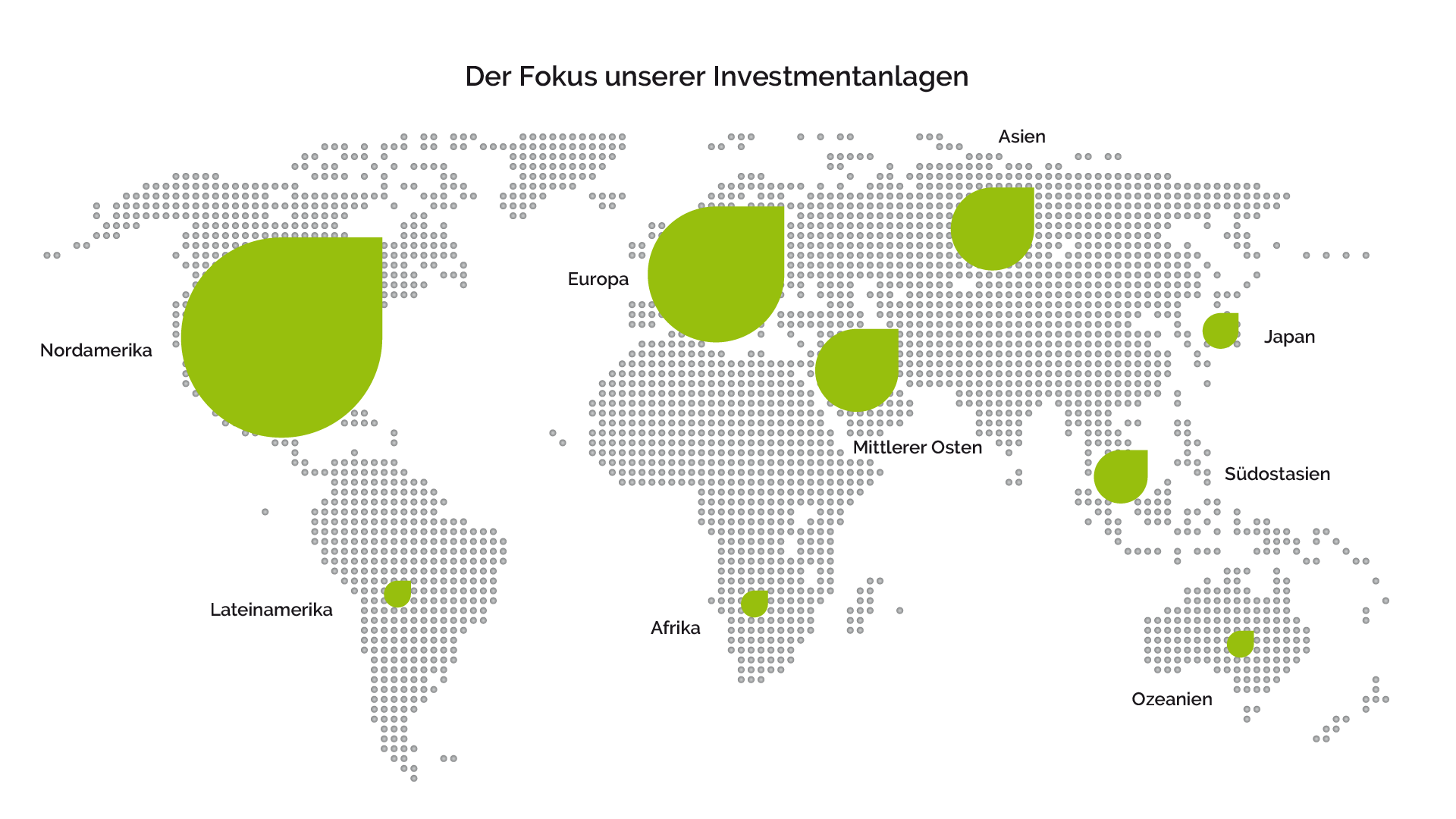

Ebenso wie Anlageklassendiversifikation ist auch das geografische Aufteilen Deiner Finanzwerte extrem wichtig, um das Anlagerisiko zu minimieren. Idealerweise sollte ein gutes Portfolio die verschiedenen geografischen Regionen entsprechend ihres Einflusses auf die Weltwirtschaft gewichten und so die Weltwirtschaft möglichst detailgetreu abbilden.

Die Portfoliostrategien von maiwerk setzen genau hier an: Unser Portfolioaufbau erfolgt auf Grundlage der Marktkapitalisierung der jeweiligen Länder dieser Welt und bietet so bestmögliche, an Realkonditionen orientierte Diversifikation. Die Marktkapitalisierung misst die Größe der Kapitalmärkte eines jeden Landes anhand der an der Börse gehandelten Unternehmen. Sprich: Die Gesamtzahl der im Freihandel befindlichen Anteile der Unternehmen multipliziert mit ihrem jeweiligen Wert ergibt die Marktkapitalisierung. Länder mit einem großen Kapitalmarkt sind zu größeren Anteilen im Portfolio vertreten, während Länder mit einem kleinen Kapitalmarkt entsprechend weniger Anteile erhalten. So ergibt sich ein global diversifiziertes Portfolio, das entsprechend der realen Anteile der Länder am Weltmarkt gewichtet ist. Demnach erhält die USA mit knapp 60% den größten Anteil, gefolgt von Japan mit 9% und dem vereinten Königreich mit knapp 6.5%.

Warum ETFs für Portfolioaufbau?

Beim Portfolioaufbau bieten sich zwei zentrale Arten von Fonds an, in die investiert werden kann: ETFs (Exchange Traded Funds), also Indexfonds, und aktiv gemanagte Investmentfonds. Obwohl ETFs im Vergleich die deutlich renditestärkere Aussicht bieten, sind derzeit aktive Fonds nach wie vor am Markt breit vertreten. Das liegt nicht zuletzt daran, dass nahezu alle Provisionsvermittler aktive Fonds empfehlen, da sie selbst auf die Provisionszahlungen angewiesen sind. Für den Anleger bedeutet das allerdings deutlich höhere Kosten, die bei ETFs hingegen wegfallen.

ETFs sind börsengehandelte, passiv verwaltete Indexfonds. Das bedeutet, dass sie keines aktiven Fondsmanagements bedürfen und ausschließlich einen Index, wie bspw. den DAX, passiv abbilden. Das macht sie in den meisten Fällen deutlich kostenkünstiger und renditestärker als aktive Fonds. Der einzige potenzielle Vorteil von aktiven Fonds ist in dem seltenen Fall gegeben, in dem der Fondsmanager den Markt übertrifft, sprich seine aktive Zusammenstellung des Fonds deutlich renditestärker ist als der Marktdurchschnitt der von ETFs abgebildet wird. Allerdings gelingt es nur rund 10% der aktiven Fondsmanager überhaupt, den Index zu übertreffen, geschweige denn die Mehrkosten gegenüber ETFs zu übertreffen.

Ein gutes und renditestarkes Portfolio kommt daher nicht ohne ETFs aus. Die niedrigen Kosten erlauben eine deutlich höhere Rendite, wodurch ETFs vor allem langfristig jeden aktiven Fonds bei weitem übertreffen. Unten findest Du einen Kostenrechner, mit dem Du Dir einen Überblick über die Renditeunterschiede zwischen ETF und aktiven Fonds machen kannst.

ETF vs. Aktive Fonds – Massive Kostenersparnis

Nutze unseren Kostenrechner und schau selbst!

(Produktinterne Kosten aktiver Fonds liegen im Schnitt bei rund 2.5% jährlich)

€10.941

(Produktinterne Kosten aktiver Fonds liegen im Schnitt bei rund 2.5% jährlich)

€54.702

(Produktinterne Kosten aktiver Fonds liegen im Schnitt bei rund 2.5% jährlich)

€128.227

Markttiming

Wann ist der richtige Zeitpunkt zum investieren?

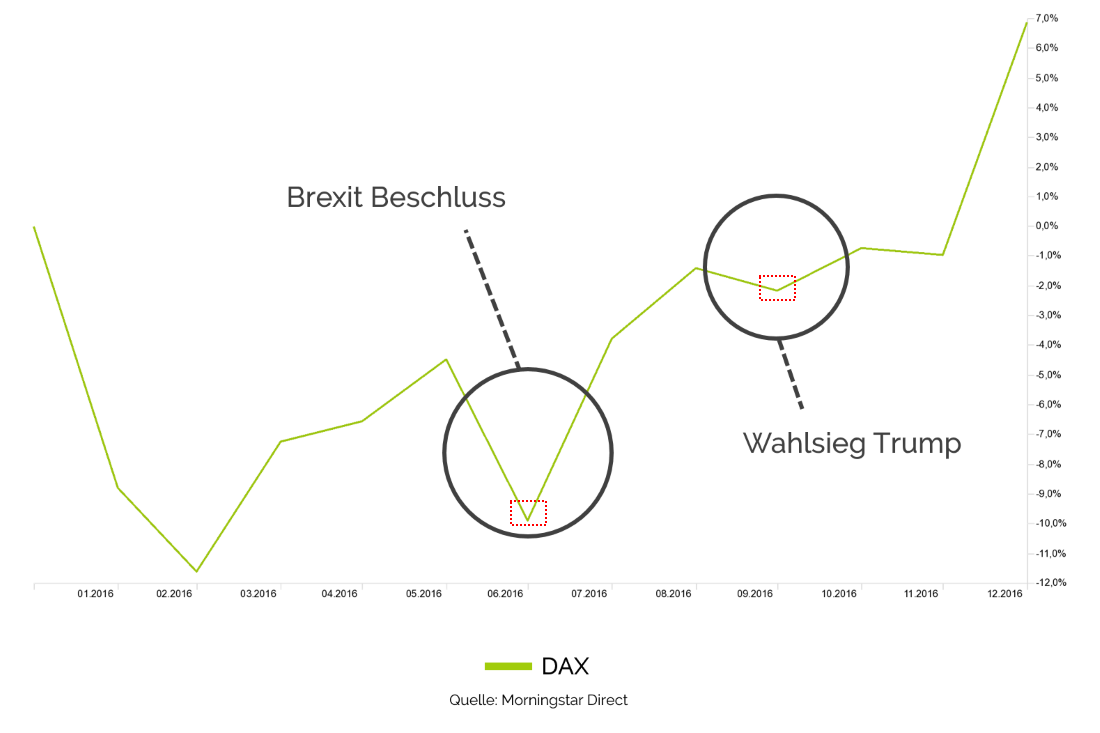

Ich investiere einfach, wenn sich der Markt gerade in einer Tiefphase befindet, dann kann ich mit einer bestmöglichen Rendite rechnen! – So denken viele Anleger. Der Hintergrund ist logisch: Wer es schafft, zum perfekten Zeitpunkt sein Geld anzulegen – sprich nach einer Niedrigphase und kurz vor einem Marktaufschwung – der kann zu niedrigen Preisen Anlagen erwerben und sich beim anschließenden Aufschwung über eine überdurchschnittlich hohe Rendite freuen. Nimmt man die folgende Grafik als Beispiel, die die DAX-Entwicklung im Jahre 2016 zeigt, so zeigt sich beispielsweise ein kurzzeitiger, jeweils rund einen Monat anhaltender Abschwung als Folge des Brexit und des Wahlsieges von Trump:

Warum nicht zum Konjunkturtief einkaufen?

Anleger, die nun innerhalb des roten Rahmens investiert haben, durften sich über eine marktuntypische Rendite freuen – sie hatten den „richtigen“ Zeitpunkt für ihre Geldanlage getroffen. Der Haken hierbei ist: Niemand kann diesen Zeitpunkt vorhersagen. Theoretisch hätte es auch sein können, dass sich der Markt auch nach dem damaligen Konjunkturtief durch den Brexit weiter im Abschwung befindet. In diesem Falle hätten die Anleger, die damals den scheinbar perfekten Zeitpunkt getroffen haben, weiter verloren, und wiederum andere profitiert.

Anders gesagt: Das Abwarten des richtigen Zeitpunktes für ein Investment ist utopisch und reine Glückssache. Niemand kann den Markt sicher vorhersagen, da es schlichtweg zu viele Variablen gibt, die die international vernetzten Märkte von heute beeinflussen. Eine einzige Entscheidung (bspw. von Trump) oder ein unerwartetes Event (z.B. die Zahlungsunfähigkeit eines Großkonzerns) kann die Märkte komplett aus dem Gleichgewicht bringen. Es kann morgen einen Crash geben – oder die nächsten fünf Jahre nicht einen einzigen.

Renditeoptimierung für Dein Portfolio

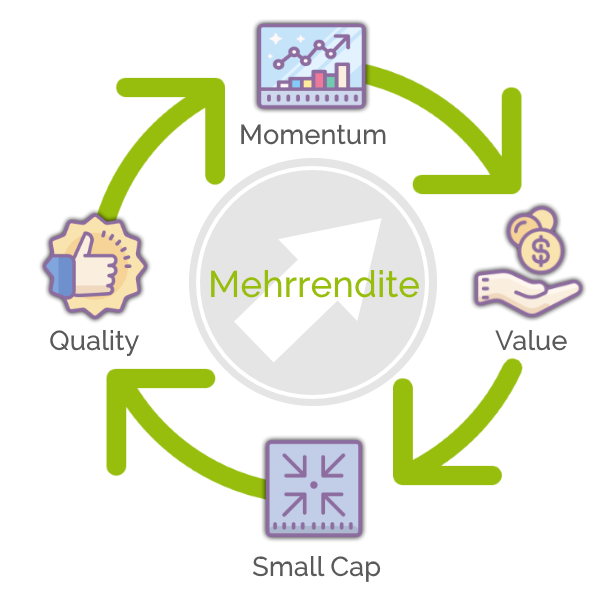

Auf unsere Portfolios wenden wir grundsätzlich wissenschaftlichen Faktoren an. Dabei nutzen wir eine Kombination aus vier Kriterien, mithilfe derer sich auf Grundlage jüngster wissenschaftlicher Erkenntnisse eine überdurchschnittliche Rendite erzielen lässt. In Zahlen bedeutet das: der MSCI World erzielte im Mittel 7-8% Rendite seit 1970. Mit unserer Renditeoptimierung lässt sich dieser Wert um 2-3 Prozentpunkte auf 9-11% steigern – und das bei ähnlich hohem Risiko! Geht nicht? Hier erklären wir Dir, wie wir’s machen:

Unkomplizierte Online-Terminreservierung

In nur drei Schritten zu deinem Wunschtermin

Falls für dich mehrere Bereiche infrage kommen, buche gerne zuerst den Bereich, der dich am meisten interessiert. Schaue für eine ausführliche Beschreibung unserer Dienstleistungen inkl. Preise gerne vorab auf unserer Preiseseite vorbei oder buche eins der kostenlosen Info-Webinare.